미국에서 펀드매니저들이 올해 가을부터 원유 선물을 집중적으로 사들이고 있는 것으로 나타났다. 통상 원유 선물은 석유회사와 원자재 전문 헤지펀드의 영역으로 여겨진다. 하지만 최근 인플레이션 공포가 확산하면서 주식과 채권을 다루는 펀드매니저들까지 헤지(위험 회피) 수단을 확보하기 위해 에너지 선물 시장에 뛰어들고 있다는 분석이 나온다.

에너지 투자에 몰리는 돈

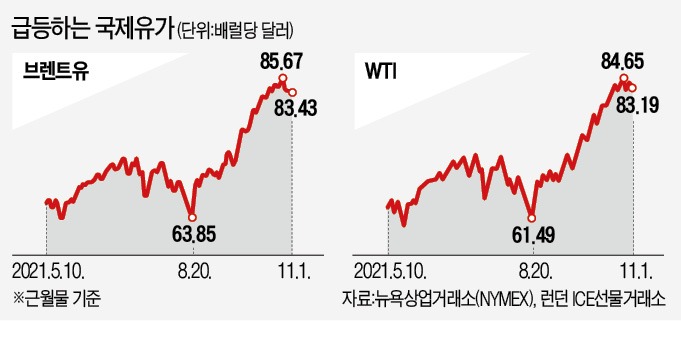

월스트리트저널(WSJ)은 지난달 31일(현지시간) 미국 펀드매니저들이 서부텍사스원유(WTI) 선물 가격을 2014년 이후 최고 수준으로 끌어올리는 데 일조하고 있다며 이같이 전했다. 지난달 29일 뉴욕상업거래소(NYMEX)에서 WTI 12월 인도분은 전주보다 2.1% 오른 배럴당 83.57달러에 거래를 마쳤다. 지난 8월 20일 배럴당 61.49달러까지 떨어졌다가 70일 만에 35.9% 급등했다. 1983년 4월 이후 최장기간인 9주 연속 가격 상승세가 이어지고 있다.유가 급등에 힘입어 엑슨모빌 셰브런 등 미 양대 석유회사는 기록적인 실적을 거뒀다. 엑슨모빌은 지난 3분기에 68억달러(약 8조원)의 순이익을 냈다. 지난해 같은 기간 6억8000만달러 적자에서 흑자로 돌아섰다. 매출은 60% 급증한 738억달러에 달했다. 셰브런의 3분기 순익은 60억달러로 2013년 이후 최대를 기록했다. 매출은 447억1000만달러로 작년 동기 대비 80% 이상 늘었다.

펀드매니저들은 원유 선물과 주식을 공격적으로 매수했다. 펀드자금 분석업체 이머징마켓포트폴리오리서치(EPFR)에 따르면 올봄 이후 처음으로 지난주까지 4주 연속으로 원유 펀드에 자금이 순유입됐다. 지난주 순유입 자금은 7억5300만달러로 주간 기준으로 5개월 만에 최대치를 나타냈다. 미 상품선물거래위원회(CFTC)에 따르면 지난달 19일까지 1주일 동안 원유 선물과 옵션을 사들인 투기 자금도 급증했다. 유가가 배럴당 100달러를 넘어서 200달러까지 치솟을 것이라는 관측도 제기되고 있다.

원유는 훌륭한 헤지 수단

이들은 유가와 물가가 서로 영향을 주며 동반 상승할 것으로 보고 있다. 에너지 가격은 소비자물가지수(CPI)에서 차지하는 비중이 크기 때문이다. 에번 브라운 UBS자산운용 자산배분 책임자는 “사람들이 원유를 사면 인플레이션 우려가 커지고 다시 원유 가격이 오른다”며 “유가와 인플레이션은 이렇게 스스로 굴러간다”고 말했다.이 책임자는 상품 선물과 에너지 주식, 러시아 캐나다 등 산유국 통화를 추천했다. 루크 필립 SYZ프라이빗뱅킹 투자책임자는 “인플레이션이 장기화하면 가치가 떨어질 장기 채권을 팔고 원유 선물을 샀다”며 “원유를 구리 금 등 다른 원자재와 함께 포트폴리오에 배치하면 상당히 좋은 헤지 수단이 된다”고 설명했다.

유가 상승의 원인이 인플레이션 공포에만 있는 것은 아니다. 석유수출국기구(OPEC)가 여전히 원유 증산에 소극적인 데다 천연가스 공급 부족으로 디젤 수요가 늘어난 영향도 있다. 제니퍼 그랜홈 미 에너지부 장관은 이날 NBC방송에 출연해 최근의 유가 급등이 OPEC 때문이라고 비판했다. 그는 “세계 원유시장을 OPEC이라는 카르텔이 통제하고 있다”며 “OPEC이 50%가 넘는 원유 공급과 90% 이상의 원유 매장량을 통제한다”고 했다. OPEC 회의를 나흘 앞두고 증산 압박을 가한 것이라는 해석이 나온다.

유가 상승에 비관적인 시각도 있다. 폴 오코너 야누스헨더슨 멀티애셋 본부장은 “현재의 인플레이션은 코로나19 사태에 따른 수요 폭증과 공급망 병목 현상 때문에 발생했다”며 “미래의 인플레이션은 임금 상승이 주도할 수 있다”고 주장했다. 이어 “이렇게 되면 원자재 가격이 더 오를지는 미지수”라고 했다.

박상용 기자 yourpencil@hankyung.com

관련뉴스