지난달 세계 최대 금융 시장인 미국에서 첫 비트코인(BTC) 선물 상장지수펀드(ETF) 상품이 승인을 받으면서 가상자산(암호화폐) 시장이 들썩이고 있다. 비트코인 ETF의 등장이 가상자산의 '주류 금융 시장' 편입 신호탄이 될 것이라는 기대감을 끌어 올리고 있어서다.

하지만 투자자들 가운데 정확히 비트코인 선물 ETF가 어떤 기능을 갖고 있는지 알고 있는 경우가 드문 실정이다. 이에 업계 전문가들의 발언을 참고해 비트코인 선물 ETF의 특징과 함께 비트코인 현물 및 현물 ETF와 어떤 차이점이 있으며 각각의 장단점은 무엇인지 알아 봤다.

하지만 투자자들 가운데 정확히 비트코인 선물 ETF가 어떤 기능을 갖고 있는지 알고 있는 경우가 드문 실정이다. 이에 업계 전문가들의 발언을 참고해 비트코인 선물 ETF의 특징과 함께 비트코인 현물 및 현물 ETF와 어떤 차이점이 있으며 각각의 장단점은 무엇인지 알아 봤다.

美 SEC, 비트코인 ETF 최초 승인…"다수 코인 ETF 상장 지속 전망"

지난달 19일 미국 나스닥 증권거래소(NYSE)에 성공적으로 데뷔한 프로쉐어스의 비트코인 전략 ETF(Proshares Bitcoin Strategy ETF) 'BITO'는 상장 이틀 만에 순자산액 11억 달러를 돌파했다. 이는 미국 증시 사상 가장 빠르게 순자산 10억 달러의 벽을 넘은 ETF 상품으로 역사에 이름을 남겼다.이같은 BITO의 흥행에 힘입어 상장 바로 다음날인 20일 비트코인(BTC) 현물 가격도 함께 급등해 비트코인은 사상 최고가인 6만7000달러 선을 터치하기도 했다.

이후 22일 두 번째 비트코인 ETF인 발키리 인베스트먼트의 비트코인 전략 ETF 'BTF'도 나스닥에 상장해 거래되고 있으며, 이외 다수 가상자산 ETF 상품들이 미국 증권거래위원회(SEC)의 승인 결정을 기다리고 있다.

지난달 29일 제임스 세이파트(James Seyffart) 블룸버그 인텔리전스 분석가는 자신의 트위터를 통해 ETF 상품 대기 리스트를 공유하며 "40개 이상의 가상자산 ETF가 SEC의 승인을 대기 중이며, 그중 4개는 이미 승인을 받은 것으로 보인다"고 밝히기도 했다.

다수 전문가들은 미국 증권거래위원회(SEC)가 비트코인 선물 ETF를 승인하게 되면서 공식적으로 비트코인이 금융 시장 내 주류 자산의 위치를 공고히 하게 될 것으로 내다보고 있다.

자비스랩 공동 설립자이자 가상자산 시장 분석가 벤 릴리(Ben Lilly)는 최근 코인텔레그래프와의 인터뷰를 통해 "ETF 투자 옵션이 등장하면서 기관 투자자들의 자금 운용 방식이 다양해졌다"며 "더 많은 기관 자본들이 ETF 상품, 비트코인 현물, CME 선물, 선물을 통한 파생상품 등 다양한 형태의 비트코인 투자 옵션으로 유입될 것"이라고 말했다.

지난 1일 마이크 맥글론(Mike McGlone) 블룸버그 인텔리전스 수석 상품 전략가는 "비트코인은 고점을 경신할 때마다 급격히 변동했지만, 최근 비트코인 선물 ETF의 등장으로 기관 투자자 유입이 크게 늘어나고 시장이 성숙하면서 이같은 변동성이 줄어들고 있다"고 분석했다.

선물 ETF, 'CME 선물 계약' 기반…"현물과 가격차 발생 가능성"

비트코인 선물 ETF의 가장 큰 특징은 비트코인 현물이 아닌 미국 파생상품 거래소 CME(Chicago Mercantile Exchange·시카고 상업 거래소)에서 운영되는 비트코인 선물 거래의 계약을 기반으로 운영된다는 점이다.CME 비트코인 선물 계약은 각 5 BTC의 가치를 갖고 있지만 실제 가상자산 거래소에서 확인할 수 있는 5 BTC의 가격과는 차이가 있을 수 있다. 가상자산 거래소는 365일 24시간 운영되지만, CME 선물 시장의 경우 상품 명세서에 명시된 거래 시간(미국 중부 시간 기준 일요일~금요일, 5:00PM~4:00PM)에만 거래가 가능하다. 이에 CME에서 거래가 일어나지 않은 시간에 현물 시장에서 큰 가격 변동이 생길 경우 CME 선물과 현물 간 가격 차이인 'CME 갭(CME GAP)'이 발생하는 것이다.

투자 흐름에 따라 현물 가격과의 차이가 생기는 경우도 있다. 세계 각국의 다양한 거래소에서 동시 다발적으로 거래되는 가상자산의 특성상 거래소별 투자자 매수·매도세에 따라 가격 차이가 발생하기도 한다. CME 비트코인 선물 시장도 예외는 아니다. 기관 투자자들의 매수·매도세에 따라 CME 선물 계약과 비트코인 현물의 가격 차이가 일어날 수 있는 것이다.

비트코인 선물 ETF와 비트코인 현물·현물 ETF의 차이점은?

비트코인 선물 ETF와 현물의 가장 큰 차이점은 수수료다.가상자산 거래소에서 비트코인 현물을 구매할 경우 거래소 매수 수수료(업비트 기준 매수가의 0.05%)를 지불 후 직접 보유할 수 있게 된다. 하지만 비트코인 선물 ETF는 프로쉐어스, 반에크 등 자산관리사가 운용하는 상품이기 때문에 상대적으로 운용 수수료가 높다. 프로쉐어스의 BITO와 발키리의 BTF는 0.95%, 반에크의 XBTF는 0.65%의 거래 수수료를 투자자들에게 부과한다.

운용 수수료 외에도 선물 계약 '롤오버(차월물 재투자)' 비용이 발생한다. 비트코인 선물 ETF 상품은 선물 계약을 기반으로 운영되기 때문에 만기가 다가오면 차월물 선물 계약에 재투자를 진행해야 한다. 하지만 월물 계약 특성상 '콘탱고(Contango·결제월이 멀어질수록 선물 계약 가격이 비싸지는 현상)'가 발생하면서 롤오버를 진행할 때마다 막대한 손해가 생길 수밖에 없다.

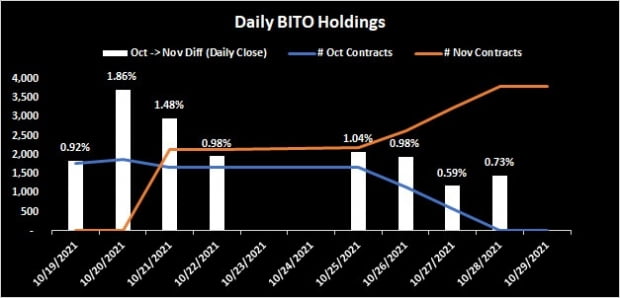

지난달 29일 아타나시오스 파로파기스(Athanasios Psarofagis) 블룸버그 ETF 분석가는 트위터를 통해 "10월 CME 비트코인 선물 만기일이 다가오면서 프로쉐어스 비트코인 선물 ETF(BITO)가 롤오버를 마친 것으로 보인다"며 "내 계산이 맞다면 연간 약 11%의 롤오버 비용이 소모될 것"이라고 지적했다.

물론 비트코인 선물 ETF는 직접 비트코인을 소유하지 않은 채 비트코인에 투자할 수 있다는 장점을 가지고 있다. 거래소 내 비트코인 구매나 지갑 관리 시스템에 대해 확신하지 못하는 투자자들은 비트코인 선물 ETF가 좋은 투자 선택지가 될 수 있는 것이다. 다만 그렇지 않은 투자자라면 비트코인 선물 ETF의 비싼 운용 수수료와 롤오버 비용은 투자를 주저하게 만드는 요인이 될 것으로 보인다.

지난달 15일 미국 NBA 댈러스 매버릭스 구단주이자 억만장자 기업가로 잘 알려진 마크 큐반도 CNBC 샤크탱크에 출연해 비트코인 선물 ETF 투자에 대한 부정적인 태도를 보였다. 그는 비트코인 선물 ETF에 투자할 의향이 있느냐는 질문에 "비트코인 선물 ETF에 투자할 계획은 없다. (대신) 나는 비트코인을 직접 구매할 수 있다"고 답변했다.

국내 가상자산 전문가도 비슷한 의견을 가지고 있었다. 3일 최진영 후오비 코리아 애널리스트는 "개인 투자자 입장에서 거래소 접근성이 쉬운 상황이기 때문에 굳이 선물 ETF를 거래할 필요는 없을 것 같다"고 밝혔다.

'비트코인 현물 ETF'라는 대안도 존재한다. 미국 증권시장에서는 현물 ETF 상품이 아직 승인을 받지 못한 상황이지만, 캐나다·독일 등 국가에서는 비트코인 현물 ETF가 거래되고 있다. 비트코인 현물 ETF는 운용사에서 직접 비트코인 현물을 보유하면서 이를 기반으로 운영되기 때문에 선물 계약 롤오버 비용이 따로 발생하지 않는다.

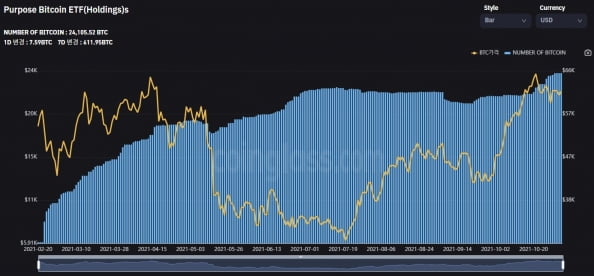

북미 최초의 현물 비트코인 ETF 상품인 퍼포즈 비트코인 ETF(Purpose Bitcoin ETF)의 운용사 퍼포즈 인베스트먼트(Purpose Investments)는 3일 현재 약 2만4105.52 BTC를 보유하고 있으며, 이 현물 보유량을 기반으로 비트코인 ETF 상품을 운용한다.

해외 가상자산 전문 미디어와 전문가들도 롤오버 비용 등 비트코인 선물 ETF의 단점을 해결하기 위한 해답은 현물 ETF라는 의견을 내놓기도 했다.

가상자산 전문 매체 유투데이는 "선물 기반 ETF와 관련한 문제들의 유일한 해결책은 실질적으로 현물 자산을 보유하고 추적하는 현물 ETF의 승인"이라면서도 "아직까지 미국 증권거래위원회(SEC)는 비트코인 현물 ETF 승인 움직임을 보여주지 않고 있다"고 전했다.

이영민 블루밍비트 기자 20min@bloomingbit.io

<블록체인·가상자산(코인) 투자 정보 플랫폼(앱) </b>'블루밍비트'에서 더 많은 소식을 받아보실 수 있습니다>

관련뉴스