3일 금융업계에 따르면 4분기 들어 회사채 발행을 통해 자금 조달에 실패한 기업이 잇따르고 있다. 보험사와 자산운용사, 연기금 등 회사채 시장의 ‘큰손’들이 시장금리가 빠르게 상승하자 채권평가손실을 줄이기 위해 신용등급 AA급(AA-~AA+) 이상 회사채에만 집중적으로 투자를 집행하고 있어서다. 올 8월 한국은행이 기준금리를 연 0.5%에서 0.75%로 인상하면서 국고채 금리는 급등세를 타고 있다.

급격한 채권 금리 상승에 정부도 나섰지만 쉽게 진정되지 않고 있다. 기관투자가들도 회사채 투자 포트폴리오를 서둘러 정리하는 모습이다. 이렇다 보니 한국은행의 추가적인 기준금리 인상 전에 대규모 자금 조달을 계획했던 기업들도 조달 일정을 마무리하는 데 애를 먹고 있다.

올 상반기만 해도 웬만한 A급(A-~A+) 기업의 회사채 수요예측(사전청약) 시 목표 물량의 두세 배를 웃도는 투자 수요가 몰렸다. 당초 목표한 금액보다 발행 금액을 확대하는 증액 발행도 줄을 이었다. 하지만 이런 분위기는 지난달 이후 확연히 달라졌다.

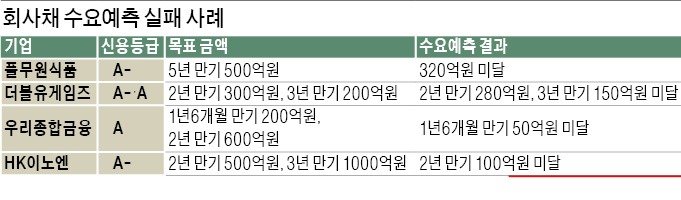

예컨대 HK이노엔(신용등급 A-)은 지난달 2년 만기 500억원, 3년 만기 1000억원 등 총 1500억원 규모의 회사채를 발행하기 위해 수요예측을 진행했다. 결과는 2년 만기 회사채에서 100억원이 팔리지 않았다. HK이노엔은 신용등급 전망이 긍정적이어서 신용등급이 오를 가능성이 충분한 회사다. 통상 신용등급 전망이 긍정적인 기업의 회사채는 투자 수익률을 높일 수 있다는 기대로 기관투자가들이 선호한다.

우리종합금융(신용등급 A)도 지난달 1년6개월 만기 200억원, 2년 만기 600억원 등 총 800억원 규모 회사채를 발행하려고 했지만 1년6개월 만기 회사채 모집 부문에서 50억원의 미달이 생겼다. 더블유게임즈는 최근 2년 만기 300억원, 3년 만기 200억원어치 회사채 발행에 각각 각각 20억원, 50억원 모집에 그쳤다. 이 회사의 신용등급은 A급(한국기업평가 A-·한국신용평가 A)이었다. 특히 한국기업평가가 긍정적 신용등급 전망을 달아 A로 수렴할 가능성이 큰 상황이었다.

이렇게 목표한 투자 자금을 확보하지 못한 기업들은 추가 청약을 통해 발행 금액을 채우거나 주관 증권사들이 팔지 못한 회사채를 떠안는 방식으로 조달 작업을 마무리하고 있다.

이에 비해 우량한 신용등급을 갖고 있는 대기업들은 아직은 여유가 있는 분위기다. LG유플러스(신용등급 AA)는 지난 1일 2000억원어치 회사채 발행 계획에 1조원에 육박하는 투자 희망 자금이 몰렸다. 이 회사는 회사채 발행 규모를 3000억원으로 증액했다. SK텔레콤(AAA) 역시 지난달 1500억원어치 회사채 발행을 계획했지만 이보다 많은 6500억원의 자금을 끌어모았다.

증권사 관계자는 “연말에 가까워질수록 비우량 신용등급의 중견기업과 그보다 규모가 작은 기업들의 자금 조달이 더 어려워질 것”이라며 “업종에 따라서도 갈수록 양극화가 심해지고 있다”고 말했다. 이어 “전반적으로 수요예측 경쟁률이 떨어지면서 조달 비용이 커지자 운영 자금이 시급하지 않은 기업들은 내년 초 이후로 발행을 미루려는 분위기”라고 덧붙였다.

김은정 기자 kej@hankyung.com

관련뉴스