▷김성일 리겔세무회계 대표회계사

안녕하세요. 절세병법을 진행하고 있는 김성일 회계사입니다. 오늘은 저번 시간에 이어서 자녀의 증여와 관련된 부분에 대해 살펴볼 텐데요.

이 아파트를 자녀에게 이전함에 있어서 증여세가 많으니 양도거래를 하면 되지 않느냐, 라고 문의를 주시는 분들도 많습니다.

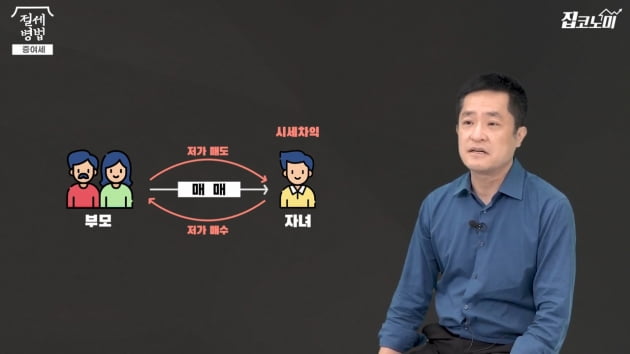

일단 매매거래를 하게 되면 매매계약서를 작성해야 되고, 그 매매금액을 정해야 됩니다. 그런데 우리나라 세법에선 부모와 자식 간의 거래에 있어선 그 금액을 어떻게 정했느냐에 대해서도 규정을 하고 있습니다. 왜냐면 부모자식 간의 거래이기 때문에 부모는 자식에게 조금 싸게 매도를 하고 싶고, 자녀 기준에서도 자금조달을 해야 될 필요가 있기 때문에 조금 싸게 취득을 하고자 하는 의도가 있기 때문입니다.

그러면 저렴하게 매수를 해서 당장 시장에 매도를 하는 경우에 그만큼 차익이 발생할 수 있습니다. 그리고 저가 매도를 자녀에게 하게 되면 부모 입장에서도 양도소득세를 줄일 수 있는 요인이 발생하기 때문에 이런 부분들에 대해서도 규정을 하고 있습니다.

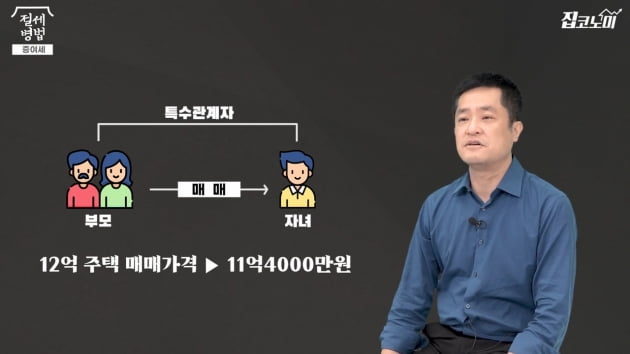

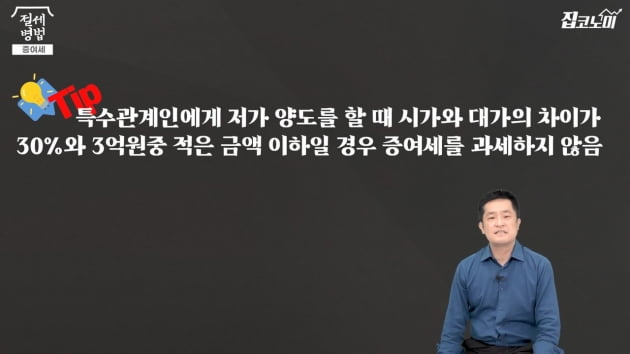

먼저 매매거래에 대해서 살펴보면 특수관계자라고 이야기 하는데, 부모자식간 거래를 하는 경우에 있어서는 시장가격, 시가 기준으로 5%까지만 금액을 낮춰서 거래할 수 있습니다. 그러면 시가 12억원으로 거래되는 주택이 있다고 하는 경우에 5%가 낮아진 금액인 11억4000만원까지만 거래를 인정해주는 것이고, 그것보다 낮은 금액으로 거래를 하는 경우엔 양도소득세 부담 의무가 있는 매도자 기준으로는 11억4000만원으로 양도소득세를 신고해야 되는 것입니다. 이 매매거래를 할 때 기준금액보다 낮게 매수를 하게 되면 매수자 입장에서 증여 이슈가 발생하는데, 이때는 시가의 30%와 3억원 중 작은 금액보다 더 낮게 거래해도 인정될 수 있습니다.

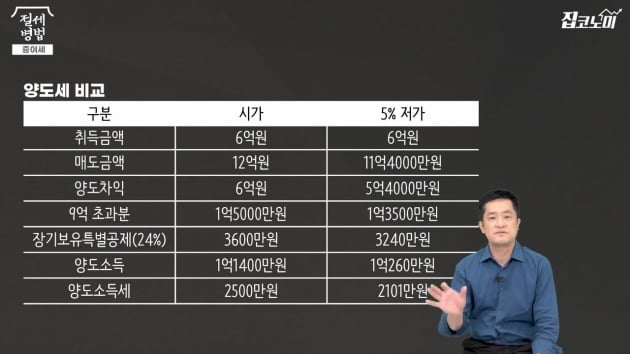

취득가격 6억원, 보유기간 3년으로 장기보유특별공제 24%를 적용한 양도소득세를 비교를 해보면 12억원으로 매도하는 경우엔 2500만원 정도의 양도소득세가 계산이 되고요. 11억4000만원으로 신고를 하는 경우엔 약 2100만원 정도가 산출됩니다. 그러면 결국 400만원 정도의 양도소득세를 줄일 수 있는.. 내역이 실질적으로 확인되는 것이고요. 5%의 금액만 낮게 거래를 했기 때문에 매매거래를 한 매수자 입장에선 증여세 부담이 없는 것입니다.

그런데 이 11억4000만원만큼의 자금조달은 자녀 매수자 입장에서 준비를 해야 되는 것이죠. 자 이 자금조달이 되지 않으면 결국 증여거래를 생각하게 되는데요. 이때는 증여금액을 얼마로 선택을 해야 되는지에 대한 고민이 필요할 텐데, 증여는 시가보다 낮게 거래할 수 있는 규정이 없습니다. 그래서 우리가 등기를 이전함에 있어서 이 금액이 시장에서 거래되는 가격이 12억원이라고 하면 증여세를 계산할 때는 12억원으로 계산한 금액을 증여세로 신고, 납부를 해야되는 것이고, 그것보다 낮게 신고가 되면 과소신고에 따른 부담을, 추가적으로 부담하게 됩니다.

오늘은 양도소득세, 특수관계자 거래를 함에 있어서 저가거래에 따른 매매, 양도소득세와 증여세에 대해서 살펴봤습니다. 감사합니다.

기획 집코노미TV 총괄 조성근 디지털라이브부장

구성·정리 전형진 기자 촬영 정준영 PD 편집 박성길 차장

제작 한국경제신문·한경닷컴·한경디지털랩

관련뉴스