교보생명이 내년 상반기 유가증권시장 상장을 추진한다. 2018년 12월 기업공개(IPO)를 시도하다가 신창재 회장(사진)과 어피너티 컨소시엄 간 주주 분쟁이 발생하면서 모든 절차가 중단된 지 3년여 만이다. 교보생명은 이번 상장 추진이 어피너티와의 갈등을 마무리지을 핵심 카드라고 보고 있다.

교보생명이 내년 상반기 유가증권시장 상장을 추진한다. 2018년 12월 기업공개(IPO)를 시도하다가 신창재 회장(사진)과 어피너티 컨소시엄 간 주주 분쟁이 발생하면서 모든 절차가 중단된 지 3년여 만이다. 교보생명은 이번 상장 추진이 어피너티와의 갈등을 마무리지을 핵심 카드라고 보고 있다.교보생명은 지난 16일 이사회를 열어 그동안 주주 간 분쟁으로 인해 멈춰 있던 IPO 절차를 재개하는 방안을 보고했다고 17일 발표했다. 교보생명은 올해 말까지 상장예비심사 청구서를 한국거래소에 제출할 예정이다. 교보생명 관계자는 “어피너티는 그동안 IPO가 되지 않아 투자금 회수가 불가능해 어쩔 수 없이 풋옵션을 행사했다고 주장해왔다”며 “이제 교보생명의 IPO 추진에 적극 협조해줄 것으로 기대한다”고 말했다.

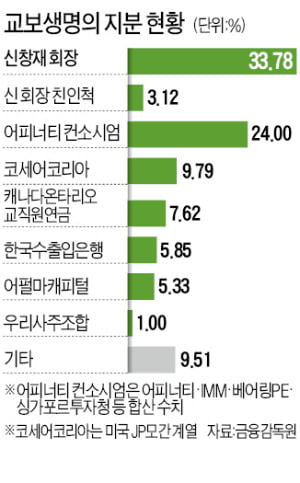

2012년 어피너티·IMM·베어링PE·싱가포르투자청 등으로 구성된 어피너티 컨소시엄의 지분 투자가 대표적이다. 어피너티는 신 회장 측 주선으로 대우인터내셔널 보유 지분 24.01%를 주당 24만5000원에 인수했고, 2015년 9월까지 IPO가 이뤄지지 못할 경우 해당 지분을 신 회장 측이 되사주는 내용의 풋옵션 계약을 맺었다.

2012년 어피너티·IMM·베어링PE·싱가포르투자청 등으로 구성된 어피너티 컨소시엄의 지분 투자가 대표적이다. 어피너티는 신 회장 측 주선으로 대우인터내셔널 보유 지분 24.01%를 주당 24만5000원에 인수했고, 2015년 9월까지 IPO가 이뤄지지 못할 경우 해당 지분을 신 회장 측이 되사주는 내용의 풋옵션 계약을 맺었다.그러나 이 풋옵션 계약이 화근이 됐다. 2010년대 이후 초저금리 기조로 보험업계 업황이 지속적인 내리막길을 걸으면서 교보생명은 상장 타이밍을 잡지 못했고 끝내 어피너티와 합의한 시한을 넘겼다. 교보생명은 2018년 하반기 부랴부랴 IPO 추진을 공식화했지만 이번엔 어피너티 측이 전격적으로 풋옵션(주당 40만9000원)을 행사하면서 또다시 일이 틀어졌다.

주주 간 분쟁은 국제 중재 소송으로 번졌다. 양측 간 지루한 공방이 3년 가까이 이어지면서 IPO도 답보 상태에 머물렀다. 그러다 지난 9월 국제상공회의소(ICC) 중재법원이 “어피너티 풋옵션 행사가격은 무효”라는 취지의 중재 판정을 내리면서 사실상 신 회장의 완승으로 끝났다.

교보생명 측은 “대주주 간 분쟁이 일단락되면서 경영상 리스크가 해소됐고 자연스럽게 미뤄뒀던 IPO를 재추진하게 된 것”이라고 설명했다.

금융권 관계자는 “어피너티로서도 이번 IPO를 통해 장기간 묶였던 지분을 정리할 수 있는 계기가 될 것”이라고 예상했다. 다만 소송 과정에서 신 회장 보유 지분이 어피너티 측에 의해 가압류됐기 때문에 상장을 위한 필수 절차인 대주주 지분 보호예수가 불가능한 상태다. 교보생명 측은 이에 대해 “ICC 중재 판정에 따라 가압류를 해제하기 위한 법적 절차를 진행 중”이라며 “연말까지는 결과가 나올 것”이라고 했다.

교보생명 관계자는 “최근 시장금리 상승 등으로 투자 여건이 크게 개선되고 있어 내년 상반기 상장에 큰 무리가 없을 것”이라며 “상장을 통해 조달한 자금은 신사업 투자, 디지털 전환, 브랜드 가치 제고, 주주가치 환원 등에 사용할 것”이라고 말했다.

이호기 기자 hglee@hankyung.com

관련뉴스