이 기사는 01월 18일 19:25 “마켓인사이트”에 게재된 기사입니다.

롯데지주가 차입금 상환을 위해 2500억원어치 회사채를 발행한다.

18일 증권업계에 따르면 롯데지주는 오는 28일 2500억원어치 회사채를 발행한다. 3년 만기 1200억원, 5년 만기 1000억원, 10년 만기 300억원 등이다. 오는 21일 기관투자가를 대상으로 한 수요예측을 거쳐 발행 금리와 규모를 확정할 방침이다.

키움증권, 한국투자증권, KB증권, 신한금융투자, 삼성증권이 대표 주관 업무를 맡았다. 롯데지주는 조달한 자금을 사모로 발행한 기업어음 상환 등에 쓸 예정이다. 국내 신용평가사들은 롯데지주가 발행 예정인 회사채 신용등급으로 AA를 부여하고 있다.

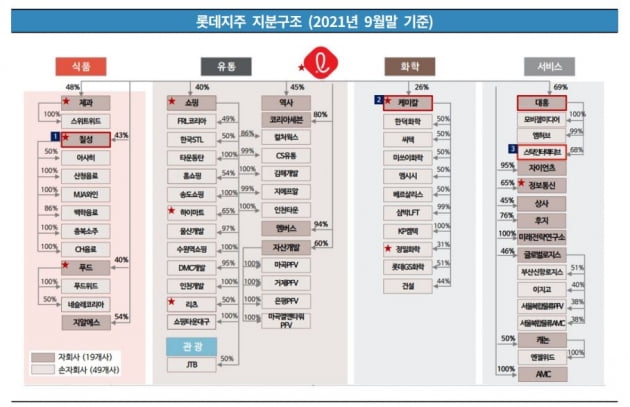

롯데지주의 신용도는 주요 사업 자회사의 안정성과 신인도를 바탕으로 결정되고 있다. 롯데케미칼은 국내 최상위 전업 석유화학사다. 롯데쇼핑은 주요 소매유통 업태에서 선두권 시장 지위를 갖췄다. 롯데지주의 영업수익은 자회사 등으로부터 받는 배당수익, 사용자로부터 수취하는 상표권사용수익, 소유 건물의 임대를 통한 임대수익으로 구성된다.

송종휴 한국기업평가 수석연구원은 "롯데지주는 순수지주사로 자체 영업비용이 인건비, 광고비용 등으로 한정된다"며 "다각화된 수익원을 기반으로 특정 자회사 실적 변동에 따른 영업수익 변동 위험을 일정 수준 완화해 영업이익을 안정적으로 창출하는 수익구조를 보유하고 있다"고 말했다.

김은정 기자 kej@hankyung.com

관련뉴스