박재경 연구원은 “글로벌 위탁생산(CMO) 비교기업(피어)의 주가 변동 등 영향으로 영업가치를 기존 18조5000억원에서 17조1000억원으로 조정했다”며 “다만 노바백스 코로나19 백신의 태국 및 베트남 공급계약, 회사 자체 코로나19 백신 ‘GBP510’의 개별 국가 공급계약 가능성에 따라 목표주가는 상향조정이 가능하다”고 말했다.

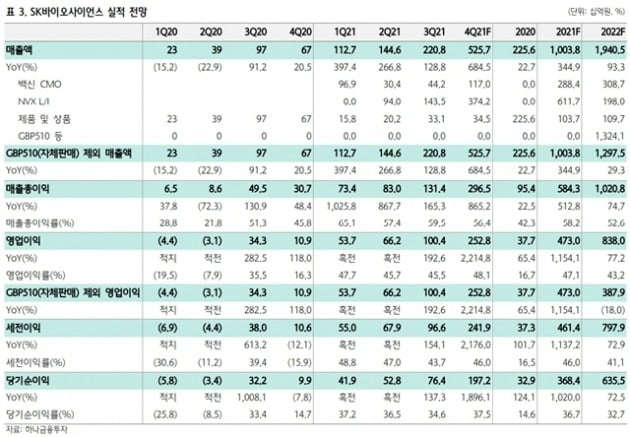

연결 재무제표 기준 작년 4분기 매출은 5257억원, 영업이익은 2528억원으로 각각 전년 동기 대비 684.5%와 2216.6% 늘 것으로 추정했다. 매출과 영업이익 모두 컨센서스(매출 5314억원, 영업이익 2624억원)에 부합할 것이란 예상이다.

매출은 분기 최대치를 전망했다. 노바백스 백신 원액(DS) 생산 매출 3742억원과 그 외 백신 CMO 매출 1170억원 등이 반영된 영향이다.

올해 연간 매출은 전년 대비 93.3% 증가한 1조9405억원으로 추정했다. 영업이익은 77.2% 늘어난 8380억원으로 봤다.

박 연구원은 “개발 불확실성으로 인해 GBP510 공급 계약분을 제외해도 2022년 매출 1조2975억원을 달성할 수 있을 것”이라고 했다.

백신 판권 확대도 긍정적 요인이란 판단이다. 회사는 작년 12월 국내에 한정됐던 노바백스 코로나19 백신 판매를 태국과 베트남으로 확대하는 계약을 체결했다.

박 연구원은 “올해 추정치에는 반영하지 않았으나 태국과 베트남에서 국가 단위 공급계약이 나온다면 이 매출이 추가 반영될 수 있다”고 했다.

이도희 기자

관련뉴스