이 기사는 02월 21일 10:51 “마켓인사이트”에 게재된 기사입니다.

하이호경금속의 차입 부담이 과중하다는 지적이 나왔다.

나이스신용평가는 21일 하이호경금속의 선순위 무보증사채 신용등급을 BB로 매기면서 이같이 평가했다. 하이호경금속은 2007년 설립돼 알루미늄합금 압출, 주조 제품의 중간재로 사용되는 빌릿·잉곳 제조 사업을 하고 있다.

국내 알루미늄합금 제조 산업은 초기 투하자본이 크지 않고 기술적 난도가 높지 않아 다수의 업체가 경쟁하고 있다. 하이호경금속은 경쟁사에 비해 경기 변동에 따른 민감도가 낮은 데다 생산제품이 규격화돼 있어 판매처 다변화가 용이하다.

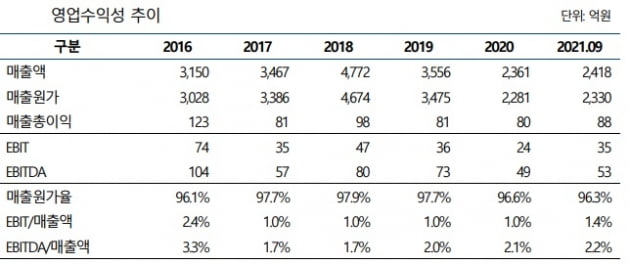

하지만 최근 5년 누적 평균 매출 대비 상각 전 영업이익(EBITDA)은 2.1%로 영업수익성이 낮은 편이다. 공정과정에서 더해지는 부가가치가 크지 않아 원가 부담이 높은 탓이다. 또 산업 내 경쟁 강도가 높아 가격교섭력 확보가 쉽지 않아 낮은 수준의 영업수익성이 지속되고 있다.

나이스신용평가는 "지난해 말 총차입금이 409억원으로 현금창출능력에 비해 과중한 수준"이라며 "알루미늄 가격이 상승할 경우 운전자금 확보를 위해 외부 자금조달이 증가할 가능성이 있다"고 예상했다.

또 "보유하고 있는 현금성자산, 유형자산, 재고자산 상당 부분이 차입금에 담보로 제공돼 있어 재무적 융통성 역시 미흡하다"고 덧붙였다.

다만 하이호금속 계열은 양호한 사업 기반과 재무안정성을 갖추고 있어 유사시 하이호경금속에 대한 지원 여력을 보유하고 있다. 이런 계열의 비경상적 지원 가능성 덕분에 하이호경금속은 자체 신용도에 비해 한 단계 높은 신용등급을 평가 받고 있다.

김은정 기자 kej@hankyung.com

관련뉴스