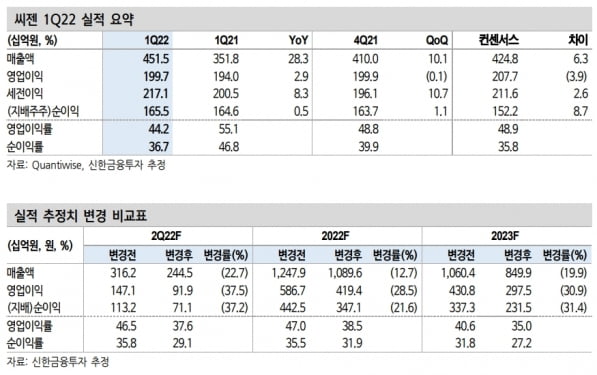

씨젠의 2022년 1분기 연결 재무제표 기준 매출은 4515억원으로 전년 동기 대비 28.3% 증가했다. 전분기보다도 10% 늘어나 분기 최대 매출을 기록했다. 영업이익은 1997억원으로 작년 1분기보다 2.9% 늘었다. 영업이익률은 44.2%였다.

1분기 호실적은 오미크론 변이 확산에 따라 진단키트 수요가 확대됐기 때문이다. 평균판매단가(ASP)가 높은 북미와 유럽 매출이 전년 동기 대비 각각 11%와 22% 감소했지만, 국내와 아시아 및 중남미 매출이 크게 확대됐다는 설명이다.

다만 영업이익률은 원가율 상승과 연구개발비 확대 등이 반영되면서 전분기 대비 4.6%포인트 축소됐다.

올 상반기에는 코로나19의 풍토병화(엔데믹)와 방역 조치 해제에 따라 진단키트 수요가 감소할 것으로 전망했다. 이에 상반기 매출과 영업이익을 각각 6959억원과 2916억원으로 추정했다. 2021년 상반기 대비 매출은 6.2% 늘고, 영업이익은 13.8% 감소한 수치다.

원재희 연구원은 “코로나19 확진 검사용으로 사용되던 제품의 큰 수요 감소가 예상된다”며 “1분기 기준 씨젠의 코로나19 진단키트 내 확진 제품의 비중이 약 67%에 달하는 만큼, 수요 감소에 따른 실적 타격이 불가피할 것”이라고 말했다.

이에 따라 목표주가를 낮췄다는 설명이다. 목표주가에는 글로벌 진단키트 수요 감소에 따른 올해 지배주주순이익 추정치 하향을 반영했다. 또 목표 주가수익비율(Target PER)에 적용된 할인율을 올렸다.

원 연구원은 “할인율 상향에는 씨젠의 사업 분야가 분자진단으로 한정돼 있어 엔데믹에 따른 매출 하락 방어가 어려운 점을 반영했다”며 “인수합병(M&A)을 통한 사업 다각화 일정이 지연되고 있는 점도 감안했다”고 설명했다.

이어 “목표주가는 낮췄지만 씨젠의 글로벌 진단 장비(CFX96) 누적 설치대수가 5214대에 달하는 만큼, 충성고객을 잡아두는 '락인 효과' 구축을 통한 제품 매출 확대가 이뤄질 것”이라고 했다.

내년에는 바이오래드를 통한 비(非) 코로나19 제품의 미국 공급 확대를 예상했다. 이 경우 실적 추정치를 올릴 가능성이 있다고 했다. M&A 진행에 따른 주가수익배율(멀티플) 상향 가능성도 존재해 투자매력이 있다고 판단했다.

김예나 기자 yena@hankyung.com

관련뉴스