도시바는 지난달 30일까지 회사 재편에 대한 제안을 받은 결과 총 10건이 접수됐다고 3일 발표했다. 이 가운데 8건이 도시바를 통째로 인수해 상장 폐지하는 방안이었다고 도시바는 밝혔다.

인수 후보 대부분은 글로벌 PEF 운용사로 알려졌다. 베인캐피털과 콜버그크래비스로버츠(KKR), 블랙스톤 등이 유력한 인수 후보로 꼽히고 있다. 일본 정부와 민간 대기업 25곳이 출자한 투자펀드 JIC도 다른 PEF와 컨소시엄을 구성해 도시바를 인수하겠다고 제안했다. 나머지 2건은 소수 지분 투자 제안으로 파악됐다.

인수 후보 대부분은 글로벌 PEF 운용사로 알려졌다. 베인캐피털과 콜버그크래비스로버츠(KKR), 블랙스톤 등이 유력한 인수 후보로 꼽히고 있다. 일본 정부와 민간 대기업 25곳이 출자한 투자펀드 JIC도 다른 PEF와 컨소시엄을 구성해 도시바를 인수하겠다고 제안했다. 나머지 2건은 소수 지분 투자 제안으로 파악됐다.도시바가 ‘회사 재편안 제안’이라는 표현을 썼지만 투자은행(IB)업계는 사실상 기업 인수합병(M&A) 절차 가운데 예비입찰을 한 것으로 보고 있다. 도시바는 오는 28일 정기 주주총회 후 적격인수후보(쇼트 리스트)를 결정하고 기업실사 기회를 줄 계획이다.

도시바 같은 우량 대기업의 M&A를 이처럼 공개적으로 진행하는 것은 이례적이다. 행동주의 펀드 대주주들에게 투명성을 강조하기 위한 조치로 해석된다.

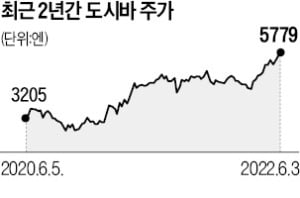

하지만 M&A가 생중계되다시피 하면서 전날 도시바 주가는 14년 만의 최고치인 5922엔까지 치솟았다. 작년 4월 영국계 PEF인 CVC캐피털로부터 인수 제안을 받았을 때보다 주가가 50% 이상 급등했다.

도시바 시가총액도 2조5000억엔(약 23조9015억원)을 넘어섰다. 경영권 프리미엄을 고려하면 도시바를 통째로 인수하는 데 30조원 안팎이 필요할 전망이다. 기업가치보다 주가가 크게 고평가되자 글로벌 PEF가 인수하더라도 수익을 내기 어려울 것이라는 분석이 힘을 얻고 있다. 일본 정부의 승인도 장애물이다.

하기우다 고이치 경제산업상은 이날 기자회견에서 “도시바는 원자력발전, 반도체 등 국가 안전보장과 관련한 중요한 기술을 보유한 기업”이라며 “해외 투자자들을 엄격하게 심사할 것”이라고 말했다.

도쿄=정영효 특파원 hugh@hankyung.com

관련뉴스