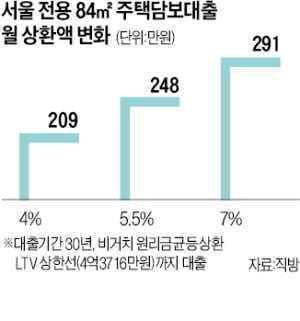

A씨는 ‘풀대출’을 받으면서 연 4% 변동금리로 원금과 이자를 매달 함께 갚는 비거치 원리금균등분할 대출상품을 선택했다. 30년 원리금균등분할식으로 A씨가 매월 내고 있는 금액은 209만원. 그런데 대출이자 금리가 7%까지 오르면 한 달에 내야 하는 금액은 291만원으로 늘어난다. 이미 소득의 절반(50%)을 주담대에 쏟아붓고 있는 A씨에게 금리 인상은 ‘공포’나 마찬가지다.

A씨는 ‘풀대출’을 받으면서 연 4% 변동금리로 원금과 이자를 매달 함께 갚는 비거치 원리금균등분할 대출상품을 선택했다. 30년 원리금균등분할식으로 A씨가 매월 내고 있는 금액은 209만원. 그런데 대출이자 금리가 7%까지 오르면 한 달에 내야 하는 금액은 291만원으로 늘어난다. 이미 소득의 절반(50%)을 주담대에 쏟아붓고 있는 A씨에게 금리 인상은 ‘공포’나 마찬가지다.주택담보대출을 받아 아파트를 산 구매자의 부담이 금리 인상에 따라 얼마나 커지는지를 보여주는 모의 실험 결과가 나왔다. 13일 부동산 빅데이터 업체 직방에 따르면 올해 말까지 금리가 가파르게 오를 경우 변동금리로 대출받은 주택 구매자들의 부담이 크게 증가한 것으로 나타났다.

A씨의 사례는 서울 아파트 전용 84㎡의 평균 매매가격을 기준으로 했다. 대출 상한선은 가격이 9억원 초과 15억원 이하인 주택의 경우 9억원 초과분에 LTV 20%를 적용해 계산했다. 지난 4월 기준 주택담보대출 평균 금리는 연 3.9%다. 소득 대비 금융비용 부담률은 통계청 자료에 나온 지난해 도시가구 가처분 소득 평균치인 월 418만9000원으로 고정했다.

서울 전용 59㎡ 소형 아파트의 올 상반기 평균 매매가격은 9억4604만원으로 LTV 최대 적용 시 받을 수 있는 대출은 3억6921억원이다. 상한선까지 모두 대출받았을 때 금리가 연 4%에서 7%로 오를 경우 원금·이자 납부금액은 월 176만원에서 246만원으로 늘어난다.

직방이 이런 계산을 돌려본 이유는 향후 미국발 금리 인상으로 국내 시중은행의 주담대 금리가 올해 안으로 연 7%까지 상승할 수 있다는 전망이 나오고 있어서다. 대부분의 주담대 상품은 변동금리를 적용하고 있어 급격한 금리 인상에 고스란히 노출될 수밖에 없는 구조다.

지난해 전국 도시근로자가구 평균 가처분소득 대비 서울 아파트 월 주담대 상환액 비율은 금리가 연 4%일 때 평균 45%를 차지했으나 금리가 연 7%까지 상승할 경우 상환액 비율은 평균 소득의 62%까지 치솟는 것으로 나타났다. 함영진 직방 빅데이터랩장은 “아파트 매입 수요 감소로 인한 가격 하락까지 예상되는 만큼 금융비용 상환 계획 등 그 어느 때보다 신중한 투자가 필요한 시점”이라고 말했다.

박종필 기자 jp@hankyung.com

관련뉴스