주택담보대출과 신용대출 등 주요 대출 금리의 산정 기준이 되는 은행채 금리가 10년 만의 최고 수준으로 치솟았다. 현재 연 7% 돌파를 눈앞에 두고 있는 은행권의 주담대 최고 금리가 올해 안에 연 8%까지 오를 것이란 관측이 나온다. 신용대출 금리가 주담대보다 더 빠르게 뛰면서 ‘빚투(빚내서 투자)’족과 생활자금 마련을 위해 돈을 빌린 취약계층의 부담이 더욱 커지게 됐다.

은행채 금리, 10년 만에 최고

14일 금융투자협회에 따르면 주담대 고정금리 산정 때 준거가 되는 은행채 5년물(AAA) 금리는 전날 기준 연 3.959%를 기록했다. 2012년 4월 10일(연 3.96%) 후 10년2개월 만에 최고치를 찍었다. 신용대출의 지표금리 격인 은행채 1년물 금리는 지난 13일 기준 연 2.969%였다. 2012년 9월 19일(연 2.97%) 후 가장 높은 수치다.

14일 금융투자협회에 따르면 주담대 고정금리 산정 때 준거가 되는 은행채 5년물(AAA) 금리는 전날 기준 연 3.959%를 기록했다. 2012년 4월 10일(연 3.96%) 후 10년2개월 만에 최고치를 찍었다. 신용대출의 지표금리 격인 은행채 1년물 금리는 지난 13일 기준 연 2.969%였다. 2012년 9월 19일(연 2.97%) 후 가장 높은 수치다.코픽스(COFIX·자금조달비용지수)에 연동되는 변동형 주담대 금리 상황도 비슷하다. 은행연합회는 15일 5월분 코픽스를 발표할 예정인데 이번에도 올라 4개월 연속 상승세를 나타낼 가능성이 크다. 잇따른 기준금리 인상으로 예·적금 이자율이 높아져 은행들의 자금조달 비용이 늘었기 때문이다. 미국 인플레이션 상황이 예상보다 심각하다는 진단에 따라 글로벌 긴축 압력이 거세지면서 국내 대출금리의 고공행진 현상이 더욱 두드러질 전망이다.

14일 기준 국민 신한 하나 우리 등 4대 은행의 혼합형(고정형) 주담대 금리는 연 4.33~6.88%로 작년 12월 31일(연 3.06~4.98%) 대비 상단이 1.9%포인트 올랐다. 연 7%대 금리 주담대가 나오는 것은 시간문제라는 평가다. 변동형 주담대 금리는 작년 말 연 3.71~5.07%에서 이날 연 3.55~5.48%로, 신용대출 금리도 같은 기간 연 3.5~4.72%에서 연 4.27~5.44%로 급등했다.

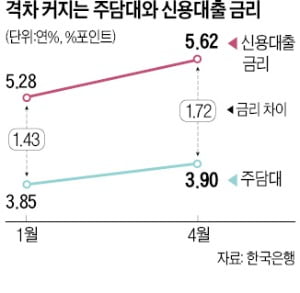

주담대-신용대출 금리차↑

실제 고객에게 적용되는 대출금리는 주담대보다 신용대출에서 더 빠른 속도로 오르고 있다. 한국은행에 따르면 지난 4월 신규 취급액 기준 은행권의 주담대와 신용대출 평균금리는 각각 연 3.9%, 연 5.62%로 격차는 1.72%포인트였다. 2015년 3월(1.78%포인트) 후 7년1개월 만에 두 대출의 평균금리 차가 가장 컸다. 기준금리가 연 0.5%로 초저금리가 이어진 2020~2021년만 해도 격차가 0.5%포인트를 밑돌던 것과 대비된다. 올 들어 은행채 5년물 금리(주담대 지표금리)가 1.620%포인트 상승하는 동안 은행채 6개월 금리(신용대출 지표금리)는 0.685%포인트 오르는 데 그쳤다. 조달 비용 자체만 따지면 주담대의 금리 인상 압력이 신용대출보다 더 크다는 뜻이다. 하지만 리스크 비용이 포함되는 가산금리가 주담대보다 신용대출에서 훨씬 높게 뛰어 주담대와 신용대출 금리차가 벌어지는 현상이 발생하고 있다.

올 들어 은행채 5년물 금리(주담대 지표금리)가 1.620%포인트 상승하는 동안 은행채 6개월 금리(신용대출 지표금리)는 0.685%포인트 오르는 데 그쳤다. 조달 비용 자체만 따지면 주담대의 금리 인상 압력이 신용대출보다 더 크다는 뜻이다. 하지만 리스크 비용이 포함되는 가산금리가 주담대보다 신용대출에서 훨씬 높게 뛰어 주담대와 신용대출 금리차가 벌어지는 현상이 발생하고 있다.한 시중은행 관계자는 “주택이라는 담보물이 있는 주담대는 우량 대출이라 신용대출에 비해 회수율이 높을 수밖에 없다”며 “이런 리스크 구조 차이가 반영돼 신용대출 금리가 더 높게 오르는 것”이라고 설명했다.

또 다른 관계자는 “연체율 관리가 잘 되는 고신용자는 신용대출 금리 인상 속도가 그렇게 높지 않다”며 “생활비나 급전 마련, 투자 실탄을 위해 신용대출에 손을 댄 취약계층과 영끌족의 부담이 더 클 것”이라고 말했다.

이인혁 기자 twopeople@hankyung.com

관련뉴스