이 기사는 국내 최대 해외 투자정보 플랫폼 한경 글로벌마켓에 게재된 기사입니다.

14일(현지시간) 미국 뉴욕증시의 주요 지수는 하루종일 관망세를 보였습니다. 미 중앙은행(Fed)의 연방공개시장위원회(FOMC)를 하루 앞뒀기 때문입니다. 월가에선 Fed가 기준금리를 한꺼번에 75bp(0.75%포인트) 인상할 것이라는 데 베팅하고 있습니다.

대표 지수인 S&P500지수는 전날보다 0.38% 하락한 3,735.48, 나스닥지수는 0.18% 오른 10,828.35, 다우지수는 0.50% 밀린 30,364.83으로 각각 거래를 마쳤습니다.

미 최대 투자은행이 JP모간은 이번에 75bp를 올릴 가능성이 매우 높다고 밝혔습니다. 동시에 한꺼번에 100bp(1%포인트) 높일 확률도 ‘사소한 위험은 아니다’고 했습니다. 소비자물가지수가 지난달 8.6%(작년 동기 대비) 찍었을 정도로 뛰었기 때문입니다.

정점을 찍은 줄 알았던 물가는 에너지·식료품 가격 등의 상승세와 함께 고삐가 풀린 모습을 보였습니다. 최근들어 약세를 보여온 중고차값도 전달 대비로는 다시 뛰었습니다.

정점을 찍은 줄 알았던 물가는 에너지·식료품 가격 등의 상승세와 함께 고삐가 풀린 모습을 보였습니다. 최근들어 약세를 보여온 중고차값도 전달 대비로는 다시 뛰었습니다.이밖에 골드만삭스와 TD증권, 바클레이즈, 도이치뱅크, 캐피탈이코노믹스, 제프리스, 노무라, 웰스파고 등 최소 10개의 월가 투자은행이 6월 75bp 인상 가능성을 점쳤습니다.

Fed가 실제로 금리를 75bp 올린다면 앨런 그린스펀 전 의장 시절인 1994년 11월 이후 28년만이 됩니다.

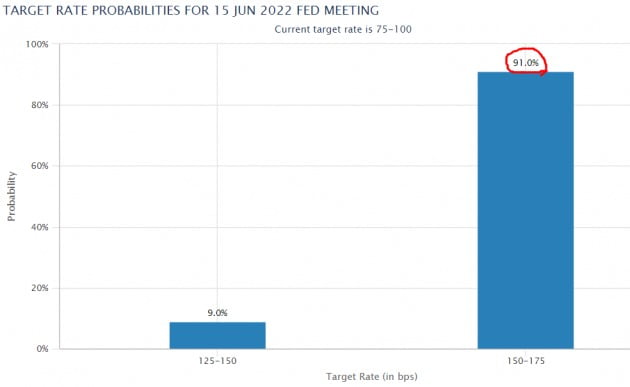

시장에선 6월 75bp 인상 가능성을 가격에 반영하고 있습니다.

시카고상품거래소(CME) 페드워치에 따르면, 금리선물 시장에서 6월 75bp 인상 가능성이 91%로 반영되고 있습니다. 7월에도 75bp 인상 가능성은 87%에 달할 정도로 높습니다. 그만큼 인플레이션 우려가 큰 겁니다.

시카고상품거래소(CME) 페드워치에 따르면, 금리선물 시장에서 6월 75bp 인상 가능성이 91%로 반영되고 있습니다. 7월에도 75bp 인상 가능성은 87%에 달할 정도로 높습니다. 그만큼 인플레이션 우려가 큰 겁니다.윌리엄 더들리 전 뉴욕연방은행 총재는 “고물가에 대처하기 위해 Fed가 이번에 75bp 금리를 올릴 것”이라며 “그럼에도 제롬 파월 의장은 연착륙이 가능하다는 점을 강조할 것”이라고 내다봤습니다. 그는 “실직이 늘겠지만 곧 침체가 올 것으로 생각하지 않는다”며 “내년 이후엔 경착륙 얘기가 많이 나올 것 같다”고 했습니다.

리언 쿠퍼맨 오메가 회장은 “내년 언제쯤인가 경기 침체에 빠질 확률이 크다”며 “증시는 고점 대비 40% 추락할 것”이라고 경고했습니다.

빌 애커먼 퍼싱스퀘어 창업자는 “Fed가 이번에 75bp를 올리면 시장 신뢰를 회복할 수 있을 것”이라며 “더 빨리 최종금리에 도달할수록 회복세가 빠를 수 있다”고 진단했습니다. 6월과 7월뿐만 아니라 그 이후까지 100bp 올리는 게 더 좋다고 부연했습니다.

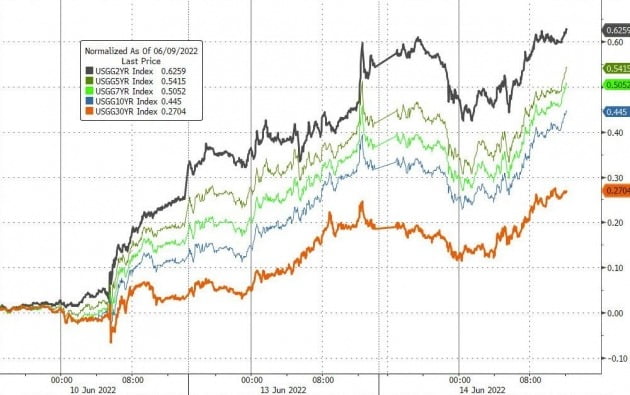

미 국채 금리는 또 뛰었습니다.

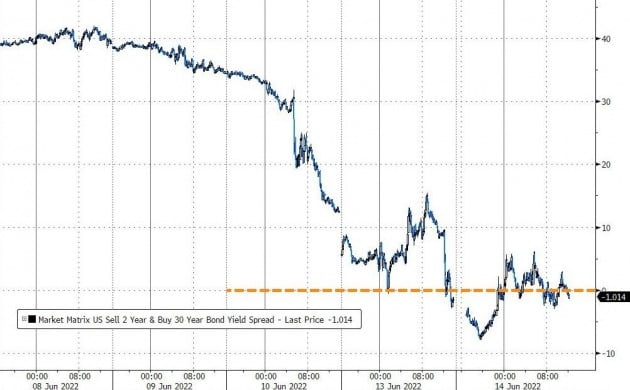

10년물 금리는 연 3.49%로, 전날보다 6bp 올랐습니다. 2년물 금리는 연 3.45%로 5bp 상승했습니다. 10년물 금리는 2011년 이후 최고치를 찍었습니다. 2년물과 30년물 금리가 또 다시 역전됐는데, 그 폭이 2006년 이후 최대였습니다.

10년물 금리는 연 3.49%로, 전날보다 6bp 올랐습니다. 2년물 금리는 연 3.45%로 5bp 상승했습니다. 10년물 금리는 2011년 이후 최고치를 찍었습니다. 2년물과 30년물 금리가 또 다시 역전됐는데, 그 폭이 2006년 이후 최대였습니다.이날 발표된 지난달의 생산자물가지수(PPI)가 또 두자릿수를 유지한 게 더 센 긴축 전망을 강화했습니다.

미 노동부에 따르면 5월 PPI는 1년 전보다 10.8% 상승했습니다. 작년 12월 이후 6개월 연속 두자릿수 상승세를 이었습니다. 전달 대비로도 0.8% 뛰었습니다. 4월의 전달 대비 상승률은 0.4%였습니다.

국제 유가는 하락했습니다.

국제 유가는 하락했습니다.뉴욕상업거래소에서 7월물 서부텍사스원유(WTI) 가격은 전날보다 2달러 떨어진 배럴당 118.93달러에 거래를 마쳤습니다. 영국 런던 ICE선물거래소에서 북해산 브렌트유 가격은 1.1달러 밀린 배럴당 121.17달러를 기록했습니다.

이날의 ‘글로벌마켓나우’ 이슈는 다음과 같습니다.

① 비용절감 본격화…감원 또 감원 ② 머스크 “루시드·리비안 파산할 것” ③ 엇갈린 천연가스 가격 ④ 쿠퍼맨 “증시 40% 추락” ⑤ 고가주택부터 위축 등입니다.

더 자세한 내용은 한경 글로벌마켓 유튜브 및 한경닷컴 방송에서 확인하실 수 있습니다.

뉴욕=조재길 특파원 road@hankyung.com

관련뉴스