주택담보대출 금리가 치솟으면서 ‘영끌(영혼까지 끌어모은)’ 대출로 집을 마련한 사람들의 시름이 깊어지고 있다. 이자 부담이 커지는 가운데 최근엔 집값 상승세까지 꺾이면서 서민은 물론 투자 목적으로 주택을 매수한 중산층 가계의 부실 위험을 우려하는 목소리도 나온다.

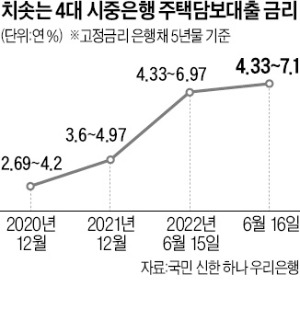

주택담보대출 금리가 치솟으면서 ‘영끌(영혼까지 끌어모은)’ 대출로 집을 마련한 사람들의 시름이 깊어지고 있다. 이자 부담이 커지는 가운데 최근엔 집값 상승세까지 꺾이면서 서민은 물론 투자 목적으로 주택을 매수한 중산층 가계의 부실 위험을 우려하는 목소리도 나온다.코로나19 사태 직후인 2020년 상반기만 해도 시중은행의 대출금리는 연 2% 수준이었는데 2년여 만에 상황이 급격히 바뀌었다. 한국은행에 따르면 지난 4월 은행권의 가계대출 평균 금리는 연 4.05%를 기록했다. 가계대출 금리가 연 4%를 넘어선 건 2014년 5월(연 4.02%) 후 8년 만이다.

소상공인 등 자영업자가 주로 이용하는 신용대출 금리는 연 5.62%로 전달보다 0.16%포인트 올랐다. 2014년 6월(연 5.62%) 후 가장 높다. 신용대출 금리 인상 속도는 주택담보대출보다 더 빠르다. 4월 신규 취급액 기준 은행권의 주택담보대출과 신용대출 평균금리는 각각 연 3.9%, 연 5.62%로 격차는 1.72%포인트였다. 2015년 3월(1.78%포인트) 후 7년 만에 두 대출의 평균금리 차가 가장 컸다. ‘빚투(빚내서 투자)’족과 생활자금 마련을 위해 돈을 빌린 취약계층의 부담이 클 수밖에 없다.

한국은행은 기준금리가 0.25%포인트 인상될 때마다 대출자 1인당 연간 이자 부담이 16만1000원씩 늘어날 것으로 추산하고 있다. 지난해 8월 이후 기준금리가 0.25%포인트씩 다섯 번 인상(연 0.5%→1.75%)된 것을 감안하면 1인당 연간 이자 증가액이 80만5000원에 달할 것으로 예상된다. 한국은행이 다음달 기준금리를 0.5%포인트 인상하는 ‘빅스텝’을 밟으면 1인당 연간 이자 증가액은 100만원을 훌쩍 넘을 가능성이 크다.

시장금리 영향을 많이 받는 변동금리 대출 비중이 늘고 있는 점도 문제로 지적된다. 4월 신규 대출 중 변동형 대출 비중은 80.8%로 전달보다 0.3%포인트 높아졌다. 잔액 기준 변동금리 대출 비중도 전월보다 0.3%포인트 상승한 77.3%로 집계됐다. 잔액 기준 변동금리 대출 비중은 2014년 3월(78.6%) 후 8년 만에 가장 높았다.

김보형/박상용 기자 kph21c@hankyung.com

관련뉴스