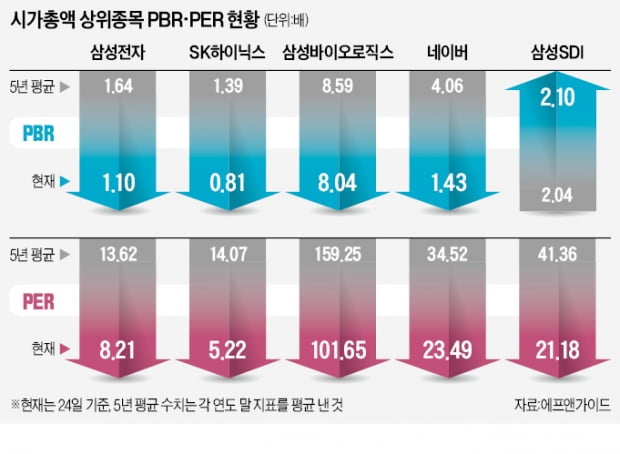

순자산을 기준으로 한 PBR 수치도 마찬가지다. 271곳 가운데 239곳(88%)의 PBR이 최근 5년 평균치를 밑돈 것으로 파악됐다. 삼성전자와 SK하이닉스, 삼성바이오로직스, 네이버, 현대차 등 상장사 10곳 중 9곳이 최근 5년 평균 밸류에이션보다 못한 평가를 받고 있다는 의미다.

현재 PER과 PBR 모두 5년 평균치를 넘어선 종목은 리오프닝 관련 종목뿐인 것으로 나타났다. 제주항공, 하나투어, 롯데관광개발, 티웨이항공 등은 향후 보복여행이 증가할 것이란 기대 덕분에 5년 평균치를 웃돌았다. 수주 물량이 늘 것으로 예상된 현대미포조선, 대우조선해양 등 조선주도 비슷한 평가를 받고 있는 것으로 분석됐다.

증권가에선 상당수 상장사의 주가가 과도하게 싼 상태로 진입했다는 진단이 나온다. 박소연 신영증권 연구원은 “높은 금리 수준이 유지되는 한 하반기에도 변동성 확대 가능성은 열어둬야 한다”며 “하지만 상반기 큰 폭의 주가 조정으로 밸류에이션 부담은 상당 부분 줄어들었기 때문에 절대적 고평가 단계는 벗어났다”고 말했다.

김재은 NH투자증권 연구원은 “밸류에이션 측면에서 과거 평균 대비 상당히 낮은 수준까지 내려와 있다”며 “급격한 하락과 낮은 밸류에이션은 추세 반등까진 아니더라도 기술적 반등을 가능케 하는 요건”이라고 분석했다.

단기 반등 시 눈여겨볼 종목으로는 가장 먼저 낙폭과대주가 꼽혔다. NH투자증권은 추정 이익이 늘어난 종목 중 낙폭이 큰 곳으로 팬오션, 우리금융지주, 신세계인터내셔날, LG이노텍 등을 추천했다. 이베스트투자증권은 PBR이 역사적 저점에 가까운 종목 중 기관과 외국인 수급도 비어 있는 종목으로 삼성전자, 카카오, 한국전력, SK, 기업은행 등을 꼽았다. 대신증권은 인터넷, 2차전지, 반도체 업종의 반등 가능성을 높게 봤다.

앞으로는 이익의 ‘질’을 따져봐야 한다는 조언도 나온다. 한국투자증권은 고금리 환경에서도 안정성과 성장성을 유지할 수 있는 종목으로 2차전지와 신소재 등 화학업종과 음식료, 바이오, 정보기술(IT)하드웨어(소부장) 업종을 눈여겨보라고 했다. 신영증권은 자기자본이익률(ROE)이 10% 이상인 업종으로 반도체, IT하드웨어, 헬스케어 업종을 주목할 필요가 있다고 조언했다.

이슬기 기자 surugi@hankyung.com

관련뉴스