이 기사는 07월 11일 08:31 마켓인사이트에 게재된 기사입니다.

종합물류기업인 한진이 자금 조달에 적극 나서고 있다. 공모채에 이어 사모채까지 발행하는 등 유동성 확보에 분주한 모습이다.

11일 한국예탁결제원에 따르면 한진은 지난 7일 300억원어치의 1년 만기 사모채를 발행했다. 표면이율은 4%에서 결정됐다. 한진은 세 달 만에 사모채 시장을 다시 찾았다. 지난 4월 300억원 규모의 1년 만기 사모채를 내놓은 바 있다. 만기 도래하는 차입금 상환 등에 활용할 것으로 예상된다. 한진은 내년 7월 500억원 규모의 회사채 만기가 돌아온다.

한진은 공모채 시장에서도 활발하게 움직이고 있다. 지난달 2년물 480억원, 3년물 400억원 등 총 880억원 규모의 공모 회사채를 발행했다. 당초 700억원어치 회사채를 찍을 예정이었지만 수요예측(사전 청약)에서 1160억원이 몰리면서 발행 규모를 늘렸다. 확보한 자금은 채무 상환 및 택배물류 기기 관련 투자에 활용할 계획이다. 지난 1월에도 2?3년물로 구성된 공모 회사채 수요예측에서 완판에 성공하는 등 900억원을 발행했다.

금리 인상 여파로 회사채 시장이 얼어붙은 데다 ‘BBB급’ 비우량 채권이라는 점을 고려하면 선방했다는 평가다. 한국기업평가와 한국신용평가, 나이스신용평가는 한진의 신용등급을 ‘BBB+(안정적)’으로 매겼다. 한 대형 증권사 회사채발행 담당자는 “단기물 위주로 회사채를 구성한 게 좋은 효과를 냈다”고 말했다.

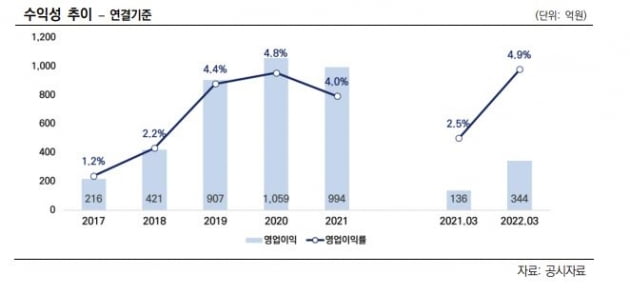

최근 한진이 조(兆) 단위 투자 계획을 밝히면서 자금 조달에 대한 필요성이 커지고 있다는 게 투자은행(IB) 업계 관계자들의 설명이다. 한진은 지난달 28일 ‘비전 2025’를 발표했다. 창립 80주년을 맞는 2025년까지 1조1000억원을 투자해 ‘아시아 대표 스마트 솔루션 물류기업’으로 도약하겠다는 게 핵심이다. 투자금은 부지 매각이나 회사채 발행 등을 통해 확보할 예정이다.

장현주 기자 blacksea@hankyung.com

관련뉴스