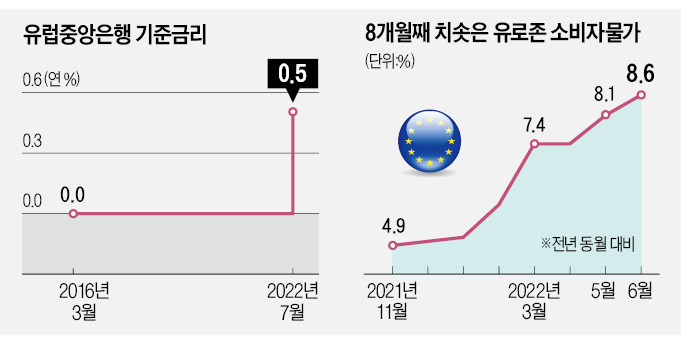

ECB는 유럽 재정위기가 본격화한 2011년부터 금리를 점진적으로 낮춰왔다. 시중 유동성을 늘려 경기를 부양하기 위해서다. 2014년 6월엔 처음으로 수신금리를 마이너스(-)로 낮췄다. 시중은행들이 ECB에 돈을 예치하려면 이자를 받는 대신 비용을 내게 했다는 의미다. 2016년 3월부터는 기준금리를 ‘제로(0)’로 내려 6년 넘게 유지해왔다. 이날 11년 만의 금리 인상을 통해 주요국 중앙은행으로선 이례적으로 도입한 ‘마이너스 금리 실험’을 8년 만에 끝냈다.

이날 정책금리를 한 번에 0.5%포인트나 올린 배경에는 가파른 물가 상승세와 강(强)달러로 인한 유로화 약세가 자리잡고 있다. 네덜란드 은행 ING의 한 거시경제 전문가는 “지난달 유로존 19개국 중 9개국이 두 자릿수 물가상승률을 기록했다”며 “ECB 대응이 너무 늦었다”고 지적했다.

미국과의 금리 차를 축소하기 위해서라도 ECB는 금리 인상폭을 확대해야 하는 상황이었다. 미국 중앙은행(Fed)은 인플레이션을 잡기 위해 지난 3월부터 세 차례에 걸쳐 기준금리를 1.5%포인트 올렸다. 오는 27일에도 0.75%포인트 인상이 유력하다.

유럽 싱크탱크 브뤼겔의 마리아 데메르치스 부소장은 “인플레이션이 잡히지 않으면 ECB는 금리를 계속 올려야 한다”면서도 “에너지 위기 때문에 경기 침체에 빠질 가능성이 다른 나라보다 더 높은 게 문제”라고 설명했다. ECB 통화정책위원회 위원 중 한 명인 올리 렌 핀란드 중앙은행 총재는 최근 한 연설에서 “9월 이후 금리 인상폭은 유럽 경제 상황에 달려 있다”고 말했다.

유로존 회원국 국채 간 금리 격차(스프레드)를 줄여야 하는 숙제도 있다. 이날 독일과 이탈리아의 10년 만기 국채 금리 격차는 2.3%포인트를 기록했다. 격차가 확대될수록 이탈리아 정부의 이자 등 상환 부담은 커진다. 파이낸셜타임스(FT)는 “최근 이탈리아 등 남유럽 국가들의 국채 금리가 연일 급등(국채 가격 하락)하고 있어 유로존 부채 위기가 다시 불거질 수 있다는 우려가 나온다”고 분석했다.

ECB는 2011년 7월 마지막으로 금리를 인상했지만 유럽 내 부채 위기가 심각해지면서 4개월 만에 다시 금리를 내린 바 있다. ECB는 이날 남유럽 국가들의 채권 가격 하락을 막기 위해 새로운 채권 매입 프로그램(TPI)도 공개했다. 채무 위험이 높은 국가의 국채를 더 많이 매입해 금리 인상 충격을 완화하기 위한 조치다.

김리안 기자 knra@hankyung.com

관련뉴스