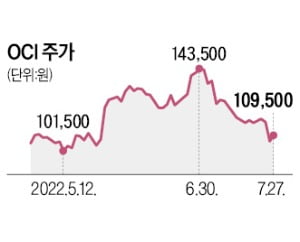

OCI는 올 2분기 연결 기준으로 1조551억원의 매출과 1810억원의 영업이익을 올렸다고 26일 공시했다. 매출과 영업이익은 전년 동기 대비 각각 37.5%, 8.8% 증가했다. 시장 전망치(약 1900억원)에는 다소 못 미쳤다. 말레이시아에 있는 태양광 폴리실리콘 생산공장이 정비에 들어가면서 완전가동했을 때보다 30%가량 생산·판매량이 줄었다는 것이 회사 측 설명이다.

OCI는 올 2분기 연결 기준으로 1조551억원의 매출과 1810억원의 영업이익을 올렸다고 26일 공시했다. 매출과 영업이익은 전년 동기 대비 각각 37.5%, 8.8% 증가했다. 시장 전망치(약 1900억원)에는 다소 못 미쳤다. 말레이시아에 있는 태양광 폴리실리콘 생산공장이 정비에 들어가면서 완전가동했을 때보다 30%가량 생산·판매량이 줄었다는 것이 회사 측 설명이다.이우현 OCI 부회장은 이날 온라인 기업설명회(IR)에서 “폴리실리콘 설비 정비뿐 아니라 러시아·우크라이나 전쟁에 따른 원자재 가격 상승 및 금리 인상 등 예상하지 못한 이슈가 연이어 발생했다”면서도 “폴리실리콘 공급 부족에 따른 판매가격 상승 폭이 워낙 커 양호한 실적을 거둘 수 있었다”고 말했다.

폴리실리콘은 반도체 웨이퍼와 태양전지의 태양광 패널에 쓰이는 원재료다. 이달 중순 기준으로 ㎏당 30달러대 후반을 유지하고 있다. 코로나19 사태 직후인 2020년 5월(5달러) 대비 8배 가까이 가격이 올랐다. 탄소중립이 세계적 과제로 떠오르면서 태양광 발전용 패널 수요가 급증한 영향이다.

업계에서 추정하는 OCI의 폴리실리콘 사업 손익분기점(BEP)은 ㎏당 7~8달러이며 폴리실리콘 사업(베이직케미칼) 매출이 OCI 전체 매출에서 차지하는 비중은 2분기 기준 36.7%다. 이 사업의 이익률은 29% 선이다.

OCI는 올 하반기에도 폴리실리콘 공급 부족 현상이 이어질 것으로 내다봤다. 이 부회장은 “중국 업체들의 신규 증설 물량이 서서히 시장에 반영되고 있지만 수요를 해소하기에는 여전히 부족하다”며 “중국 업체들이 하반기부터 설비 정비에 들어가면 공급 부족이 심화할 수 있다”고 말했다.

강경민 기자 kkm1026@hankyung.com

관련뉴스