이 기사는 07월 27일 14:52 마켓인사이트에 게재된 기사입니다.

현대오일뱅크의 갑작스런 상장 철회 발표를 두고 뒷말이 무성하다. 지난 6월말 상장 예비 심사를 통과해 연내에만 상장을 완료하면 되는데, 서둘러 상장을 포기하면서다. 최소 6개월 이상이 걸리는 IPO 작업을 세 번이나 추진했다가 번복한 탓에 시장의 실망감도 커지는 분위기다. 일각에서는 향후 5년 간 상장이 어려울 것이란 전망도 내놓고 있다.

현대오일뱅크는 최근 주식 시장 상황과 동종업체 주가 동향 등을 종합적으로 고려해 IPO를 철회하기로 했다고 지난 21일 밝혔다. 2012년, 2018년에 이어 세 번째다. 현대오일뱅크 관계자는 “제대로 된 가치를 인정받기 어려운 상황에서 더 이상 기업공개를 추진하기 어렵다고 판단했다”고 설명했다.

증권가는 현대오일뱅크의 결정에 당황하는 분위기다. 상장 주관사도 당일 오전 철회 소식을 통보받은 것으로 알려졌다. IB 업계 관계자는 “이렇게 갑자기 상장을 접을 줄은 예상치 못했다”고 말했다.

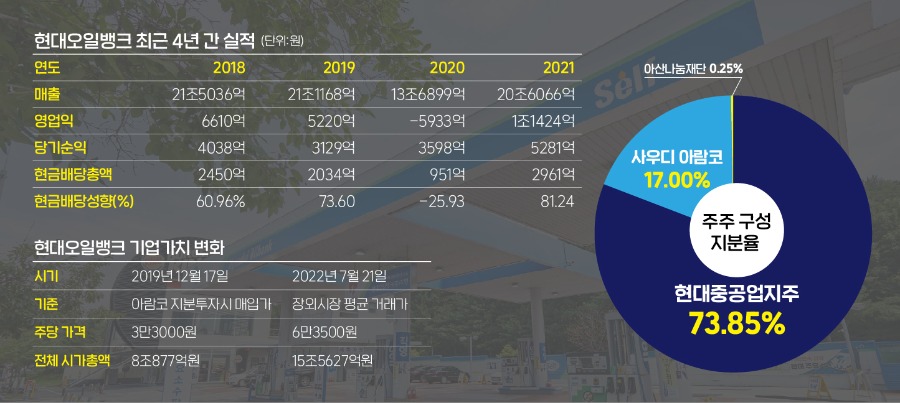

증시 침체와 국제 유가 하락 등을 이유로 내세웠지만 시장에서는 의아하다는 평가가 많다. 지난해에 이어 올해 1분기에도 사상 최대 실적을 기록했기 때문이다. 현대오일뱅크는 올 하반기 기업공개(IPO) 시장의 최대어로 꼽혔던 회사다. 국내에서는 에쓰오일(S-Oil), GS칼텍스, SK에너지와 함께 국내 5대 정유사로 꼽힌다. 지난해 연결기준 매출은 20조6066억원, 영업이익 1조1424억원으로 사상 최대 실적을 거뒀다. 올해 1분기에도 매출 7조2426억원, 영업이익 7045억원의 좋은 실적 올렸다.

현대오일뱅크는 이번 IPO를 통해 10조원 대의 기업가치를 목표로 했다. 그러나 국제 유가가 배럴당 100달러 아래로 떨어지고 국내 1위 정유사인 S-Oil의 주가가 지난달에 비해 약 30% 하락하면서 상황이 여의치 않게 됐다. 최소 마지노선인 8조원도 지키기 어려워졌다. 최근 주가 기준 S-OIL의 주가수익비율(PER)은 약 4배다. 현대오일뱅크의 올해 추정 순이익에 PER 4배를 적용하면 기업가치는 6조원 대다.

IB업계 관계자는 “올 초 S-Oil의 주가가 고점을 유지했을 때 PER 8배를 적용해야 현대오일뱅크의 기업가치가 8조원을 넘을 수 있다"며 "기업가치가 줄어들면서 1조원 이상의 공모도 어렵게 됐다”고 말했다.

일각에서는 완벽한 시점에 상장을 추진해야 한다는 강박관념이 경영진을 지배하고 있다는 평가도 있다. 올 초 한국조선해양과 대우조선해양 합병이 무산되면서 현대중공업그룹 차원에서 대규모 자금 조달 수요가 줄어든 것도 상장 철회의 요인으로 꼽힌다.

증권가는 현대오일뱅크가 여러번 상장을 접으면서 기업 신뢰도에 타격을 입을 것으로 보고 있다. 주주들은 현대오일뱅크가 "간만 보고 상장은 안한다"는 이유로 '간오뱅'라는 별명을 붙이기도 했다. 금융투자업계 "대기업이 IPO를 세번이나 철회한 사례는 없었다"며 "기업 이미지에 적지 않은 영향이 있을 것"이라고 말했다.

정유업계는 현대오일뱅크가 상장 대신 배당을 늘려 자금을 조달할 것으로 예상하고 있다. 현대오일뱅크는 지난해 사상 최대 규모인 5281억원을 배당했다. 지난해 현금배당 성향은 81.24%에 달했다.

전예진 기자 ace@hankyung.com

관련뉴스