주관사 책임지지 않는 유증 구조

오버행 따른 주가 희석 우려도

??주목할 만한 공시

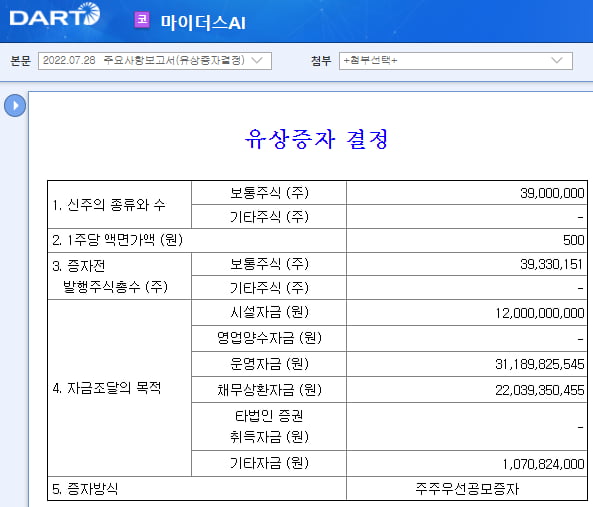

"마이더스AI는 시설자금 120억원, 운영자금 311억원, 채무상환자금 220억원, 기타자금 10억원 등을 마련하기 위해 663억원 규모의 '주주 우선 공모 유상증자'를 시행한다고 공시했다. 예정 발행가액은 보통주 1주당 1700원으로 발행되는 주식은 3900만주다. 상장 예정일은 10월 5일이다."

마이더스AI는 신주 발행가액으로 주당 1700원(액면가 500원)을 예상하고 있다. 오는 9월 6일 발행가가 확정된다. 이번 유증은 주주배정 후 실권주 일반공모 방식으로 진행된다. 구주주들이 적극적으로 참여해야 성공 가능성이 높아진다는 의미다.

구주주의 주당 신주배정주식 수는 1.0039주다. 청약일은 9월 13~14일 이틀간이다. 이후 일반공모는 같은 달 16일부터 19일까지 진행한다. 대금 납입일은 9월 21일이며, 신주의 상장 예정일은 오는 10월 5일이다.

마이더스AI의 주주 우선 배정 유상증자는 '모집주선'(증권사가 미청약 주식을 책임지지 않는 방식)으로 진행된다. 만약 대규모 미청약 주식이 발생되더라도 증자 주관사가 책임지지 않는 구조다. 따라서 유상증자 자체가 무산되거나 규모가 줄어들 가능성이 있다.

실제로 마이더스AI는 이자보상배율이 2021년 별도 기준 0.5배를 기록한 것 외에는 모두 마이너스(-)를 기록했다. 회사에서 벌어들이는 이익으로 이자도 감당하기 힘든 상황이란 얘기다. 마이더스AI는 올 1분기 이자 비용에만 7억원 가까운 현금을 지출했다.

적자 경영도 이어지고 있다. 마이더스AI는 지난해(연결 기준) 매출액 768억원, 영업손실 14억원을 기록했다. 2016년부터 6년 연속 적자를 기록 중이다. 그나마 작년 말 개별 기준 영업이익이 흑자를 기록하면서, 관리종목에선 해제됐다.

만성 적자로 어려움을 겪던 마이더스AI는 지난해 초 대마 사업에 진출한 데 이어 지난 5월에는 국내 특수강 전문기업 제이슨앤컴퍼니 지분 100%를 인수하기도 했다.

우선 미국 일부 주에서 의료용 및 기호용 판매 등이 합법인 대마 사업을 위해 지난해 2월 '멜로즈패실리티매니지먼트'(MFM) 지분 51%를 취득했다. MFM은 미국 캘리포니아주에 대마 재배 및 추출 시설을 가진 곳이다.

또 제이슨앤컴퍼니 지분 100% 인수, 현재 합병을 추진하고 있다. 마이더스AI는 제이슨앤컴퍼니 흡수합병을 통해 △철강사업 신규 진출 △매출확대 및 손익구조 개선 △기업 및 주주가치 제고를 목표로 하고 있다.

이번 유상증자를 통해 발행되는 신주 이외에도 보통주로 전환될 수 있는 전환사채(CB) 잔액이 총 255억원에 달한다. 이 CB들을 각각 조정된 전환가액 기준으로 산정할 경우 전체 발행주식 수의 44.39%에 달한다. 잠재적 매도 물량부담(오버행)에 따른 주가 희석 우려가 나오는 이유다.

또 이번 유상증자가 실패로 돌아갈 경우에도 CB 등 사채권을 막지 못해 대규모 채무불이행 사태가 발생할 수도 있다. 투자자들의 저조한 참여율로 예상보다 적은 금액이 조달될 경우 상환을 요구한 사채권 물량을 다 회수할 수 없게 되기 때문이다. 마이더스AI의 1분기 기준 현금성 자산은 145억원에 불과하다.

마이더스AI는 이번 유증을 통해 제이슨앤컴퍼니와 함께 특수강 분야에서 사업영역을 넓힐 계획이다. 이를 통해 실적 반등과 재무개선을 목표로 하고 있다. 결국 마이더스AI가 시장에서 주주들의 호응을 얼마나 끌어내느냐가 이번 자금 조달의 성패를 좌우할 것으로 관측된다.

류은혁 한경닷컴 기자 ehryu@hankyung.com

관련뉴스