이 기사는 08월 16일 15:20 마켓인사이트에 게재된 기사입니다.

2차전지 분리막 제조사 더블유씨피(WCP)가 상반기에 호실적을 거뒀다. 기업공개(IPO)를 위한 공모 일정을 앞두고 전방산업인 2차전지 시장의 성장세와 회사의 경쟁력을 보여주는 근거로 활용될 전망이다.

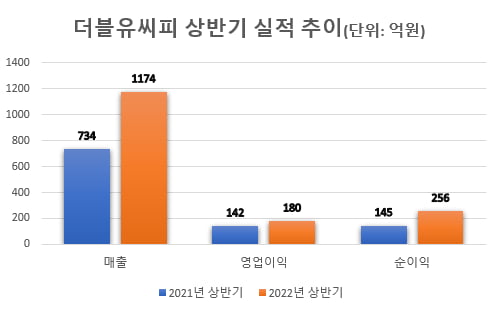

16일 증권업계에 따르면 더블유씨피는 상반기에 연결기준 매출 1174억원, 영업이익 180억원을 올렸다. 작년 동기 대비 매출은 59.9%, 영업이익은 26.8% 증가했다. 상반기 순이익은 256억원으로 흑자 전환에 성공했다.

2020년 영업손실에서 벗어난 이후 시작된 매출과 영업이익 증가세를 올해 상반기에도 이어갔다.

전기차용 2차전지 수요가 꾸준히 증가하면서 매출 증가세가 더욱 가팔라졌다는 설명이다. 1분기에 글로벌 물류대란으로 일시적으로 높아졌던 운송비 등 비용 부담이 2분기 들어 낮아지면서 수익성도 회복됐다.

재무 체력도 한층 개선됐다. 안정적인 영업현금흐름이 발생하면서 나타난 효과다. 6월 말 기준 부채비율은 32.0%, 차입금의존도는 14.9%로 집계됐다. 지난해 말 대비 부채비율은 23.3%포인트, 차입금의존도는 5.4%포인트 낮아졌다.

더블유씨피는 2분기 실적을 증권신고서에 반영하기 위해 공모 일정을 8월 초에서 9월 중순으로 한 달 반 미뤘던 바 있다. 이번 실적 공개를 통해 회사의 경쟁력과 2차전지 시장의 성장성을 투자자들에게 보여주겠다는 목표다.

호실적에도 불구하고 기업가치는 그대로 유지했다. 희망 공모가는 8만~10만원으로 예상 시가총액은 2조7000억~3조4000억원이다. 상반기 실적을 반영하고 최근 2차전지 업종에 속한 비교기업의 주가가 상승하면서 기업가치가 높아졌지만, 할인율을 높이는 방식으로 기존 몸값을 유지했다.

2분기 실적 반영이 기업가치를 높이기 위한 목적이 아니라 투자를 망설이는 기관투자자 등에게 가시적 실적을 보여주기 위해서였기 때문이다.

투자은행(IB) 업계 관계자는 “더블유씨피에 대해 투자하기 주저했던 기관투자자들에 확실한 근거를 제시한 것”이라며 “테슬라 특례(이익미실현 특례) 상장을 선택했음에도 불구하고 단기간에 흑자 기업으로 변신한 만큼 투자 매력은 더욱 높아질 것”이라고 말했다.

테슬라 특례 제도는 이익을 내지 못하는 초기 기업이나 적자 기업이어도 지속적인 성장성이 입증되면 상장을 허용하는 제도다. 기술 평가 특례가 기술 전문평가 측면에 초점이 맞춰진 것과 달리 시장 평가와 성장성 위주로 이뤄지는 상장 제도다.

올해 LG에너지솔루션을 제외한 SK쉴더스와 원스토어, 쏘카 등 성장성을 근거로 조(兆) 단위 기업가치를 제시했던 IPO 기업은 모두 공모 단계에서 외면받았다. SK쉴더스 원스토어 등은 수요예측 이후 상장을 철회했고 쏘카는 몸값을 1조원 미만으로 낮춰 증시에 입성한다. 투자자들이 높은 기업가치를 인정할 마땅한 근거가 없었기 때문이라는 분석이다.

다만 더블유씨피는 다른 결과를 가져올 것이라는 전망이 나온다. 최근 상장한 성일하이텍과 새빗켐, 에이치와이티씨 등 2차전지 관련 종목이 공모 단계에서 흥행에 성공한 데 이어 상장 이후 주가 흐름 역시 공모가의 2~3배 수준에 형성됐다. 2차전지라는 성장성이 높은 업종에 더해 가시적 실적이 더해진 결과다.

더블유씨피는 오는 9월 14~15일 수요예측을 진행해 최종 공모가를 확정한다. 이어 20~21일 일반 청약을 진행한다. 주관사는 KB증권과 신한금융투자다.

최석철 기자 dolsoi@hankyung.com

관련뉴스