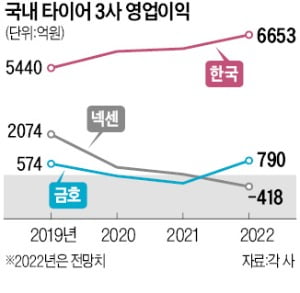

8일 타이어업계와 증권가에 따르면 넥센타이어는 올해 연간 약 418억원의 영업적자를 기록할 것으로 전망된다. 넥센타이어는 지난해 4분기 226억원, 올 1·2분기 각각 429억원, 233억원 적자를 기록했다.

2019년만 해도 2074억원의 영업이익을 기록한 넥센타이어의 가장 큰 부진 원인으로는 국내 공장 생산 집중도가 꼽힌다. 생산량의 90%를 한국·중국 등 아시아에서 배에 실어 보내는 구조가 부담이 되고 있다. 매출 비중은 유럽 35%, 북미 25%, 중동 15% 등 비(非)아시아 지역이 75%다. 아시아 밖 유일한 생산기지인 체코공장 증설 공사가 진행 중이지만 아직 생산 비중은 10% 수준에 그친다.

2019년만 해도 2074억원의 영업이익을 기록한 넥센타이어의 가장 큰 부진 원인으로는 국내 공장 생산 집중도가 꼽힌다. 생산량의 90%를 한국·중국 등 아시아에서 배에 실어 보내는 구조가 부담이 되고 있다. 매출 비중은 유럽 35%, 북미 25%, 중동 15% 등 비(非)아시아 지역이 75%다. 아시아 밖 유일한 생산기지인 체코공장 증설 공사가 진행 중이지만 아직 생산 비중은 10% 수준에 그친다.해외 생산 비중이 이미 65% 이상인 한국타이어는 글로벌 시장 대응능력을 강화하기 위해 2조1000억원이 투입되는 미국 테네시 공장 추가 증설을 결정했다. 한국타이어는 물류난에도 헝가리와 테네시 등 공장을 통해 제품 운반 동선을 최소화한 데 힘입어 지난해 6422억원, 올 상반기 3013억원의 영업익을 올렸다.

금호타이어는 미국 조지아 공장 증설에 나섰지만 비교적 열악한 재무 상황 때문에 증설 규모는 제한적이다. 현재 연 400만 개인 생산능력은 증설 후 450만 개로 늘어날 전망이다. 금호타이어의 해외 생산 비중은 49% 정도로 절반을 밑돌고 있다. 대신 금호타이어는 미국 시장에 대응하기 위한 생산기지로 베트남을 낙점하고 빈즈엉성 공장 생산능력을 두 배 이상(550만 개→1200만 개)으로 늘리는 공사를 진행 중이다.

해외 생산기지가 타이어 기업 실적을 가르는 현상은 세계적이다. 26개국에 123개 공장을 보유한 미쉐린은 지난해 전년보다 192% 증가한 약 2조5000억원의 순이익을 냈다. 23개국에 57개 생산기지가 있는 굿이어도 161% 늘어난 1조350억원의 순이익을 기록했다. 글로벌 물류망이 갖춰지지 않았을 때 지역별 대응력을 높이기 위해 선택한 전략이 코로나 시기 빛을 발한 것이다.

박한신 기자 phs@hankyung.com

관련뉴스