원달러 환율 상승이 국내 증시를 짓누르고 있지만 4분기부터는 오히려 호재로 작용할 것이라는 분석이 나왔다. 환율이 상승하면 단기적으로 무역수지가 악화하지만, 장기 무역수지는 시차를 두고 개선된다는 이른바 ‘J커브 효과’ 때문이다. 지난 2분기에 국내 기업의 호실적을 이끌었던 환율 효과가 3분기에는 더욱 강하게 나타날 것이라는 전망도 조심스레 제기된다.

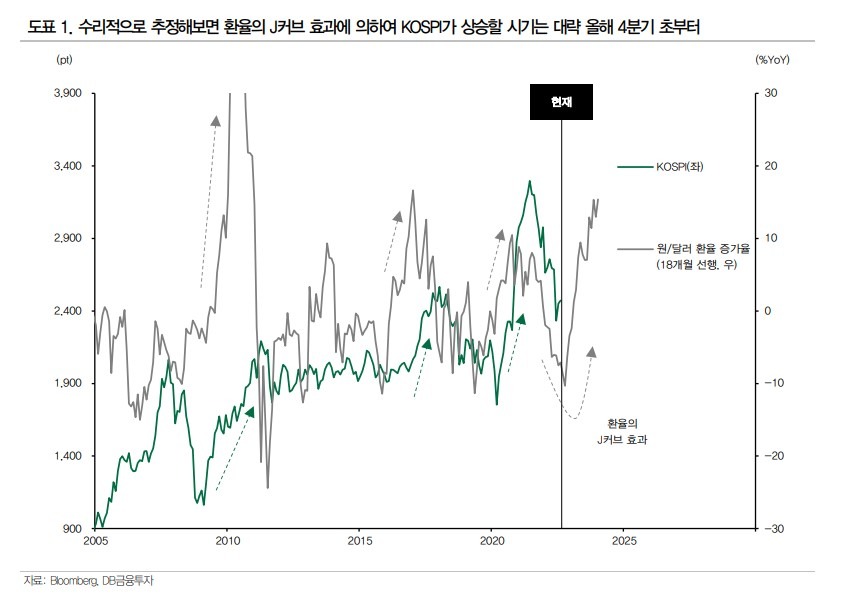

14일 DB금융투자는 ‘환율의 J커브 효과가 기다리고 있습니다’라는 제목의 보고서를 통해 “금융시장에서는 어떠한 악재가 시간이 지나면 악재로서의 성격을 잃고 그 자체로 호재가 되는 경우가 있다”며 “환율의 J커브 효과가 대표적인 예”라고 말했다.

통상 원달러 환율 상승은 국내 증시에 악재로 작용한다. 강현기 DB금융투자 연구원은 “환율 상승기에는 외국인이 환차손을 우려해 국내 주식을 순매도한다”며 “원화 약세는 수출 둔화에 따른 한국의 펀더멘털(기초체력) 악화를 반영하는 측면도 있다”고 설명했다.

환율 상승 초기에는 수출입물량에 큰 변화가 없는 상황에서 수입 가격이 상승하고 수출 가격은 하락하면서 무역수지가 악화한다. 하지만 일정 기간이 지나면 가격 경쟁력 변화에 따라 수입물량은 감소하고 수출물량이 증가해 무역수지가 개선된다.

이 증권사는 ‘J커브 효과’에 따른 국내 증시 수혜가 4분기 초부터 나타날 것으로 전망했다. 강 연구원은 “전 세계 소비자의 실질 구매력이 낮아진 지금 같은 시기에 원화 약세로 저렴해진 한국 물품은 해외에서 경쟁력이 커지고 있다”며 “저평가된 수출 기업에 관심을 가질 시기”라고 말했다.

최근 국내 기업의 실적 추정치가 급감하고 있지만 일각에선 3분기 실적이 예상만큼 나쁘진 않을 것이라는 전망도 나온다. 지난 2분기처럼 환율 효과가 깜짝 실적(어닝 서프라이즈)으로 이어질 수 있다는 분석이다.

당초 증권가에서는 3분기부터 원달러 환율이 하락하며 환율 효과도 줄어들 것으로 전망했다. 하지만 3분기 들어 달러 강세가 심화하면서 환율 효과는 2분기보다 강해질 전망이다. 원달러 환율은 올해 2분기 평균 1261원에서 3분기(7월 1일~9월 13일)에는 1324원으로 올랐다.

국내 증시의 변동성이 커지고 있지만 저평가된 수출주에 대해선 관심을 가질 만하다는 조언이다. 신한금융투자는 환율 상승이 긍정적으로 작용할 것으로 예상되는 업종으로 정보기술(IT), 자동차, 조선, 화학 등을 꼽았다. 노동길 신한금융투자 연구원은 “이들 업종은 환율 상승이 전화위복이 돼 우호적으로 작용할 것”이라고 말했다.

환율 효과를 누리는 대표적인 업종이 자동차다. 현대차는 지난 2분기에 컨센서스(증권사 추정치 평균)를 30.5% 웃돈 깜짝 실적을 냈다. 최근 원달러 환율 상승으로 3분기 실적 추정치도 지속적으로 상향 조정되고 있다.

김진우 한국투자증권 연구원은 “현대차와 기아의 3분기 영업이익은 컨센서스를 각각 23%, 12% 상회할 것”이라며 “두 회사는 지난 2분기에 기록한 역대 최대 분기 실적을 다시 경신할 전망”이라고 말했다.

서형교 기자 seogyo@hankyung.com

관련뉴스