이 기사는 국내 최대 해외 투자정보 플랫폼 한경 글로벌마켓에 게재된 기사입니다.

올해 S&P500 11개 업종 중 가장 좋은 실적을 낸 에너지주가 장기 투자처로도 유망하다는 분석이 나온다. 주가수익률(PER)이 낮고 배당수익률은 높은 데다 실적 전망도 밝기 때문이다.

지난 22일 투자전문매체 마켓워치는 에너지 업종에 대해 이 같은 분석을 내놨다. 이날 기준 S&P500 에너지지수는 581.88포인트를 기록했다. 올해 들어서만 37.7% 올랐다. S&P500 11개 업종 중 두 번째로 실적이 좋은 유틸리티(10.7% 상승)보다 지수 상승폭이 3배 이상 컸다. 올 들어 S&P500지수가 14.5% 떨어진 것과 대조적이다.

지난 22일 투자전문매체 마켓워치는 에너지 업종에 대해 이 같은 분석을 내놨다. 이날 기준 S&P500 에너지지수는 581.88포인트를 기록했다. 올해 들어서만 37.7% 올랐다. S&P500 11개 업종 중 두 번째로 실적이 좋은 유틸리티(10.7% 상승)보다 지수 상승폭이 3배 이상 컸다. 올 들어 S&P500지수가 14.5% 떨어진 것과 대조적이다.첫 번째로 꼽은 에너지주의 강점은 낮은 주가수익률(PER)이다. PER이 낮다는 건 주가가 저평가됐다는 의미다. 향후 12개월의 예상 실적을 고려한 에너지 업종의 선행 주가수익률(PER)은 8.5배로 11개 업종 중 가장 낮다.

잉여현금흐름(FCF) 수익률도 높다. 시장조사기관 팩트셋에 따르면 에너지 업종의 선행 FCF 수익률은 11.94%다. S&P500의 선행 FCF 수익률(5.22%)의 2배를 웃돈다. 에너지 업종의 배당수익률도 3.77%로 S&P500 11개 업종 중 가장 높다. S&P500의 평균 배당수익률은 1.7%다.

에너지 업종 가운데서도 미국 천연가스 업종의 전망이 밝다는 분석이다. 벤 쿡 헤네시펀드트러스트 펀드매니저는 “미국의 액화천연가스(LNG) 하루 수출량은 3~4년 뒤 현재보다 8% 늘어날 것”이라고 말했다.

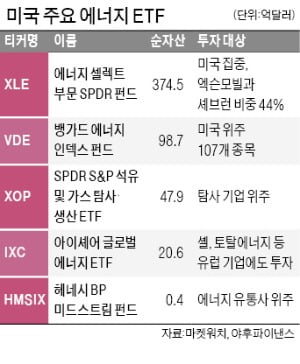

마켓워치는 에너지 업종에 투자하는 주요 상장지수펀드(ETF)도 함께 소개했다. 뉴욕 증시에서 규모가 가장 큰 에너지 펀드인 ‘에너지 셀렉트 부문 SPDR 펀드’는 미국 에너지 종목 21곳에 집중 투자하는 게 특징이다. 엑슨모빌과 셰브런 두 곳의 투자 비중이 44%에 달한다.

이주현 기자 deep@hankyung.com

관련뉴스