글로벌 '반도체 전쟁'이 격화하는 가운데 그간 주목을 받지 못했던 패키징 등 후공정 산업이 부상하고 있다. 미세공정 개발이 한계에 직면하면서 칩을 묶고 쌓는 패키징의 중요성이 부각된 것이다.

인텔·삼성전자 등 반도체 거물들…후공정에 눈 뜨다

9일 관련 업계에 따르면 최근 패키징에 주목하는 '반도체 거물'들의 발언이 잇따르고 있다. 팻 겔싱어 인텔 최고경영자(CEO)는 '2022 인텔 이노베이션'에서 "'UCle'가 반도체 제조를 위한 새로운 가능성을 열었다"고 말했다. UCle(Universal Chiplet Interconnect Express)는 올 3월 발족한 반도체 패키징 표준을 만드는 컨소시엄이다. 삼성전자와 인텔·TSMC·AMD 등 대형 반도체 업체들이 합류했다.앞서 경계현 삼성전자 반도체(DS) 부문 사장도 "몇 년 뒤 여러 개 칩을 한 개처럼 동작하도록 하는 첨단 패키징 시대가 올 것"이라며 "앞으로 (삼성도) 이 분야에 집중해야 한다"고 했다.

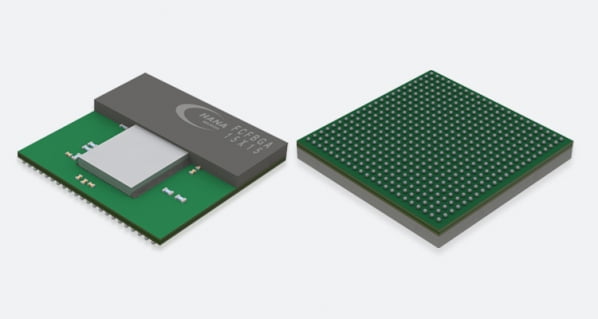

반도체 패키징은 가공을 마친 웨이퍼를 칩 형태로 자른 뒤 쌓고 묶고 포장하는 대표적인 후공정 작업이다. 반도체를 출하하기 위한 단순 작업으로 여겨졌지만 선폭이 10나노(nm·나노미터) 아래로 접어든 미세공정이 기술적 난관에 부딪히면서 반도체 성능과 효율을 높일 수 있는 첨단 패키징 수요가 증가하는 추세다.

'구호'뿐 아니라 업계 움직임도 활발하다. 삼성전자는 지난달부터 '어드밴스드 패키징 사업화' 태스크포스(TF)를 조직해 패키징 기술 활용 방안을 모색 중이다. SK하이닉스도 첨단 TSV(실리콘 관통전극) 기술 경쟁력을 확보하는 데 집중하고 있다.

세계 반도체 장비 1위 업체 미국 어플라이드머티어리얼즈의 게리 디커슨 CEO는 한국경제신문과의 인터뷰에서 "반도체 업계 간 이종 결합을 가속화 하는 것이 중요하다"고 말했다. 반도체 패키징은 이종 결합을 위해서도 필수 요소로 평가된다.

대만 반도체가 무서운 이유…"TSMC의 숨은 조력자 ASE 때문"

패키징으로 대표되는 반도체 후공정 산업의 부상은 '필연적'이라는 평가가 많다. 시스템 반도체가 3나노 초미세 공정까지 내려오면서 반도체 성능을 끌어올릴 전공정 기술력이 한계에 달했다는 평가가 주를 이뤄서다. 특히 패키징 분야의 90%를 중소기업이 맡고 있는 만큼, 관련 분야 전반의 경쟁력 제고가 시급하다는 지적이다.

과거 단순 '포장 작업' 정도로 여겨지던 패키징은 반도체 산업의 경쟁력을 결정하는 핵심 분야로 빠르게 탈바꿈하고 있다. 기술적으로 빠르게 첨단화가 이뤄지면서 반도체 산업의 '게임 체인저'로 평가받고 있는 것이다.

최근 몇 년 새 글로벌 시장에서 빠르게 입지를 넓힌 대만 TSMC의 부상에는 대만 패키징 산업의 경쟁력이 큰 역할을 했다는 평가다. TSMC는 자국 기업이자 후공정 업계 글로벌 '톱5'에 드는 ASE, SPIL, PTI 등과 협력하면서 '패키징 초격차'를 완성했다. 애플뿐 아니라 글로벌 팹리스(반도체 설계 전문)들이 삼성전자의 파운드리(반도체 위탁생산) 대신 TSMC를 선택하는 주요 이유 중 하나로 꼽힌다. 글로벌 반도체 산업에서 세계 3대 패키징 외주기업(OSAT) 업체인 대만 ASE, 미국 앰코(AMKOR), 중국 스태츠칩팩(JCET) 등의 영향력도 나날이 커지는 모습이다.

최근의 패키징은 하나의 칩에 두뇌 역할을 하는 중앙처리장치(CPU), 데이터의 통로가 되는 D램, 데이터를 저장하는 낸드플래시를 통합하는 방식으로 진행된다. 여기에 필요에 따라 그래픽처리장치(GPU)나 신경망처리장치(NPU) 등을 넣는다. 하나로 묶인 다기능의 반도체는 단일 반도체 여러 개보다 부피가 작고 소비 전력도 적다.

자연스럽게 시장도 급성장 중이다. 시장조사업체 욜디벨롭먼트에 따르면 지난해 27억4000만 달러(약 3조8500억원) 규모였던 반도체 패키징 시장은 연평균 20%가량 성장하며 2027년 78억7000만 달러(약 11조원) 규모에 이를 것으로 전망된다.

비메모리는 철저한 분업을 통해 생산되기 때문에 파운드리뿐 아니라 패키징을 담당하는 OSAT의 역할이 중요하다. 하지만 미국, 대만, 중국과 달리 한국 반도체 생태계에서 국내 OSAT의 존재감은 극히 미미하다.

대만 TSMC에는 세계 패키징 1위 ASE가 협력사로 든든한 우군 역할을 맡고 있지만 국내에는 ASE에 견줄만한 OSAT가 전무하다. 삼성전자와 SK하이닉스 등 국내 반도체 기업들이 메모리 중심으로 성장하면서 후공정 협력사들도 메모리 외주 물량을 소화하는데 그친 탓이다. 자연스레 ASE나 앰코에 비해 기술력도 뒤처질 수밖에 없다.

대만은 OSAT 기업들 역량을 집중적으로 키웠다. 그 결과 시장조사업체 트렌드포스가 발표한 글로벌 OSAT 순위(2021년 3분기 기준)에 따르면 ASE(1위), SPIL(4위), PTI(5위), KYEC(8위), 칩모스(9위), 칩본드(10위) 등 무려 6개의 대만 업체가 '톱10'에 포함됐다. 나머지는 미국 1개, 중국 3개로, 한국은 전무하다. 한국 기업 점유율을 모두 합쳐도 글로벌 5위 수준에도 미치지 못한다.

ASE는 2위인 앰코 대비 2배에 육박하는 점유율을 기록 중이다. 대만은 전 세계 후공정 시장에서 52% 점유율로 1위를 질주하고 있다. 뒤이어 중국이 21%로 2위, 미국이 15%로 3위, 한국 점유율은 6%정도다. ASE는 팹리스(미디어텍)-파운드리(TSMC)-패키징(ASE)으로 이어지는 대만 반도체 생태계의 마무리 역할을 하고 있다. 현재 전 세계 OSAT 점유율 25위 안에 드는 국내 기업은 하나마이크론과 SFA반도체, LB세미콘, 네패스 등 4곳에 불과하다.

"TSMC 잡으려면 삼성 보다 후공정 中企 키워야"

한국 OSAT 업계가 최근의 반도체 산업 지형 격변을 성장의 기회로 삼아야 한다는 제언이 나온다. 후공정에서 성능과 전력 효율을 얼마나 향상하느냐에 따라 미래 파운드리 전쟁의 승패를 가를 수 있어서다. 2.5차원(2.5D), 3차원(3D) 등 첨단 패키징이 대세로 떠오르는 만큼, 글로벌 시장에서 경쟁력을 가질 수 있는 '한국형 OSAT' 1~2개 사를 집중 육성해야 한다는 목소리도 힘을 얻고 있다.하나마이크론과 SFA반도체, LB세미콘, 네패스 등 중소기업들이 주로 담당하고 있는 후공정 산업의 인력양성 수준은 경쟁국에 비해 크게 뒤처졌다는 평가다. 국내 총 패키징 전문 인재는 2020년 기준 500명 수준에 머물고 있다. 대만 TSMC의 후공정 연구개발(R&D) 인력이 2010년 2881명에서 2020년에 7404명으로 2.6배 증가한 것에 비하면 초라한 수준이다. 앰코의 R&D 인력도 2020년 현재 650명으로 집계됐다. 한 OSAT 업체 관계자는 "삼성전자조차 패키징에 관심을 둔 게 얼마 안 될 정도로 한국은 후공정 후진국"이라고 탄식했다.

전 세계 25여 개에 달하는 OSAT 기업은 5년 내 10개 정도로 줄어드는 시장 재편 가능성이 크다. 대기업들의 경쟁이 심화하고 반도체가 국가 대항전 양상으로 번지면서 국제 정세와 기업 간 이해관계에 따른 합병 가능성이 높아서다.

업계 관계자는 "TSMC를 따라잡으려면 삼성전자 지원보다 후공정 중소기업을 키워야 한다"며 "애플이 TSMC에 파운드리 물량을 독점으로 맡기는 가장 큰 요인이 후공정 기술력이라는 말도 나온다"고 전했다.

강경주 기자 qurasoha@hankyung.com

관련뉴스