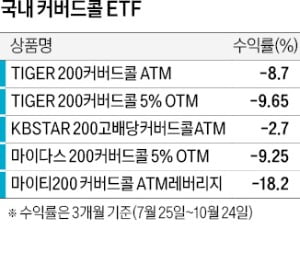

24일 한국거래소에 따르면 국내 지수로 구성된 5개의 커버드콜 ETF는 지난 3개월(7월 25일~10월 24일) 기준 모두 배당률보다 손실률이 컸다. 박스권 장세나 완만한 하락장을 예상하고 구성된 상품이지만, 국내 증시가 증권업계가 예상한 하단을 뚫고 내려가자 손실이 커졌다는 분석이다.

24일 한국거래소에 따르면 국내 지수로 구성된 5개의 커버드콜 ETF는 지난 3개월(7월 25일~10월 24일) 기준 모두 배당률보다 손실률이 컸다. 박스권 장세나 완만한 하락장을 예상하고 구성된 상품이지만, 국내 증시가 증권업계가 예상한 하단을 뚫고 내려가자 손실이 커졌다는 분석이다.3개월간 코스피200지수로 커버드콜을 구성한 ‘TIGER 200커버드콜 5% OTM’은 9.65%, ‘TIGER 200커버드콜 ATM’은 8.7% 하락했다. ‘마이다스 200커버드콜 5% OTM’은 9.25%, ‘마이티200 커버드콜 ATM레버리지’는 18.2% 떨어졌다. 배당률을 살펴보면 TIGER 200커버드콜 5% OTM과 마이티200 커버드콜 ATM레버리지가 3개월 기준 0.5~0.75%(연 배당률 2~3%)였고, 마이다스 200커버드콜 5% OTM이 1~1.25%(연 배당률 4~5%)였다. 예상 배당률이 가장 높은 TIGER 200커버드콜 ATM도 1.5~1.75%(연 배당률 6~7%)로 2% 미만이었다.

배당과 주가 손실분을 함께 고려하면 투자자들이 오히려 큰 손해를 본 셈이다. 더군다나 커버드콜 ETF의 경우 향후 국내 증시가 회복된다고 하더라도 주가 상승이 제한된다. 커버드콜은 ‘주가 상승 상한선’을 두는 대신 배당을 극대화한 상품이기 때문이다.

성상훈 기자 uphoon@hankyung.com

관련뉴스