종목 집중탐구

국내 최초 조미료인 미원은 1956년 탄생했습니다. 미원은 맛의 원천이란 뜻을 지녔습니다. 음식에 넣기만 하면 맛을 배가 시켜 주부들에게 ‘마법의 가루’라고 불렸죠. MSG라는 부정적인 이미지가 주를 이루고 있지만 탄생 70돌이 얼마 남지 않은 마법의 가루는 천연재료를 첨가하며 여전히 진화 중입니다.

미래 핵심 성장산업인 2차전지 산업에도 마법의 가루로 불리는 것이 있습니다. 배터리 수명을 늘려주는 ‘전해질’이 대표적인 마법의 가루입니다. 배터리의 수명을 늘려주는 데 반드시 필요한 소재이기 때문이죠.

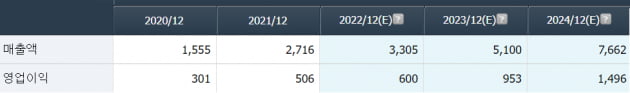

세계 최초로 전해액 첨가제인 리튬이온전해질(LiFSi) 생산에 성공한 천보의 성장 스토리는 마법에 가깝습니다. 지난 2020년 대비 올 영업이익이 2배 성장할 것이란 관측입니다. 특히 3년 만에 약 350%의 주가 상승률을 나타내고 있습니다. 지난해 이맘때쯤엔 2년 만에 530% 폭등하며 ‘꿈의 주식’으로 평가받기도 했습니다.

2차전치 소재 부문에서 ‘대장’자리를 지켜온 천보는 정상을 찍고 1년째 내리막길을 걷고 있습니다. 2차전지 테마에 대한 열기가 사그라든 것은 아니지만 업계 대장 자리가 바뀌었습니다.

시장에서 부진의 늪에서 허덕이던 천보에 다시 관심을 갖기 시작했습니다. 관심에서 멀어졌던 옛 스타 천보를 두고 최근 한 달 새 국내 12개 증권사가 보고서를 쏟아냈습니다.

하지만 이들의 전망은 엇갈립니다. 목표주가를 높여 잡은 곳과 낮춰잡은 곳이 각각 3곳으로 팽팽히 맞서고 있는 상태죠. 2차전지 소재주의 전성시대를 연 천보가 부활에 성공할지, 잊혀진 옛 스타로 굳혀질지 마켓PRO가 살펴봤습니다.

전기차 시장이 커갈수록 수혜를 입을 수 밖에 없는 구조였습니다. 마법의 가루 전해질을 손에 쥐고 있었기 때문이죠. 전해질은 배터리의 수명을 늘려주는 데 반드시 필요한 소재입니다. 전해액은 배터리 작동에 없어서는 안 되는 물질로 꼽힙니다. 양극재는 리튬 이온을 만들고 음극재는 리튬 이온을 저장하는 역할을 하는데 전해액이 매개체가 됩니다. 천보에서 생산하는 전해질은 전해액의 성능을 높입니다. 특히 배터리 수명 향상에 도움을 줍니다. 꿈의 배터리로 불리는 ‘전고체 배터리’가 대안으로 떠오르고 있지만 당분간 전기차를 이끌 배터리는 리튬이온 배터리일 수밖에 없고, 전기차 시장이 커지면 그 혜택을 천보가 고스란히 받는 구조로 평가받았습니다.

하지만 너무 가파르게 주가가 오른 것이 문제였습니다. PER(주가수익비율)은 100배까지 치솟았고 고평가 논란이 끊이지 않았죠. 올 4분기와 내년 1분기 영업이익 전망치 역시 전년 동기 대비 각각 -22%, -5%씩 줄어들 것으로 점쳐지면서 투자자들의 시선은 더욱 차가워졌습니다. 옛 스타 천보가 주춤하던 사이 포스코케미칼 등 새로운 주도주가 탄생한 것도 천보가 관심에서 멀어진 이유이기도 합니다.

한 달 새 목표주가를 26% 상향조정한 한국투자증권은 16일 ‘탈중국을 위한 마침표를 찍다’라는 제목의 보고서를 냈습니다. 기존 27만원이었던 목표주가를 34만원으로 높여잡았죠. 천보가 “IRA(인플레이션감축법)의 수혜를 입을 것”이라는 게 가장 큰 이유였습니다. 김정환 한국투자증권 연구원은 “2023년부터 북미향 매출 비중이 상승하고 북미 2차전지 성장률이 가팔라지기 시작한다”며 “미국은 중국산 비중이 매우 높은 전해액과 전해핵의 원재료 공급망을 한국과 일본으로 다변화해야 하는데 그 중심에는 전해액 원재료인 리튬염과 첨가제를 대량 생산할 수 있는 천보가 있다”고 강조했습니다. 종합 전해액 원재료 회사로 탈바꿈할 것이란 점도 높게 평가했습니다. “특정 제품을 개발해 고객사에 공급하는 업체가 아닌 다양한 리튬염과 첨가제를 충분한 양으로 공급할 수 있는 회사로 평가될 것”이란 설명입니다.

내년 하반기 연산 5000톤 규모로 LiFSI 양산을 시작할 것이란 점도 긍정적인 요소입니다. 김 연구원은 "원가를 최대 50%까지 낮춰 LiPF6와 가격 차이를 좁히면서 LiPF6를 점차 대체할 수 있을 것"이라며 "중국·일본산 제품과 비교해서도 높은 가격 경쟁력을 갖추게 된다"고 분석했습니다.

4개월 만에 목표주가를 32만원에서 33만원으로 높여잡은 신한투자증권은 ‘반등의 시작’이라고 평가했습니다. 3분기 실적이 고무적인데다 제품 다변화로 수익성이 개선될 수 있다고 봤기 때문입니다.

이달 초 목표주가를 기존 37만원에서 31만원으로 뚝 떨어뜨린 메리츠증권은 5개월여만에 실적 눈높이를 크게 낮추기도 했습니다. 기존 매출과 영업이익 전망치는 각각 6001억원과 1116억원이었지만, 매출 4907억원, 영업이익 723억원으로 새로운 수치를 내놨습니다.

결국 문제는 내년도 실적입니다. 금융정보업체 에프앤가이드에 따르면 천보에 대한 증권사들의 내년 평균 실적 전망치는 매출 5100억원, 영업이익 953억원 수준입니다. 그러나 앞서 말씀드린 것처럼 전망하는 곳마다 간극이 크고 불과 반년도 되지 않아 실적 눈높이가 확낮아진 곳이 있을 만큼 미래를 예측하는 게 쉬운 일은 아닙니다. 한 자산운용사 최고투자책임자(CIO)는 “IRA의 수혜를 예상하고는 있지만 중국 업체의 경쟁력을 무시할 수가 없기 때문에 천보가 얼마나 제품을 다변화에 시장에 대응하느냐가 관건”이라며 “전기차 시장이 커갈 것이란 점은 누구나 알고 있지만 내년 경기침체가 실제 닥칠 경우 전기차 수요가 줄어들고 관련 밸류체인도 타격을 입을 수 밖에 없다”고 밝혔다. 그러면서 “그간 빛을 보지 못했던 천보로 이제 눈을 돌려볼만하다는 취지로 여러 의견들이 제시되고 있는 상황으로 보인다”며 “포스코케미칼, 에코프로비엠 등 다른 소재주들의 PER이 100배를 훌쩍 넘는 상황에서 천보의 PER이 60배 수준이기 때문에 반등할 여지가 남아있다고 보고 있다”고 부연했다.

박재원 기자 wonderful@hankyung.com

관련뉴스