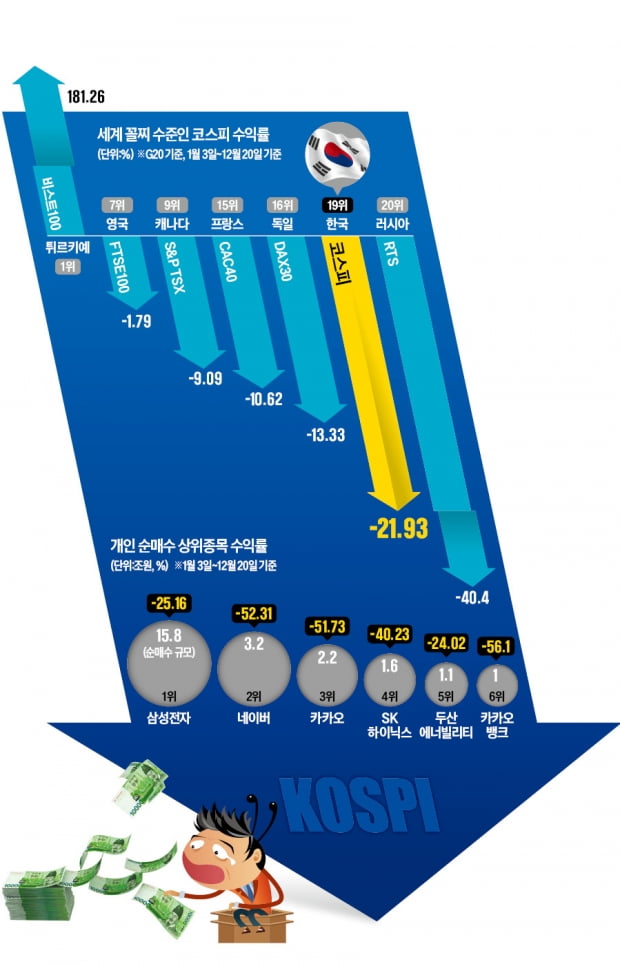

국내 증시가 2000년 이후 가장 긴 조정 터널을 지나고 있는 가운데 올해 개인투자자의 평균 손실률이 22%에 달한 것으로 나타났다. 미국 중앙은행(Fed)의 강력한 통화긴축 기조로 인한 고금리, 강달러의 풍파 속에 신흥국 증시가 일제히 무너진 영향이다. 주식 투자를 ‘마지막 부의 사다리’로 여기며 유동성 장세에 서둘러 올라탔던 동학개미는 큰 손실을 떠안은 채 서둘러 증시를 빠져나가고 있다.

올해 개인 순매도 상위 종목의 하락률을 살펴보면 개인투자자 가운데 올해 평균 수익률보다 훨씬 더 큰 폭으로 손실을 본 경우가 상당할 것으로 추정된다. 올해(1월 3일~12월 20일) 개인이 가장 많이 사들인 건 삼성전자(15조8000억원)로 같은 기간 25.16% 하락했다. 순매수 2위인 네이버(3조2000억원·-52.31%)와 3위 카카오(2조2000억원·-51.73%)는 올 들어 반토막 났다.

비교적 최근 증시에 유입된 2030세대는 증시 하락의 직격탄을 맞은 것으로 추정된다. 2030세대가 열광했던 상장(IPO) 기업의 주가 하락폭이 특히 컸기 때문이다. 지난해 ‘IPO 대어’로 꼽히던 카카오페이와 카카오뱅크, 크래프톤 등은 공모가 대비 30~60% 하락했다.

개인들은 우리사주로도 막대한 손실을 봤다. 1인당 평균 4억9000만원어치의 우리사주를 사들인 카카오뱅크 직원의 22일 기준 손실률은 32.4%다.

지난해 12월 파월 의장의 “인플레이션은 일시적이라는 말을 철회한다”는 발언은 공식적인 ‘강세장의 종언’을 의미했다. 국내 증시도 하락 속도를 높였다. 올 10월 기준금리 인상 속도조절을 시사한 발언은 약세장의 바닥을 만들어줬다.

미국의 금리 인상과 함께 시작된 달러화 강세는 신흥국 증시를 무너뜨렸다. 그 중심에 한국 증시가 있었다. 올 들어 외국인 투자자는 약 10조원을 순매도했다. 이경수 메리츠증권 리서치센터장은 “비달러화 자산 중 외국인이 가장 손쉽게 투자금을 뺄 수 있는 것이 신흥국 중에서도 한국 증시였다”고 말했다.

세계 주요국 중 나홀로 ‘제로 코로나’ 정책을 유지한 중국 경제에 대한 우려도 한국 증시의 발목을 잡았다. 한국 전체 수출액 중 대(對)중국 수출 비중은 25%에 달한다. 1년 내내 지속된 반도체 업황 우려로 인한 반도체 주가 급락도 증시를 짓눌렀다.

반도체가 힘을 쓰지 못하는 국내 증시에선 테마주만 활개 쳤다. 하이드로리튬, 금양 등 가시적인 실적을 보여주지 못한 2차전지 테마주가 올해 국내 증시에서 가장 높은 상승률을 기록했다.

동학개미는 서둘러 떠나고 있다. 올초 71조7000억원 수준이던 투자자 예탁금은 지난 20일 45조3000억원으로 1년 새 약 37% 급감했다. 거래대금도 말라붙었다. 22일 유가증권시장 거래대금은 5조9640억원으로 10조원을 훌쩍 넘기던 올초 대비 반토막 났다. 20~21일엔 유가증권시장과 코스닥시장의 거래대금 규모가 역전되기도 했다.

심성미 기자 smshim@hankyung.com

관련뉴스