28일 금융정보업체 에프앤가이드에 따르면 한화에어로스페이스의 올해 영업이익은 3652억원으로 작년 3830억원 대비 4.7% 감소할 전망이다. 한화에어로스페이스 자회사인 한화시스템 실적이 부진한 영향이 컸다. 한화시스템의 올해 영업이익은 전년 대비 61.2% 급감한 434억원에 그칠 전망이다. 도심항공교통(UAM) 등 신사업에 들어간 금액이 적지 않았다. 한화시스템은 역점 사업인 UAM 상용화에 상당한 시일이 걸리는 만큼 2024년까지 연간 영업이익 1000억원을 넘지 못할 것이란 관측이 우세하다.

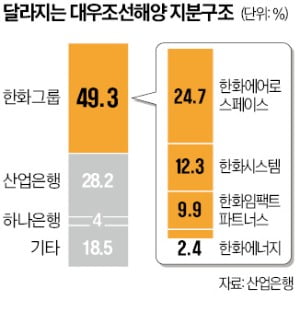

28일 금융정보업체 에프앤가이드에 따르면 한화에어로스페이스의 올해 영업이익은 3652억원으로 작년 3830억원 대비 4.7% 감소할 전망이다. 한화에어로스페이스 자회사인 한화시스템 실적이 부진한 영향이 컸다. 한화시스템의 올해 영업이익은 전년 대비 61.2% 급감한 434억원에 그칠 전망이다. 도심항공교통(UAM) 등 신사업에 들어간 금액이 적지 않았다. 한화시스템은 역점 사업인 UAM 상용화에 상당한 시일이 걸리는 만큼 2024년까지 연간 영업이익 1000억원을 넘지 못할 것이란 관측이 우세하다.더 큰 문제는 대우조선 인수에 두 회사가 보유 현금의 절반가량을 투입한다는 데 있다. 대우조선은 한화그룹을 대상으로 내년 초 2조원 규모의 제3자 배정 유상증자를 시행한다. 한화에어로스페이스가 1조원, 한화시스템이 5000억원을 투입한다. 지난 9월 말 기준 한화에어로스페이스와 한화시스템의 현금성 자산(단기금융자산 등 포함)은 각각 1조9200억원과 1조350억원이다. 유상증자가 마무리되면 두 회사의 대우조선 지분율은 각각 24.7%와 12.3%가 된다.

경기에 크게 좌지우지되는 조선업의 특성과 대우조선의 부실한 재무구조를 감안할 때 사실상 최대주주인 한화에어로스페이스와 한화시스템의 재무 부담이 커질 수밖에 없다. 자본으로 분류된 영구채 2조3328억원도 결국 두 회사가 짊어져야 할 부담이다. 한화그룹 관계자는 “조선 수주 랠리로 대우조선 일감도 충분하기 때문에 향후 운영 과정에서 인수에 따른 부작용을 최소화할 수 있을 것”이라고 말했다. 한화에어로스페이스와 한화시스템 주가는 이날 2.54%, 2.67% 각각 떨어졌다.

강경민 기자 kkm1026@hankyung.com

관련뉴스