덴티스트리인베스트먼트는 25일 오스템임플란트 주식을 주당 19만원에 내달 24일까지 공개매수한다고 공시했다. 19만원은 오스템임플란트 전거래일 종가 16만2500원)보다 16.9% 높은 수준이다. 공개매수 후 잠재발행주식총수 기준 최소 34.3%에서 최대 90.7%를 확보한 뒤 자진 상장폐지 절차에 들어갈 계획이다.

공개매수자인 덴티스트리인베스트먼트는 오스템임플란트 인수를 위해 지난 5일 설립된 특수목적법인(SPC)다. 사모펀드 운용사인 MBK파트너스와 유니슨캐피탈코리아(UCK)에 의해 설립됐다.

덴티스트리인베스트먼트는 이번 공개매수 발표에 앞서 오스템임플란트 최대주주인 최규옥 회장의 보유 주식의 절반인 144만여주(총잠재발행주식의 9.3%)를 주당 19만원에 인수했다.

덴티스트리인베스트먼트는 공개매수 응모주식이 최소 매수예정수량 239만여주 미만이면 전량을 매수하지 않을 예정이다. 이상이면 전량을 현금으로 인수한다. 덴티스트리인베스트먼트는 이번 공개매수를 위해 2조5000억원을 준비했다.

오스템임플란트 창업자인 최 회장은 작년 초 대규모 횡령 사고가 터진 이후 경영권 매각을 타진해왔다. 지난 한 해 동안 국내 PEF, 중국 기업 등과 매각을 타진했지만 가격 차이를 좁히지 못한 것으로 전해졌다.

하지만 올해 주주총회를 앞두고 MBK와 UCK 연합에 전격적으로 경영권을 매각하기로 결정했다. MBK가 보유한 구강스캐너 회사인 메디트와의 시너지 효과를 높게 평가한 데다 행동주의 펀드의 공격을 받고 있던 상황도 영향을 미친 것으로 풀이된다. 행동주의 펀드인 KCGI는 오스템임플란트의 3대 주주(지분 6.57%)에 오른 뒤 설 연휴 직전 오스템임플란트 경영진에게 지배구조 선진화 방안을 담은 주주서한을 보내기도 했다.

오스템임플란트 측은 "이번 공개매수가 성공할 경우, UCK콘소시엄이 회사의 최대주주가 되고 최규옥 회장은 2대 주주로 남게 될 것"이라며 "회사의 지배구조가 UCK콘소시엄이 주도하는 이사회 중심으로 재편될 것"이라고 전했다.

이어 "주주 구성과 지배구조의 변화가 회사의 경영 및 영업 활동에 직접적인 영향을 미치지 않을 것"이라며 "오스템임플란트가 고객들과 딜러들에게 제공해왔던 제품과 서비스에는 어떠한 차질도 없을 것"이라고 강조했다.

오스템임플란트는 중국 임플란트 시장의 높은 성장세 등을 바탕으로 호실적을 이어갈 것이란 분석이다.

한송협 대신증권 연구원은 “국내 매출은 작년 7월부터 지속적으로 상승하는 모습을 보여주고 있고, 해외 매출은 지난해 10월을 저점으로 반등하는 모습”이라며 “해외 매출은 올 2분기부터 가속화될 전망”이라고 했다.

이어 “가치 재평가를 막았던 요인 중 하나인 중국의 임플란트 물량기반조달(VBP)은 예상 범위의 결과를 보여주며 불안감을 해소했다”며 “VBP로 인한 가격(P) 하락은 중국 임플란트 시장의 높은 성장성과 VBP 효과로 인한 물량(Q) 증가로 상쇄될 것”이라고 말했다.

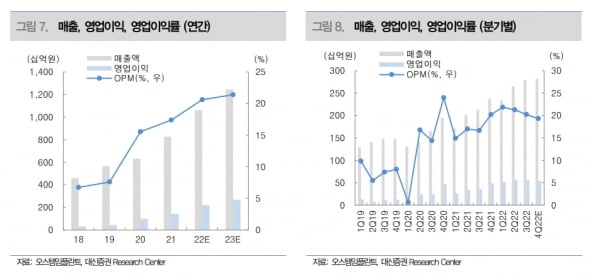

2023년 매출은 1조2466억원으로 2022년보다 17.5% 늘고, 영업이익은 22.0% 증가한 2668억원을 기록할 것으로 추정했다.

한민수/김예나 기자 hms@hankyung.com

관련뉴스