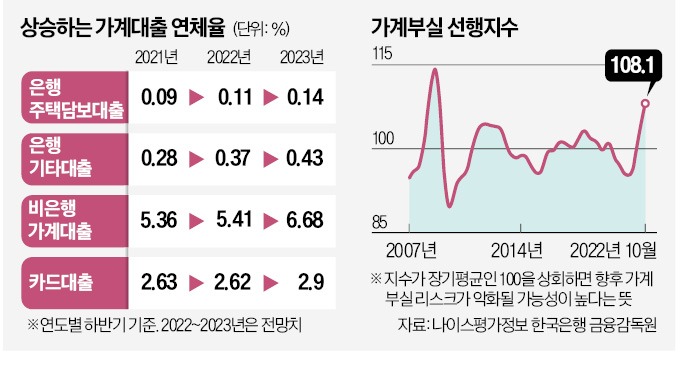

15일 신용평가회사 나이스평가정보에 따르면 국내 가계대출 차주의 잠재부실률은 작년 10월 말 기준 2.25%로 한 달 전보다 0.15%포인트 올랐다. 잠재부실률은 전체 차주 가운데 30일 이상 연체한 차주의 비율을 뜻한다. 전체 대출액 대비 연체 금액의 비율을 나타내는 연체율에 비해 소액대출 차주의 부실 추이까지 나타낸다.

2019년 3%에 육박한 가계대출 잠재부실률은 코로나19 사태 이후 초저금리와 대출 급증에 힘입어 내리 하락했다. 작년 1월엔 2.1%대로 떨어지며 사상 최저 수준을 기록했다. 하지만 지난해 하반기 이후 업권을 가리지 않고 잠재부실률 상승세가 시작됐다. 특히 중·저신용자 이용률이 높은 저축은행 신용대출의 잠재부실률은 작년 10월 말 8.95%까지 치솟았다. 한 달 만에 0.26%포인트 오르며 코로나19 이전 수준을 웃돌았다. 한 저축은행 대표는 “작년 말 전후로 연체율 상승 속도가 급격히 빨라졌다”며 “신규 대출 영업보다 기존 대출 관리와 부실 대비가 우선”이라고 했다.

장기 카드대출(카드론) 잠재부실률도 5.06%에 달했다. 2021년 말 5.02%와 견줘 상승폭이 크지 않지만 부채의 질이 나빠지고 있다는 게 문제다. 카드론 보유자 중 연소득이 7000만원 이상인 고소득 차주의 비중은 이 기간 5%에서 4.1%로 줄어든 반면 연소득 2000만원 미만 차주 비중은 8.3%에서 9.2%로 늘었다. 소득이 상대적으로 적은 차주는 금리 인상 충격에 더 취약할 수밖에 없다.

금융권의 한 관계자는 “짧은 기간에 금리가 급등하면서 빚을 감당할 만한 소득의 경계선에 걸려 있는 차주들이 부실에 빠질 위험이 커졌다”며 “추가 대출 없이 연체를 막으려면 소비를 줄이거나 자산을 처분해야 하는데 부동산시장도 안 좋다 보니 여의치 않은 상황”이라고 했다. 핀테크업계 한 관계자는 “후불결제, 온라인투자연계(P2P) 대출 등 사각지대에 있던 대출부터 연체가 급증하고 있다”고 전했다.

금리 급등에 더해 물가 상승에 따른 실질소득 감소, 경기 둔화 등까지 겹치며 향후 연체율 상승세는 더욱 가팔라질 것이란 전망이 많다. 나이스평가정보가 산출하는 가계부실 선행지수는 작년 10월 108.1로 장기 평균(100)을 훌쩍 넘어 상승세가 더 세졌다. 글로벌 금융위기 당시인 2008년 이후 가장 높다. 이 수치가 100을 웃돌면 가계부실 위험이 평소보다 크다는 뜻으로 풀이된다.

빈난새 기자 binthere@hankyung.com

관련뉴스