금융위원회 자문기구인 금융산업경쟁도평가위원회가 지난해 12월 내놓은 ‘은행업 경쟁도 평가 결과 보고서’에 따르면 국내 은행산업 집중도는 총자산 상위 3사의 점유율 합산 비율(CR3)을 기준으로 경제협력개발기구(OECD) 34개국 중 일반은행(시중은행+지방은행+인터넷전문은행)이 23위, 시중은행은 18위였다. 평가위는 “OECD 회원국 중 중하위권으로 집중도가 높다고 볼 수 없다”고 평가했다.

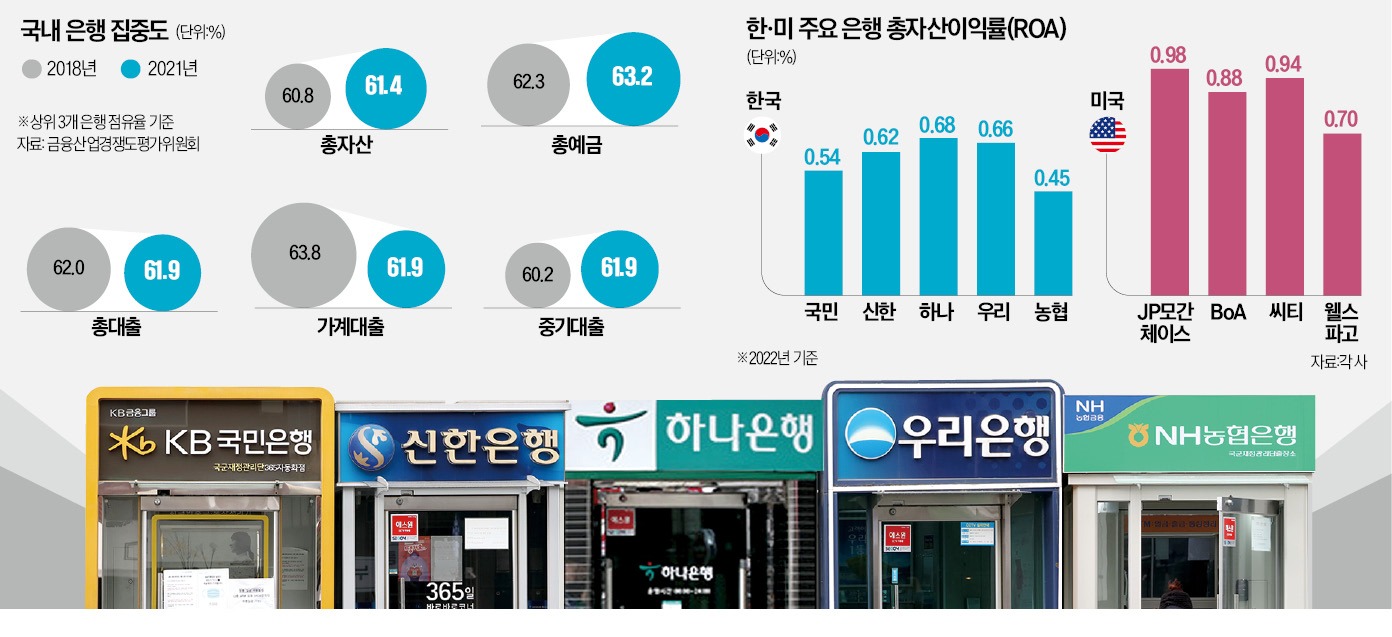

인터넷전문은행이 시장에 진입한 이후 집중도는 완화하는 추세다. 가계대출 시장 집중도 비율(CR3)은 2018년 63.8%에서 2021년 61.9%로 하락했다. 같은 기간 총대출 시장 집중도도 62.0%에서 61.9%로 내려갔다. 은행과 같이 예금·대출 업무를 하는 저축은행까지 포함하면 은행업 집중도는 더 떨어진다. 상위 1개 사업자의 점유율(CR1)이 50% 이상이거나 CR3가 75% 이상일 경우 시장지배적 사업자로 판단하는 공정거래법상 독과점 시장으로 볼 수는 없다는 게 전문가들의 시각이다.

현재의 5대 은행 체제가 정부 주도 은행 통폐합의 결과물이란 의견도 많다. 국내 시중은행은 1997년 외환위기 직전 26개에 달했는데 구조조정과 인수합병(M&A) 등을 거치며 12개까지 줄었다.

은행이 자산을 얼마나 효율적으로 운용했는지 보여주는 총자산이익률(ROA) 등을 봐도 국내 은행이 ‘이자 폭리’를 취했다고 보기는 어렵다는 분석이다. 국내 5대 은행의 작년 ROA는 0.45~0.68%다. 1000원의 자산을 굴려 연간 4.5~6.8원의 이익을 냈다는 뜻이다. 미국 4대 은행의 ROA는 1%에 가깝다.

최근엔 2008년 금융위기가 미국 중소 은행들의 과당 경쟁에서 촉발됐다는 연구 결과도 나왔다. 앨런 펭 국제통화기금(IMF) 이코노미스트에 따르면 미국 지방은행들은 2000년대 초반부터 경쟁이 치열해지자 주택담보대출 취급 기준을 대폭 낮췄다. 부실대출이 쌓인 결과 2008년 금융위기로 이어졌다.

자산 등 규모가 클수록 수익성과 건전성을 달성하기 쉬운 은행업의 특성상 ‘완전 경쟁’은 적합한 대안이 아니라는 게 전문가들의 지적이다. 성태윤 연세대 경제학부 교수는 “도산하면 국민 경제에 막대한 타격을 주는 은행을 무작정 늘릴 수는 없는 노릇”이라며 “소상공인, 중소기업 분야 등 필요한 영역에 한해 경쟁도를 높이는 방안을 찾아야 한다”고 했다.

김보형/빈난새/박상용 기자 kph21c@hankyung.com

관련뉴스