하이브는 지난 2월 이수만 전 SM엔터 총괄프로듀서의 지분 14.8%를 4229억원에 인수해 최대주주에 올랐다. 이후 지난 1일까지 공개매수를 진행했지만 안정적인 경영권 지분을 확보하는 데 실패했다. 주가가 주당 인수가인 12만원 위로 치솟으면서다. 지난 4일 법원 결정으로 9.05%에 달하는 SM엔터 신주 및 전환사채를 인수하려던 카카오의 계획은 무산됐지만, 카카오의 경영권 인수 의지는 여전히 큰 것으로 하이브는 보고 있다. 추가 지분 확보에 속도를 늦출 수 없는 배경이다.

하이브가 재차 공개매수를 실시해야 할 가능성도 있다. 일부 기관들과 접촉해 지분을 사들이는 블록딜 방식은 자본시장법 위반 소지가 있어서다. 현행법은 “6개월간 10명 이상의 주주로부터 장외거래를 통해 5% 이상 상장사 주식을 취득하려면 반드시 공개매수를 통해야 한다”고 규정하고 있다. 지난 1일까지 한 차례 공개매수를 마친 하이브가 6개월 내 추가 지분을 확보하려면 장내에서 주식을 사들이거나 또 한 차례 공개매수를 해야 한다는 해석이 나온다.

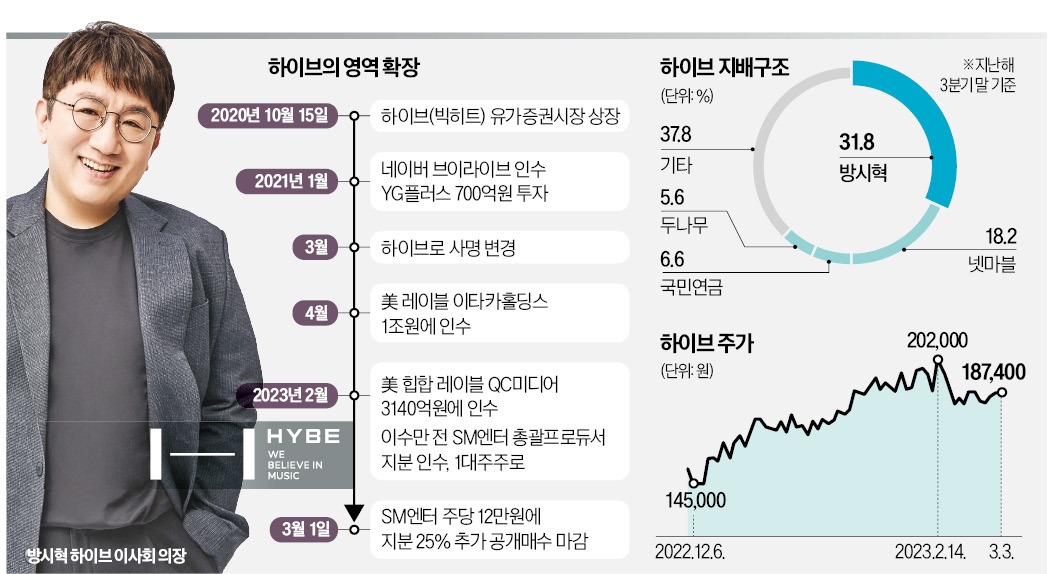

2020년 10월 유가증권시장에 상장한 하이브는 2021년 1조원을 투입해 저스틴 비버 소속사인 이타카홀딩스를 인수했다. 지난달엔 3140억원을 투입해 미국 최대 힙합 레이블 QC미디어까지 사들였다. 이 전 총괄의 SM엔터 지분 인수에도 4229억원을 썼다. 현금 및 현금성 자산을 대부분 소진했을 것으로 보인다. 총차입금도 1조5000억원 가까이로 늘어난 상태다. 투자업계 관계자는 “재무구조를 개선하고 SM엔터를 인수해 명실상부한 글로벌 멀티 레이블로 도약하기 위해 투자 유치가 필요하다고 판단한 것 같다”고 했다.

관건은 주주 설득이다. 제3자배정 유상증자 과정에서 기존 주주들의 지분이 희석되는 만큼 장기 전략에 대해 주주들의 동의를 얻어야 한다. 하이브는 그런 이유로 시너지가 명확히 드러나는 해외 엔터테인먼트 기업 등에 먼저 투자 의사를 타진했지만 여의치 않아 국내외 사모펀드(PEF)로 범위를 넓힌 것으로 알려졌다. 투자를 검토 중인 한 관계자는 “일반 주주들의 목소리가 커져 하이브도 시가보다 크게 낮은 가격으로 증자하긴 어려울 것”이라며 “투자자를 찾기 쉽지 않을 수 있다”고 말했다.

차준호 기자 chacha@hankyung.com

관련뉴스