제롬 파월 미국 중앙은행(Fed) 의장은 지난달 1일 물가 상승세 둔화를 뜻하는 ‘디스인플레이션(disinflation)’이란 단어를 처음으로 꺼냈다. “디스인플레이션 과정이 시작됐다”는 그의 발언은 고공행진하던 물가가 정점을 찍었다는 의미로 해석됐다.

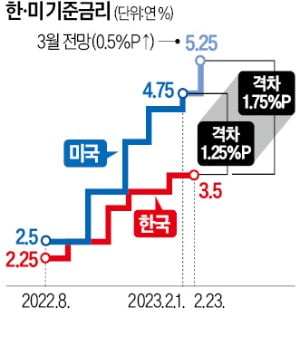

그러나 불과 5주 만에 그는 정반대 메시지로 시장에 찬물을 끼얹었다. 파월 의장은 “인플레이션을 2%로 되돌리는 길은 멀고 험난할 것”이라며 최종 기준금리가 기존 전망보다 높아질 수 있다고 경고했다. 일각에선 최종 금리가 연 6%를 넘길 것이란 관측까지 나온다.

파월 의장은 7일(현지시간) 미 상원 은행위원회 청문회에 출석해 준비된 원고를 읽어 내려갔다. 그는 작심한 듯 매파(통화긴축 선호) 발언을 쏟아냈다.

파월 의장은 7일(현지시간) 미 상원 은행위원회 청문회에 출석해 준비된 원고를 읽어 내려갔다. 그는 작심한 듯 매파(통화긴축 선호) 발언을 쏟아냈다.파월 의장은 우선 “인플레이션 압력이 지난달 연방공개시장위원회(FOMC) 때 예상했던 것보다 강하게 유지되고 있다”며 “1월 고용과 소비, 제조업 생산, 인플레이션 지표는 물가 완화 추세가 뒤집혔다는 것을 시사한다”고 말했다. ‘디스인플레이션’을 언급한 이후 발표된 1월 물가, 고용 등의 지표가 예상과 다르게 여전히 뜨거웠다는 설명이다.

파월 의장은 특히 인건비 상승 압력이 크다고 진단했다. 그는 “임금 상승률이 다소 둔화하기는 했지만 2%대 물가 상승률에 맞추기엔 여전히 너무나 강력하다”고 지적했다. 이어 “주택비 등에선 일부 둔화세가 나타나고 있다”면서도 “주택과 식료품, 에너지를 제외한 근원 서비스 물가에선 디스인플레이션 징후가 거의 없다”고 강조했다.

이 같은 발언 이후 미국의 최종 금리가 연 5%를 훌쩍 넘길 것이란 전망이 확산하고 있다. 세계 최대 자산운용사인 블랙록의 릭 라이더 글로벌 채권 최고투자책임자(CIO)는 이날 “Fed가 인플레이션과 싸우기 위해 금리를 연 6%까지 올리고 이를 장기간 유지할 수 있다”고 내다봤다.

다만 이달 21~22일 FOMC 정례회의를 앞두고 발표되는 경제 지표들이 변수가 될 수 있다. 10일 미 노동부의 고용보고서가 나오고, 14일에는 2월 소비자물가지수(CPI)가 발표된다. 노동시장과 물가가 어느 정도 진정된 모습을 보이면 Fed가 긴축 강도를 높이지 않을 수도 있다는 얘기다.

경기 침체 우려가 커지면서 장·단기 금리 역전 현상이 심화됐다. 통화정책에 민감한 2년 만기 미 국채 금리는 이날 연 5%를 돌파했다. 2007년 6월 이후 처음이다. 10년 만기 미 국채 금리는 연 3.974%를 나타내 금리 역전 폭이 1981년 9월 이후 42년 만에 최대를 기록했다. 통상 장기물이 단기물보다 금리가 높지만 침체 우려가 높아질 경우 장기물에 수요가 몰리면서 금리 역전이 나타난다.

긴축 우려가 커지면서 이날 다우지수는 전장보다 1.72% 떨어진 32,856.46에 거래를 마쳤다. S&P500지수와 나스닥지수는 각각 1.53%, 1.25% 하락 마감했다. 8일 코스피지수와 코스닥지수는 각각 1.28%, 0.22% 내렸다.

허세민 기자/워싱턴=정인설 특파원 semin@hankyung.com

관련뉴스