이 기사는 국내 최대 해외 투자정보 플랫폼 한경 글로벌마켓에 게재된 기사입니다.

미국 금융시장에 천천히 진행되며 서서히 시스템을 갉아먹는 슬로모션(slow-motion) 위기가 왔다는 경고가 나왔다. 미국 실리콘밸리은행(SVB)과 시그니처은행 파산으로 촉발된 위기 우려가 금융당국의 적극적인 개입 이후 일단 잦아든 것처럼 보이지만, 사실은 여전히 해결되지 않았다는 주장이다. SVB와 비슷한 문제를 안은 은행이 예상보다 많기 때문에 나중에 은행권 구조조정 등이 벌어지면서 신용 공급이 줄어들 수 있다는 전망도 나온다.

SVB보다 고위험 은행 많아

그레그 입 월스트리트저널(WSJ) 수석경제논설위원은 29일(현지시간) ‘금융계가 슬로모션 은행 위기에 대비해야 한다’는 칼럼을 통해 “천천히 진행되며 서서히 시스템을 갉아먹는 슬로모션 위기가 은행의 신용 공급을 방해할 수 있다”고 진단했다. 슬로모션 위기로 은행이 파산해 인수되거나, 영업을 축소해 신용 공급을 줄일 수 있다는 뜻이다.

칼럼은 아미트 세루 스탠퍼드대 교수의 최근 연구 결과를 사례로 들었다. 금리 인상 여파로 SVB보다 더 큰 자산가치 손실률을 기록 중인 미국 은행이 전체의 11%에 해당하는 500여 곳으로 추정된다는 게 핵심이다.

과거에도 비슷한 일이 있었다. 1980~1984년 미국에서 3000여 곳의 저축대부조합(S&L)이 문을 닫거나 구제금융을 받은 ‘S&L 사태’다. 당시에도 미국 중앙은행(Fed)이 물가를 잡기 위해 기준금리를 급격히 올리면서 위기가 일어났다.

WSJ는 은행의 부채(예금) 위험이 커진 점에도 주목했다. 과거에는 경기 침체 등에 따른 디폴트(채무불이행) 위험이 더 문제였다. 하지만 최근엔 코로나19 팬데믹 기간 넘쳐났던 예금이 고수익을 찾아 급속도로 은행에서 빠져나갈 위험이 더 커졌다는 분석이다. Fed에 따르면 이달 둘째주 소형 은행에서 1200억달러의 예금이 빠져나가고, 대형 은행들에 660억달러의 예금이 새로 유입된 것으로 나타나는 등 소형 은행의 상황이 더 위태로워졌다.

美 국채도 안전자산 아닐 수도

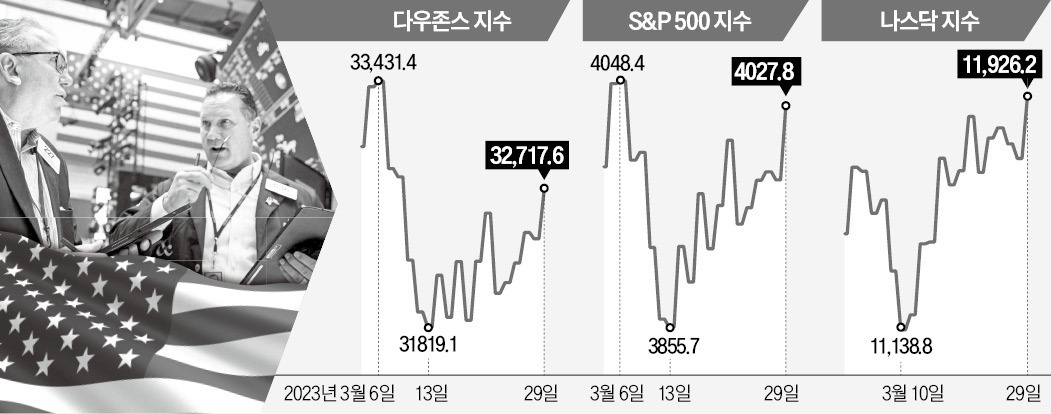

블룸버그 역시 SVB뿐 아니라 다른 은행들도 미국 국채에 대거 투자해온 점을 위험 요인으로 꼽았다. 이날 블룸버그는 SVB의 붕괴는 세계 투자자들이 가장 안전하다고 믿는 자산인 미국 국채도 위험에서 완전히 자유롭지 않다는 걸 보여준다고 보도했다. 폴 맥컬리 퍼시픽인베스트매니지먼트 수석경제학자는 “미국 국채가 안전자산인 것은 신용 품질 측면일 뿐 가격 안정성까지 보장되진 않는다”고 지적했다. 미국 정부의 부채상환 능력 때문에 미국 국채가 안전자산으로 분류될 뿐, 금리 급등에 따른 국채 가격 변동성은 투자자가 감수해야 할 몫이라는 의미다.그럼에도 일단 시장은 한숨 돌리는 모습이다. 위험자산 선호 심리가 되살아났다는 분석도 나온다. 이날 미국 뉴욕증시에서 나스닥지수가 1.79% 오르는 등 3대 주요 지수가 모두 상승 마감했다.

박신영 기자 nyusos@hankyung.com

관련뉴스