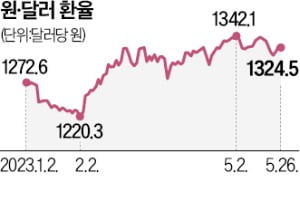

올해 들어 원·달러 환율은 지난달까지 높은 변동성을 보였다. 올해 초 1272원60전이던 환율은 지난 2월 2일 1220원30전까지 떨어졌다. 중국의 리오프닝(경제활동 재개)에 따라 한국 경제가 수출 회복 등 긍정적 영향을 받을 것이란 기대가 커졌기 때문이다. 하지만 이 같은 중국 리오프닝 효과가 한국에 미친 영향이 예상만큼 크지 않았고 한국과 미국의 기준금리 역전 폭이 사상 최대인 1.75%포인트까지 벌어지면서 지난달 2일엔 1342원10전까지 치솟았다.

올해 들어 원·달러 환율은 지난달까지 높은 변동성을 보였다. 올해 초 1272원60전이던 환율은 지난 2월 2일 1220원30전까지 떨어졌다. 중국의 리오프닝(경제활동 재개)에 따라 한국 경제가 수출 회복 등 긍정적 영향을 받을 것이란 기대가 커졌기 때문이다. 하지만 이 같은 중국 리오프닝 효과가 한국에 미친 영향이 예상만큼 크지 않았고 한국과 미국의 기준금리 역전 폭이 사상 최대인 1.75%포인트까지 벌어지면서 지난달 2일엔 1342원10전까지 치솟았다.그럼에도 전문가들은 올 하반기엔 원·달러 환율이 1300원 밑으로 떨어질 것으로 전망하고 있다. 박상현 하이투자증권 연구위원은 “무역수지 개선과 반도체 업황 호전에 따라 원·달러 환율이 연말께 1250원 수준까지 완만하게 하락할 것으로 기대한다”고 말했다. 서정훈 하나은행 수석연구위원은 “올해 4분기로 예상되는 미국 경기 침체와 이에 대한 Fed의 반응을 종합적으로 고려할 때 올 11월께 달러당 환율이 1260원 안팎을 기록할 것으로 본다”고 했다.

원·달러 환율 하락에 베팅하는 가장 대표적인 방법은 달러 가치를 역(逆)으로 추종하는 상장지수펀드(ETF)를 매수하는 것이다. ETF를 통한 외환 투자는 간편한 거래와 환전 수수료가 없다는 게 가장 큰 장점으로 꼽힌다. 달러를 역추종하는 국내 상장 ETF는 삼성자산운용의 ‘KODEX 미국달러선물인버스’와 키움투자자산운용의 ‘KOSEF 미국달러선물인버스’ 등이 있다. 다만 외환 ETF는 매매차익에 15.4%의 배당소득세가 부과된다.

원·달러 환율이 연말까지 하락 곡선을 그리더라도 장기적으론 다시 반등할 것이란 관측도 제기된다. 권아민 NH투자증권 연구원은 “한국 경제를 지탱해온 중국의 경제 성장률이 둔화하고 있고, 미·중 패권 경쟁으로 인해 미국이 해외 직접투자를 줄이면서 ‘리쇼어링(해외 진출기업의 본국 회귀)’을 압박하고 있어 한국과 같은 신흥국으로의 달러 공급이 구조적으로 줄어들 수밖에 없는 상황”이라며 “중장기적으로 달러 가치가 오를 것으로 예상되기 때문에 올해 원·달러 환율이 떨어질 때마다 달러를 사모으는 게 바람직한 선택일 수 있다”고 주장했다.

반대로 지금이 역사적인 달러 고점이라는 의견도 있다. 백석현 신한은행 연구원은 “달러 가치가 역사적으로 높기 때문에 지금은 달러에 투자하기보다 보수적으로 시장을 바라보는 것이 합리적”이라고 했다.

정의진 기자 justjin@hankyung.com

관련뉴스