이 기사는 국내 최대 해외 투자정보 플랫폼 한경 글로벌마켓에 게재된 기사입니다.

중국 본토 증시에서 이뤄진 기업공개(IPO) 중 외국계 투자은행(IB)이 관여한 비율이 역대 최저 수준으로 떨어졌다. 미?중 간 지정학적 긴장이 고조된 가운데 중국 당국이 금융 시스템을 폐쇄적으로 운영하면서 외국계 기업의 활동이 급속도로 위축됐다는 분석이 나온다.

파이낸셜타임스(FT)는 11일 금융정보업체 딜로직의 데이터를 인용해 올해 들어 상하이와 선전 증시에서 IPO를 통해 조달된 260억달러(약 34조원) 규모의 자금 중 외국계 은행이 관여된 비율이 1.2%(2억9700만달러)에 그쳤다고 보도했다. 중국 당국이 IPO를 인위적으로 중단했던 2013년을 제외하면 딜로직이 관련 정보를 수집하기 시작한 2009년 이후 최저치다.

외국계 은행의 중국 IPO 관여율은 첫 조사 당시 40.8%에 달했지만, 14년 새 40분의 1 수준으로 쪼그라들었다. 팬데믹(세계적 대유행) 직전이었던 2019년 이후로는 매년 내림세였다. 올해는 특히 전체 109건의 IPO 중 미국 기업이 단 한 건도 관여하지 않은 것으로 나타났다. 서구권 IB 중에선 유럽계인 크레디트스위스와 도이체방크만이 상장 주관사로 참여한 이력이 있다.

팬데믹 기간 강도 높은 봉쇄 조치가 취해지면서 본사와 자회사 간 소통이 어려워진 점이 주요인으로 꼽힌다. 그러나 최근 미?중 관계 악화로 중국 본토에 진출한 외국계 은행에 녹록지 않은 영업 환경이 조성된 것이 핵심 원인이라는 지적이 잇따른다.

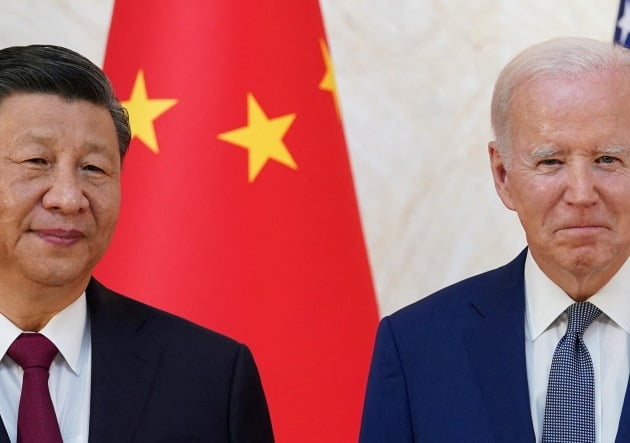

중국 전문가인 프레이저 하우위 독립 애널리스트는 “시진핑(중국 국가주석)이 만든 환경”이라며 “코로나19 이후 세계가 냉전 질서에 기반해 이등분됐다”고 분석했다. 그는 “외국계 은행의 관여를 금지하는 규정이 있다거나 진짜 위험이 있어서가 아니다”라며 “단지 발행사 사이에 외국계 은행이 아닌 국내 주관사와 거래하는 것이 안전하다는 인식이 퍼져 있는 것”이라고 부연했다.

그러나 중국 IPO 시장에는 외국계 은행을 아예 배제하진 않더라도, 이들의 발목을 잡는 여러 규정이 존재한다. FT에 따르면 외국계 은행이 중국에서 영업하려면 여러 자격을 취득해야 한다. 중국에서 증권업을 영위하는 외국계 기업 상당수가 지난해 수익을 내는 데 큰 어려움을 겪은 것으로 나타났다.

기업실사(듀딜리전스) 절차상 차이도 걸림돌이다. IPO에 참여하는 글로벌 IB들의 기업실사 지침은 통상 미국 증시에 맞춰져 있는데, 중국에선 이 같은 내부 규정을 준수하기 어렵기 때문이다. 익명을 요구한 한 외국계 IB 임원은 FT에 “미국 증시에 상장할 경우 상위 50개 고객사에 일일이 기업실사를 요청한다”며 “(중국에선) 이 정도 수준의 기업실사가 보장될지 확신할 수 없다”고 말했다.

이밖에 중국 증시는 미국에 비해 기관투자자에 대한 의존도가 낮고 개인투자자의 영향력이 커 글로벌 IB의 전통적인 비즈니스 모델이 적합하지 않다는 주장도 있다. 한 은행가는 “매번 100명 내외의 같은 투자자들에게 (주식을) 판매하는 서구권 은행들의 방식은 효과가 없다”고 짚었다.

장서우 기자 suwu@hankyung.com

관련뉴스