정부가 은행의 유동성을 관리하기 위해 도입한 예대율(예금 잔액 대비 대출금 잔액 비율) 규제가 중복 규제라는 지적이 적지 않다. 유동성커버리지비율(LCR)과 순안정자금조달비율(NSFR) 등 이미 도입된 글로벌 규제와 중복된다는 이유에서다. 개별 은행의 재무상태 등을 따지지 않는 천편일률적인 예대율 규제가 은행들의 수신 경쟁을 심화시켜 대출금리 상승 등 부작용을 부추긴다는 비판이 제기된다. 금융당국이 이달부터 예대율을 100%로 강화하면서 대출 문턱이 높아질 것이란 우려도 나온다.

예대율 규제가 은행의 무분별한 대출 확대를 막는 효과는 있지만 자금 중개 역할을 위축시킨다는 지적도 있다. 예대율 규제로 은행이 대출을 조이면 저신용자부터 은행 거래가 어려워지기 때문이다. 한 시중은행 여신담당 임원은 “대출 공급을 줄이면 서민 등 저신용 고객부터 대출 한도가 줄어들고, 금리도 높게 책정될 수밖에 없다”고 했다.

예대율을 75%로 제한하던 중국은 서민의 어려움을 감안해 2015년 예대율 규제를 없앴다. 당시 중국 의회격인 전국인민대표대회는 “예대율 규제가 중소 은행의 농업 개발과 소기업 금융 지원을 제약하기 때문에 이 규제를 폐지했다”고 밝혔다. 권흥진 한국금융연구원 연구위원은 “예대율을 거시건전성 규제를 위한 보조지표로 활용하는 등 평가지표로서의 중요성을 낮추는 방안을 고려할 필요가 있다”고 제안했다.

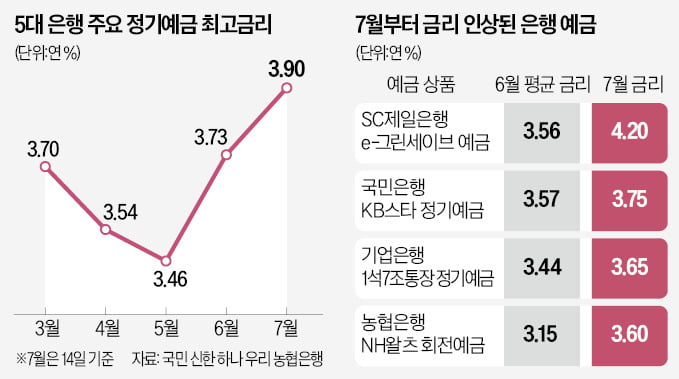

예금금리가 연 4%를 웃도는 시중은행 예금도 SC제일은행 ‘e-그린세이브예금’(연 4.2%)과 수협은행 ‘Sh 첫만남 우대예금’(연 4.02%) ‘헤이 정기예금’(연 4.0%), 부산은행 ‘더 특판 정기예금’(연 4.0%) 등 4개나 된다. 지난달만 해도 인터넷전문은행인 케이뱅크의 특판 예금(코드K 정기예금)만 유일하게 연 4%를 넘었다.

예금금리 인상으로 은행의 자금 조달비용이 늘어나면서 대출금리도 따라 오르고 있다. 지난달까지 연 3%대이던 5대 은행의 고정금리 주택담보대출 최저 금리는 이달 연 4%대로 뛰었고, 최고 금리는 연 6%를 넘어섰다. 변동금리 주택담보대출과 전세자금대출 금리도 인상될 전망이다. 예금금리 상승 탓에 변동금리 대출의 지표금리인 코픽스(COFIX·자금조달비용지수)가 오를 가능성이 높기 때문이다.

정의진/김보형 기자 justjin@hankyung.com

관련뉴스