한국의 가계부채는 세계 최고 수준이다. 국내총생산(GDP)보다 가계 빚이 많다. 세계 각국이 코로나19 이후 기준금리를 올리며 가계부채를 줄일 때도 한국은 달랐다. 높아진 금리 수준에도 부채는 여전히 많았다. 최근엔 증가세로 전환될 조짐마저 보이고 있다. 이자 부담이 크더라도 빚을 내 부동산을 사는 것이 장기적으로 이익이라는 ‘부동산 불패’에 대한 견고한 믿음이 이 같은 현상의 이유로 꼽힌다.

한국의 가계부채는 세계 최고 수준이다. 국내총생산(GDP)보다 가계 빚이 많다. 세계 각국이 코로나19 이후 기준금리를 올리며 가계부채를 줄일 때도 한국은 달랐다. 높아진 금리 수준에도 부채는 여전히 많았다. 최근엔 증가세로 전환될 조짐마저 보이고 있다. 이자 부담이 크더라도 빚을 내 부동산을 사는 것이 장기적으로 이익이라는 ‘부동산 불패’에 대한 견고한 믿음이 이 같은 현상의 이유로 꼽힌다.국제금융협회가 각국 부채 수준을 비교한 ‘세계 부채 보고서’에 따르면 한국의 올 1분기 GDP 대비 가계부채 비율은 102.2%다. 전체 61개국 중 3위다.

코로나19 이후 가계부채를 줄이는 데에도 실패했다. 한국의 1분기 GDP 대비 가계부채 비율은 코로나19가 본격화한 2020년 1분기(95.5%)보다 6.7%포인트 높다. 가계부채 축소 성적에서 61개국 중 60위다. 주요 선진국은 코로나19 전 수준으로 가계부채를 줄였다. 미국은 GDP 대비 가계부채 비율이 2020년 1분기 75.5%에서 올 1분기 73.0%로 2.5%포인트 낮아졌다. 영국은 83.9%에서 81.6%로, 유럽연합(EU)은 57.4%에서 55.8%로 내려갔다.

부채 축소 실패 수준을 넘어 가계대출이 다시 증가세로 전환하는 흐름이 나타난 것은 부동산 시장 영향이 크다. 부동산 수요가 살아나면서 부채가 늘고 있다.

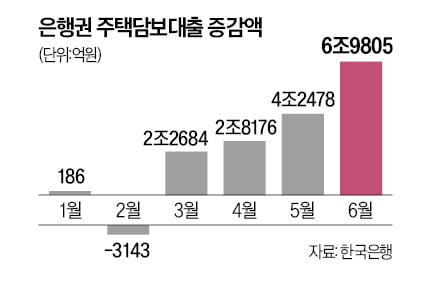

최근 가계대출 증가를 견인한 것도 주택담보대출 확대다. 신규 주택담보대출 규모는 4월 2조8176억원에서 6월 6조9805억원으로 2.5배 커졌다.

2020~2022년 팬데믹 기간 100조원 이상 쌓였을 것으로 추정되는 초과저축 자금이 부채 상환보다 투자 대기자금에 머물러 있다는 분석도 있다. 한국은행 BOK이슈노트는 “초과저축이 부동산 등 자산시장으로 빠르게 유입될 가능성이 있다”며 “가계부채 축소가 지연되면 금융안정에 부정적 요인으로 작용할 수 있다”고 우려했다.

물론 가계부채 부담이 급격히 커져 한계 상황에 내몰리는 가계를 일정 부분 도울 필요는 있다. 상환 능력이 있는데도 단기적으로 부채에 짓눌리는 사람이 늘면 사회적 혼란이 야기될 수 있다. 이창용 한은 총재가 최근 간담회에서 “우리 가계부채는 부동산 시장과 밀접한 연관이 있기 때문에 이것을 단기적으로 급격하게 조정하려고 하면 의도치 않은 부작용이 크게 생길 수 있다”고 말한 것도 이 같은 점을 염두에 둔 것이다.

하지만 부동산 시장이 반등하도록 내버려 두는 것은 또 다른 문제다. 이대로 부동산 시장이 반등한다면 과도한 채무를 부담하며 부동산을 구매하는 이른바 ‘영끌 대출’(영혼까지 끌어모아 대출) 행태를 반복하는 것이 장기적으로 이득이 된다는 ‘합리적’ 결론에 다다를 수 있기 때문이다. 김홍기 차기 한국경제학회장은 최근 한국경제신문과의 인터뷰에서 “코로나19 기간 부동산 시장 버블이 심각하게 발생해 가격 하락이 바람직한 측면이 있다”며 섣부른 연착륙 정책을 경계했는데, 이 조언을 곱씹어볼 필요가 있다.

관련뉴스