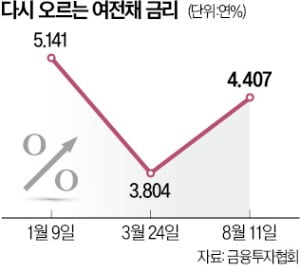

13일 금융투자협회에 따르면 AA+급 3년물 여전채 금리는 지난 11일 기준 연 4.407%로 집계됐다. 지난해 10월 레고랜드 사태 이후 고공행진하던 여전채 금리는 올해 3월께 연 3%대까지 내려왔다.

13일 금융투자협회에 따르면 AA+급 3년물 여전채 금리는 지난 11일 기준 연 4.407%로 집계됐다. 지난해 10월 레고랜드 사태 이후 고공행진하던 여전채 금리는 올해 3월께 연 3%대까지 내려왔다.하지만 부동산 프로젝트파이낸싱(PF) 리스크, 새마을금고 사태 등으로 시장이 움츠러들면서 5월 23일(연 4.010%) 이후 연 4%대를 유지하고 있다. 증가하던 여전채 발행액도 지난달 감소세로 돌아섰다. 한국예탁결제원에 따르면 지난달 여전채 합산 발행액은 7조5050억원으로 전달(7조6400억원)보다 1.8% 줄었다.

은행처럼 수신 기능이 없는 카드사, 캐피털사 등 여신전문금융회사는 채권 발행을 통해 대부분의 자금을 조달한다. 여전채 금리가 오르자 가뜩이나 부진한 실적이 더 나빠질 것이란 우려가 카드업계에서 제기되고 있다.

외화 차입의 전향적 허용을 검토해야 한다는 주장이 나오는 이유다. 정부는 2015년 외환 건전성을 관리하기 위해 외화 차입을 제한해온 행정지도를 없앴다. 하지만 여전히 외화 채권을 신규 발행하기 위해선 기획재정부로부터 승인을 받아야 한다. 외환 건전성 관리를 우선시해야 한다는 게 정부 논리다.

하지만 업계에선 국내 금융회사의 체력과 리스크 관리 능력이 과거보다 크게 좋아진 만큼 규제를 완화할 때란 의견이 많다. 한 금융사 관계자는 “여전업계가 성장하면서 차입 규모가 늘고, 자산건전성 관리 역량도 과거에 비해 비약적으로 발전했는데 외화 조달만 과거 수준에 묶여 있다”며 “해외 조달 역량을 조금씩 키우고 급변하는 채권시장의 안정화를 도모하기 위해선 규제 철폐가 절실하다”고 했다.

조미현 기자 mwise@hankyung.com

관련뉴스