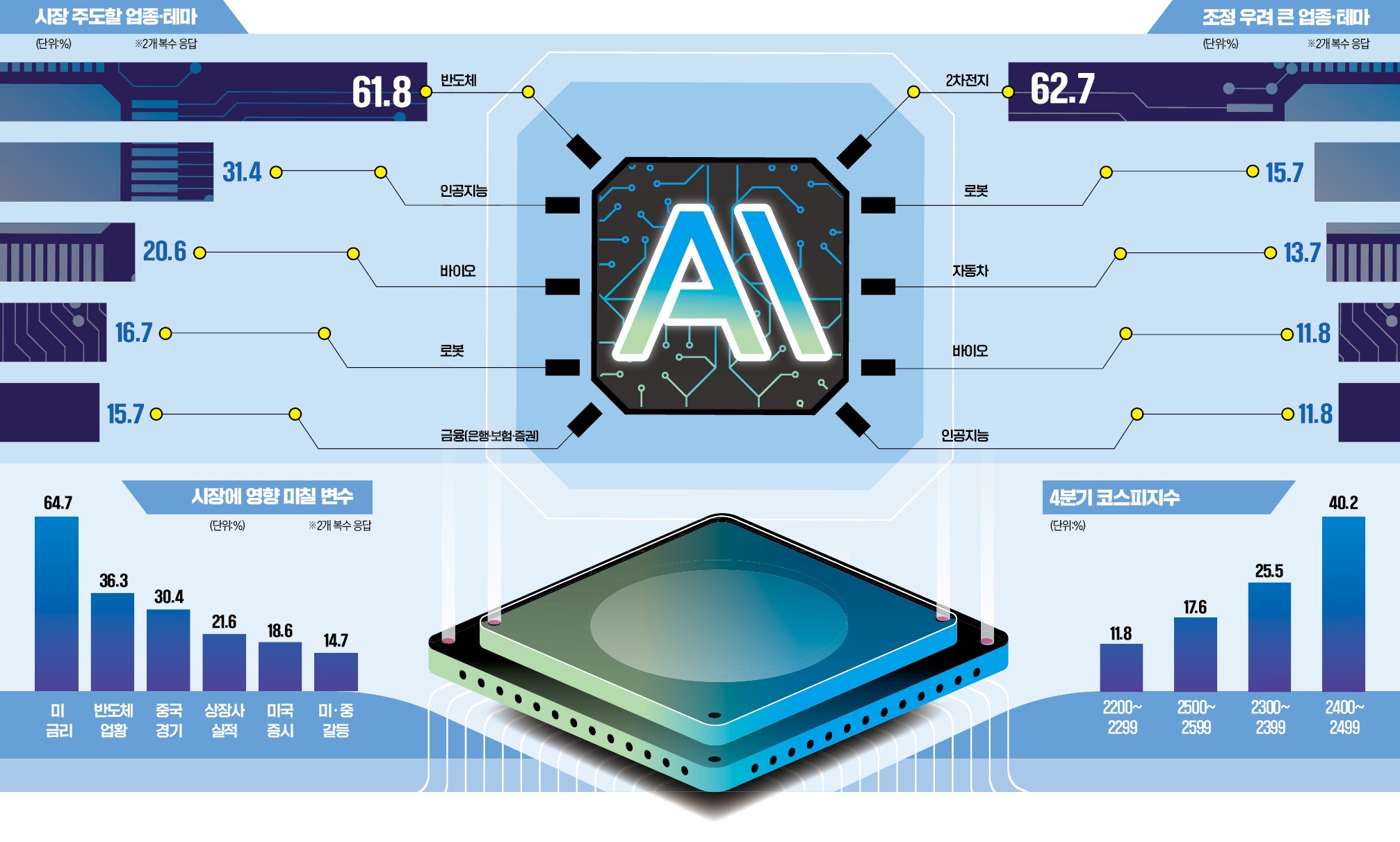

조정 우려가 높은 업종·테마로는 2차전지를 꼽았다. 62.7%의 응답자가 조정을 예상했다. 한 펀드매니저는 “주가 상승을 이어가려면 어느 정도 실적 증명이 필요한 시점인데, 그동안의 과도한 주가 상승을 뒷받침할 실적을 보여주는 업체는 그리 많지 않을 것”이라고 말했다. 펀드매니저 열 명 중 한 명은 로봇(15.7%), 자동차(13.7%), 바이오(11.8%), AI(11.8%) 등의 업종도 조정될 것이라고 봤다. 로봇, 바이오, AI의 경우 펀드매니저 사이에서도 의견이 갈리고 있는 셈이다.

4분기 코스피의 ‘상단’을 묻는 항목에는 응답자의 45.1%가 2600~2699선을 예측했다. ‘2700~2799’는 26.5%, ‘2500~2599’ 12.7%, ‘2800~2899’ 8.8%였다. 반대로 ‘하단’을 묻는 질문엔 ‘2400~2499’가 40.2%로 가장 많았다. ‘2300~2399’ 25.5%, ‘2500~2599’ 17.6%, ‘2200~2299’는 11.8%였다. 설문조사 결과대로라면 코스피지수가 2400~2700에서 움직일 것이란 얘기다.

이 기간 주식투자 목표수익률을 묻는 항목에는 43.1%의 응답자가 ‘1~5%’라고 답했다. ‘6~10%’는 41.2%, ‘11~15%’는 10.8%였다. ‘1% 미만’이라고 한 응답자는 2.9%였다.

4분기 펀드의 주식 비중을 늘릴 것이냐는 질문엔 ‘주식 비중을 유지하겠다’(46.1%)는 응답이 가장 많았다. 비중 확대 28.4%, 비중 축소는 14.7%였다. 올 4분기에 주식 비중을 유지하겠다거나 축소하겠다는 응답이 전체의 60%를 넘어선 것이다. 지난 3분기까지 국내 증시를 ‘상저하고’로 봤던 증시 분위기와는 차이가 크다.

4분기 유가증권시장 상장기업의 실적 전망에 대해선 작년과 비교해 ‘0~5% 성장’(33.3%) 예상이 가장 많았고, ‘5~10%’(22.5%), ‘-10~0%’(20.6%), ‘10~20%’(12.7%) 순이었다.

자산군 수익률 비교를 묻는 항목에선 대형주, 코스피, 가치주, 미국주식 등에 대한 선호도가 높았다. 국내 대형주와 소형주 중에선 84.5%가 대형주를 꼽았다. 코스피와 코스닥 중에서는 코스피(84.5%), 국내 성장주와 가치주 중에서는 가치주(53.4%)의 성과가 더 좋을 것이라고 예상했다. 한국 미국 중국 등의 지역을 비교했을 때 한국과 미국 중에서는 미국(68%), 한국과 중국 중에서는 한국(75.7%), 미국과 중국 중에서는 미국(81.6%)이 더 나은 투자처라고 답했다.

성상훈 기자 uphoon@hankyung.com

관련뉴스