미국의 고금리 장기화 가능성이 높아지면서 투자 전략을 수정해야 한다는 목소리가 커지고 있다. 과거 고금리 상황에서 강한 주가 방어력을 보여준 은행·보험주나 현금흐름이 우수한 기업 비중을 늘리는 것이 효과적인 전략이 될 수 있다는 게 전문가들의 분석이다.

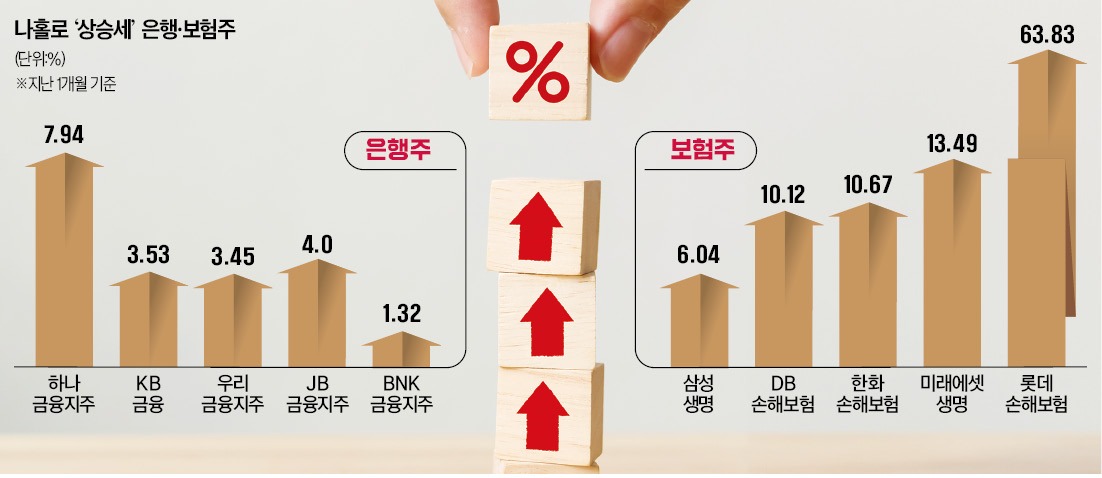

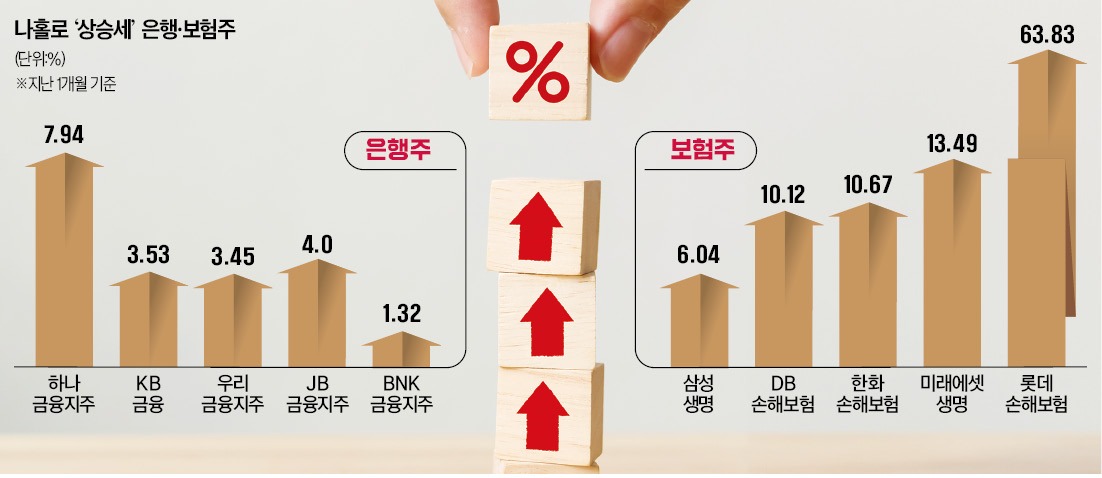

보험주 중에서는 롯데손해보험이 63.83%, 미래에셋생명이 13.49% 올랐다. 한화손해보험(10.67%), DB손해보험(10.12%), 삼성생명(6.04%) 등도 높은 주가 상승률을 기록했다.

국내 증시가 전체적으로 부진한데도 은행·보험 섹터만 상승세를 보이는 건 금리 상승 기조에서 투자 회피처가 될 수 있다는 관측이 힘을 얻고 있기 때문이다. 과거 사례를 살펴볼 때 고금리 상황에선 경기 침체를 동반하지 않는 한 은행·보험 분야 기업의 실적이 개선될 가능성이 높다. 실적 개선은 배당 강화 등으로 이어질 수 있다.

외국인 투자자의 수급 변화도 뚜렷하게 나타나고 있다. 외국인 투자자는 지난 한 달 새 우리금융지주(624억원), 하나금융지주(650억원), DGB금융지주(74억원), 기업은행(27억원), 삼성생명(214억원), DB손해보험(418억원), 롯데손해보험(36억원) 등 주요 은행·보험주를 순매수했다. 하반기 들어 은행·보험주에 대해 순매도 흐름을 보인 외국인들이 최근 다시 순매수세로 돌아서고 있다는 분석이다.

금융정보업체 에프앤가이드에 따르면 올해 잉여현금흐름이 가장 많을 것으로 예상되는 기업은 기아였다. 연간 기준 총 8조7547억원의 잉여현금을 보유할 것으로 예상됐다. 상반기 기아의 영업이익이 6조2770억원으로 전년 동기 대비 63.4% 이상 증가하는 등 호실적을 내면서 예상 현금 보유량도 늘어났다. 2위 현대차는 연간 기준 6조1713억원의 잉여현금을 보유할 것으로 예상됐다. 기아와 현대차 주가는 지난 1개월 새 7.71%, 3% 상승했다.

이어 CJ(2조2921억원), 대한항공(2조83억원), SK텔레콤(1조8612억원), 네이버(1조6255억원), LG전자(1조5355억원), POSCO홀딩스(1조4714억원), 삼성물산(1조4536억원) 순서였다.

김진영 키움증권 연구원은 “고금리에도 불구하고 상대적으로 충분한 현금을 보유할 수 있는 기업이라면 배당 지급이나 자사주 매입 결정을 통해 상대적인 투자 매력이 더욱 높아진다”고 말했다.

성상훈/배태웅 기자 uphoon@hankyung.com

은행·보험 실적 개선 전망

9일 한국거래소에 따르면 최근 1개월(9월 5일~10월 6일)간 코스피지수는 6.72%, 코스닥지수는 11.18% 하락했다. 국내 증시가 부진한 상황에서도 은행과 보험은 상승세를 보였다. 이 기간 대표적 은행주인 하나금융지주가 7.94%, KB금융이 3.53%, 우리금융지주가 3.45% 올랐다. 기업은행(4.79%), JB금융지주(4%), DGB금융지주(6.14%), BNK금융지주(1.32%) 등도 상승세였다.보험주 중에서는 롯데손해보험이 63.83%, 미래에셋생명이 13.49% 올랐다. 한화손해보험(10.67%), DB손해보험(10.12%), 삼성생명(6.04%) 등도 높은 주가 상승률을 기록했다.

국내 증시가 전체적으로 부진한데도 은행·보험 섹터만 상승세를 보이는 건 금리 상승 기조에서 투자 회피처가 될 수 있다는 관측이 힘을 얻고 있기 때문이다. 과거 사례를 살펴볼 때 고금리 상황에선 경기 침체를 동반하지 않는 한 은행·보험 분야 기업의 실적이 개선될 가능성이 높다. 실적 개선은 배당 강화 등으로 이어질 수 있다.

외국인 투자자의 수급 변화도 뚜렷하게 나타나고 있다. 외국인 투자자는 지난 한 달 새 우리금융지주(624억원), 하나금융지주(650억원), DGB금융지주(74억원), 기업은행(27억원), 삼성생명(214억원), DB손해보험(418억원), 롯데손해보험(36억원) 등 주요 은행·보험주를 순매수했다. 하반기 들어 은행·보험주에 대해 순매도 흐름을 보인 외국인들이 최근 다시 순매수세로 돌아서고 있다는 분석이다.

기아 잉여현금 예상 1위

상대적으로 현금흐름이 우수한 기업도 주목받고 있다. 잉여현금이 많은 기업일수록 배당 재원이 탄탄하고 고금리 상황에서 유동성 문제를 겪을 가능성이 작기 때문이다. 이 중에서도 기업이 사업으로 벌어들인 돈 가운데 세금과 영업비용, 설비투자액 등을 제외하고 남은 현금인 잉여현금흐름을 중심적으로 살펴야 한다는 분석이다. 여기에 주주 친화 성향 등도 동시에 살피라는 조언이다.금융정보업체 에프앤가이드에 따르면 올해 잉여현금흐름이 가장 많을 것으로 예상되는 기업은 기아였다. 연간 기준 총 8조7547억원의 잉여현금을 보유할 것으로 예상됐다. 상반기 기아의 영업이익이 6조2770억원으로 전년 동기 대비 63.4% 이상 증가하는 등 호실적을 내면서 예상 현금 보유량도 늘어났다. 2위 현대차는 연간 기준 6조1713억원의 잉여현금을 보유할 것으로 예상됐다. 기아와 현대차 주가는 지난 1개월 새 7.71%, 3% 상승했다.

이어 CJ(2조2921억원), 대한항공(2조83억원), SK텔레콤(1조8612억원), 네이버(1조6255억원), LG전자(1조5355억원), POSCO홀딩스(1조4714억원), 삼성물산(1조4536억원) 순서였다.

김진영 키움증권 연구원은 “고금리에도 불구하고 상대적으로 충분한 현금을 보유할 수 있는 기업이라면 배당 지급이나 자사주 매입 결정을 통해 상대적인 투자 매력이 더욱 높아진다”고 말했다.

성상훈/배태웅 기자 uphoon@hankyung.com

관련뉴스