※한경 마켓PRO 텔레그램을 구독하시면 프리미엄 투자 콘텐츠를 보다 편리하게 볼 수 있습니다. 텔레그렘에서 ‘마켓PRO’를 검색하면 가입할 수 있습니다.

※한경 마켓PRO 텔레그램을 구독하시면 프리미엄 투자 콘텐츠를 보다 편리하게 볼 수 있습니다. 텔레그렘에서 ‘마켓PRO’를 검색하면 가입할 수 있습니다.

소재용 신한은행 S&T센터 리서치팀장

불과 며칠 전까지만 해도 달러-원 환율이 1,360원을 넘나들며 자칫 1,400원 재진입을 우려했지만, 11월 FOMC 이후 분위기가 급변하며 오히려 1,200원대 탈환을 노리는 등 미달러 약세로 무게 중심이 빠르게 이동하는 양상이다. 까칠했던 예전과 달리 추가 금리인상에 대한 유인이 다소 경감되고 있음을 언급하며 걱정했던 것보다 연준이 온순해졌다는 인상을 주고 있기 때문이다. 여기에 10월 미국 신규고용이 15만명으로 시장 기대치를 하회하자 연준의 금리인상 종결 가능성에 보다 힘을 실어주며 5.0%를 넘나들던 미국 국채수익률이 4.5%를 밑돌기도 했다. 한편 내부적으로도 10월 수출이 반도체를 앞세워 1년여 만에 플러스로 돌아선 점도 환율 하락에 일조했다.

하지만 다른 한편에서 시장이 ‘연준을 물로 보는 것이 아닌가’하는 걱정도 같이 든다. 미국 연방공개시장위원회(FOMC)를 복기하면 시장금리가 상승해준 덕분에 기준금리를 올려야 하는 수고로움을 덜어준 것이지, 통화긴축 스탠스를 후퇴시키려는 발언은 결코 아니었을 것이다. 여기에 잠재성장 상승 가능성을 언급하며 소위 중립금리의 상향에 대한 내부적인 고민들이 있음을 암시했다. 역설적으로 연준이 납득할 만한 근거가 뒷받침되지 않는 한, 시장금리의 추가 하락을 그리 탐탁하지 않게 바라볼 것이다. 섣부른 통화완화와 거리를 두려는 연준 인사들의 발언들을 이러한 맥락에서 해석할 필요가 있고, 다음주 발표되는 10월 핵심 소비자물가 수준으로는 연준을 다독이기에 아직 부족할 듯하다.

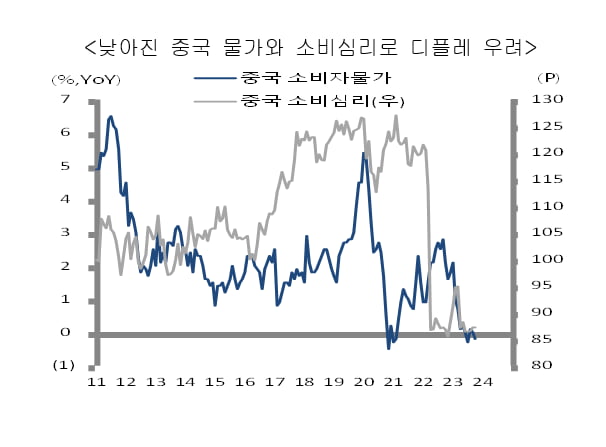

어쨌던 FOMC라는 빅 이벤트를 소화한 만큼 이제 ‘부채로 기름진 중국’으로 시선을 돌려야 한다. 인플레의 잔존을 걱정하는 미국과 달리 중국은 디플레 불안감에서 쉽게 벗어나지 못하고 있다. 10월 수출은 -6.4%로 6개월 연속 감소세를 이어가고 소비자물가 역시 전년비 -0.2%로 떨어지며 성장에 대한 자신감을 쉽게 되찾지 못하고 있다. 아무래도 디레버리징으로 인한 부동산 시장의 조정과 부채를 갚지 못하는 디벨로퍼들의 어려움이 계속되며 중국 경제 전반을 압박하고 있을 것이다. 물론 중국 정부의 부양정책으로 경기 급랭을 막아내겠지만, 과거 선진국에서도 민간 부문의 디레버리징 구간에서 저성장을 이어갔던 만큼 내년에 중국 경제가 5%대를 회복할지는 미지수다.

따라서 다음주 발표되는 중국 산업생산이나 소매판매 이상으로 부동산 투자 및 판매 그리고 신규 주택가격 등 관련 지표의 결과를 예의주시해야 할 것 같다. 현재 중국 70대 도시 지역에서 거의 대부분 매매가격이 하락하며 부동산 심리가 위축되어 있어 디벨로퍼들의 어려움을 판가름하려 할 것이기 때문이다. 여전히 부채상환 부담에 시달리고 있어 부동산 판매가 살아나지 않는다면 결국 신용위험이 중국 경제와 금융시장의 발목을 잡일 수 밖에 없다. 실제로 대형 디벨로퍼들로 구성된 관련 지수의 펀더멘털을 살펴보면, 부채비율은 300%로 치솟고 마진율은 -13%로 급락하고 있다.

물론 물 위에 기름이 흘러내렸다 해도 불꽃이 튀지 않으면 당장 위험하지는 않다. 미국 금리 급등세가 진정되고 있어 중국 지표가 다소 실망스럽다 해도 환율이 1,360원 근방으로 바로 튀어 오르지는 않을 것 같다. 그러나 연준이 다시 피봇을 졸라대는 시장에 불편함을 느끼는 한편, 중국 부동산의 냉각이 길어진다면 단기에 급락한 원화 환율도 어느 정도의 숨 고르기를 요구할 것이다.

관련뉴스