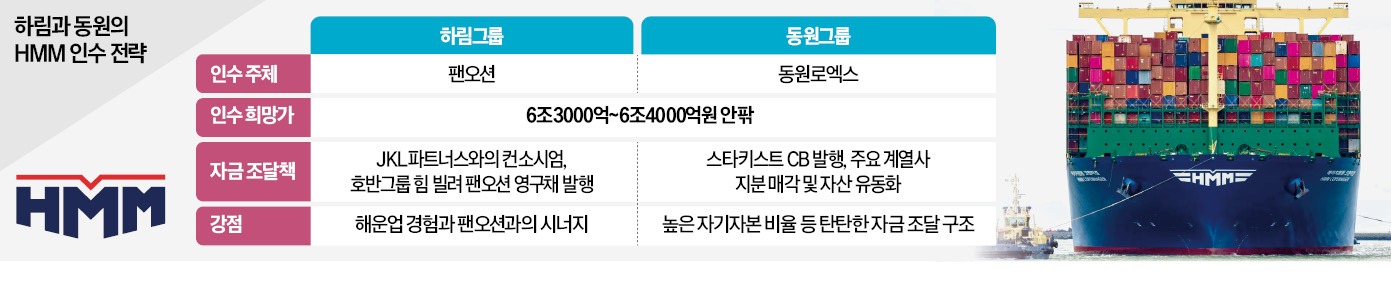

하림과 동원그룹이 국내 최대 해운회사 HMM을 놓고 박빙의 승부를 벌이고 있다. 6조3000억~6조4000억원 사이에서 하림이 동원보다 조금 더 높은 인수 희망가를 써냈지만 결과가 뒤집힐 가능성은 남아 있는 상황이다. 산업은행이 우선협상대상자를 선정하는 데 가격 외에 HMM을 향후 얼마나 안정적으로 운영할 수 있는지를 중요한 평가 요소로 보고 있기 때문이다.

▶본지 11월 24일자 A1, 4면 참조

24일 투자은행(IB)업계에 따르면 매각 주관사인 삼성증권은 전날 본입찰을 마무리하고 곧장 평가 작업에 들어갔다. 동원과 하림은 각각 네댓 박스에 달하는 분량의 입찰 서류를 삼성증권에 제출한 것으로 알려졌다.

이번 HMM 매각 입찰에 정통한 한 관계자는 “인수 후보군은 단순히 인수 희망가격 관련 서류만 제출한 게 아니라 자금 조달 계획과 그에 대한 증빙자료, 이사회 회의록, 사업계획, 고용 승계 여부 등 인수 이후 HMM 경영 계획에 대한 모든 걸 자료로 만들어 냈다”고 말했다.

인수 후보군이 가격 외 다른 자료 준비에도 공을 들인 것은 산은이 HMM의 특수성을 고려해 가격뿐만 아니라 정성평가에도 작지 않은 배점을 주기로 했기 때문이다.

산은은 정성평가 항목 중에서도 특히 자기자본 비율 등 자금 조달 구조를 중요한 평가 요소로 보고 있다. 인수 후보군이 보유한 현금성 자산이 HMM의 몸값에 비해 턱없이 부족한 만큼 향후 이자 비용 등의 부담으로 경영 상황이 흔들릴 것을 우려해 이런 평가 기준을 마련한 것으로 분석된다.

시장에선 자금 조달 구조에선 동원이 하림을 앞서고 있다는 평가를 내놨다. 하림은 재무적투자자(FI)로 사모펀드(PEF) 운용사 JKL파트너스를 끌어들였다. 이와 달리 동원은 FI의 도움을 받지 않고 인수금융도 1조5000억원 안팎으로 최소화하는 자금 조달 계획을 짰다. 계열사의 높은 신용등급을 바탕으로 사채를 발행하고 비상장 계열사 지분 매각 등을 통해 자금을 마련해 자기자본 비율을 최대한 끌어올리는 구조다. 초기 단계부터 산은의 평가 기준을 염두에 두고 자금 조달 계획을 세운 결과다.

이 외에 자금 조달 계획의 법적 구속력 확보 여부, 산은 및 한국해양진흥공사가 보유한 1조6800억원 규모의 잔여 영구채에 대한 하림·동원의 향후 인수 계획 등도 주요 정성평가 요소가 될 것이란 분석이 많다.

일각에선 HMM의 특수성을 고려하더라도 주관적 판단이 많이 개입하는 정성평가를 통해 더 높은 가격을 써낸 입찰자를 떨어뜨리긴 쉽지 않을 것이란 관측이 제기되고 있다. 정성평가 비중을 지나치게 높이면 자칫 특혜 시비에 휘말릴 수 있어서다. 이에 대해 산은은 “절차적 정당성을 지키는 공정한 평가를 거쳐 이르면 1주일 내 우선협상대상자를 선정할 예정”이라고 밝혔다.

박종관/차준호 기자 pjk@hankyung.com

관련뉴스