연말 ‘산타랠리’에 대한 기대가 커지는 가운데 증권가 일각에선 “증시가 추가로 크게 오르기는 쉽지 않다”는 의견이 조심스럽게 고개를 들고 있다. 금리 인하 기대가 선반영된 가운데 증시를 떠받칠 매수 세력을 찾기 어렵다는 이유에서다.

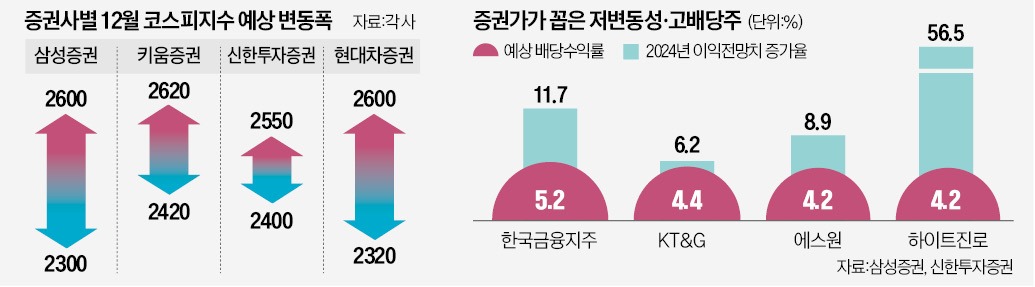

29일 금융투자업계에 따르면 주요 증권사들은 12월 코스피지수 상단을 2600 안팎으로 최근 제시했다. 삼성증권은 이날 12월 코스피지수를 2300~2600으로, 키움증권은 2420~2620으로 예상했다. 하루 전 신한투자증권과 현대차증권도 12월 코스피지수를 각각 2400~2550, 2320~2600으로 내다봤다. 코스피지수 상단을 최저 2550, 최고 2620으로 본 것이다. 이날 코스피지수(2519.81)를 고려하면 연말 코스피지수가 최대 4% 오를 수 있다는 의미다.

이런 시각이 나오는 건 미국 중앙은행(Fed)의 기준금리 인하 기대감이 증시에 이미 반영됐다는 분석 때문이다. 김용구 삼성증권 연구원은 “Fed가 데이터 의존적인 기존 통화정책 기조를 유지한다면 경기가 연착륙하면서 내년 연간 4~5회 금리 인하가 함께 나오는 상황은 불가능하다”며 “이런 Fed의 정책 기조를 고려하지 않고 시장이 김칫국부터 마시고 있다”고 설명했다.

현재 밸류에이션(실적 대비 주가 수준)이 추가 상승하기에 부담스럽다는 얘기도 나온다. 노동길 신한투자증권 연구원은 “현재 코스피지수는 주가수익비율(PER), 주가순자산비율(PBR)을 고려했을 때 적정 수준”이라며 “지수가 더 상승하기 위해서는 내년 이익 전망치가 추가로 개선돼야 한다”고 했다. 에프앤가이드에 따르면 코스피지수의 12개월 선행 PER은 전날 기준 10.97배 수준으로 코스피지수 10년 평균인 10.6배와 비슷하다.

국내 기업들의 실적 전망치가 낮아지고 있는 것도 투자 심리를 위축시키는 요인이다. 에프앤가이드에 따르면 증권사 실적 전망치가 존재하는 상장사 244개의 4분기 영업이익 합산액 추정치는 1개월 전 41조5417억원에서 27일 기준 41조1235억원으로 1% 낮아졌다.

방산주도 배당과 실적을 동시에 잡을 수 있는 종목으로 거론됐다. 골드만삭스는 최근 발표한 한국 시장 전망 보고서에서 “글로벌 군수 시장에서 한국이 차지하는 강력한 입지를 감안할 때 한국 방산주는 지정학적 위험을 헤지할 수 있는 좋은 투자처”라고 평가했다. 추천 종목으로 한국항공우주산업(KAI), 한화에어로스페이스, 현대로템, 한화시스템, LIG넥스원 등을 꼽았다.

배태웅 기자 btu104@hankyung.com

○산타랠리 이미 지나갔나

29일 금융투자업계에 따르면 주요 증권사들은 12월 코스피지수 상단을 2600 안팎으로 최근 제시했다. 삼성증권은 이날 12월 코스피지수를 2300~2600으로, 키움증권은 2420~2620으로 예상했다. 하루 전 신한투자증권과 현대차증권도 12월 코스피지수를 각각 2400~2550, 2320~2600으로 내다봤다. 코스피지수 상단을 최저 2550, 최고 2620으로 본 것이다. 이날 코스피지수(2519.81)를 고려하면 연말 코스피지수가 최대 4% 오를 수 있다는 의미다.

이런 시각이 나오는 건 미국 중앙은행(Fed)의 기준금리 인하 기대감이 증시에 이미 반영됐다는 분석 때문이다. 김용구 삼성증권 연구원은 “Fed가 데이터 의존적인 기존 통화정책 기조를 유지한다면 경기가 연착륙하면서 내년 연간 4~5회 금리 인하가 함께 나오는 상황은 불가능하다”며 “이런 Fed의 정책 기조를 고려하지 않고 시장이 김칫국부터 마시고 있다”고 설명했다.

현재 밸류에이션(실적 대비 주가 수준)이 추가 상승하기에 부담스럽다는 얘기도 나온다. 노동길 신한투자증권 연구원은 “현재 코스피지수는 주가수익비율(PER), 주가순자산비율(PBR)을 고려했을 때 적정 수준”이라며 “지수가 더 상승하기 위해서는 내년 이익 전망치가 추가로 개선돼야 한다”고 했다. 에프앤가이드에 따르면 코스피지수의 12개월 선행 PER은 전날 기준 10.97배 수준으로 코스피지수 10년 평균인 10.6배와 비슷하다.

국내 기업들의 실적 전망치가 낮아지고 있는 것도 투자 심리를 위축시키는 요인이다. 에프앤가이드에 따르면 증권사 실적 전망치가 존재하는 상장사 244개의 4분기 영업이익 합산액 추정치는 1개월 전 41조5417억원에서 27일 기준 41조1235억원으로 1% 낮아졌다.

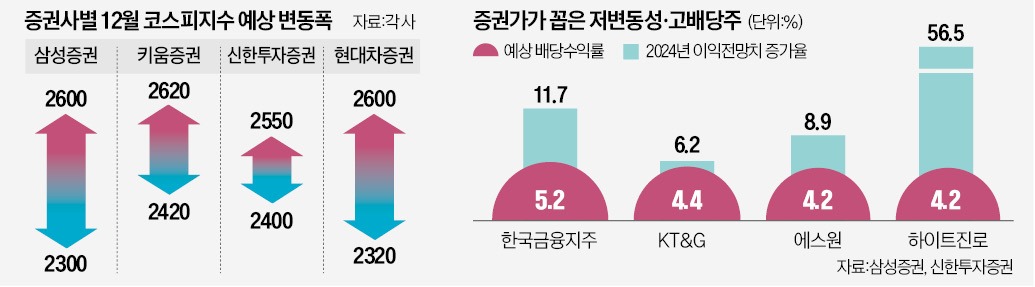

○배당·방산주 주목해야

연말 강세장을 기대하기 어렵다면 배당주처럼 안정적인 투자 대상에 관심을 가져야 한다는 조언이 나온다. 삼성증권과 신한투자증권은 예상 배당수익률이 4%를 웃도는 하이트진로, 한국금융지주, KT&G, 에스원 등 종목을 추천했다. 하이트진로는 배당수익률(4.2%)뿐 아니라 내년 영업이익도 50% 이상 개선될 것으로 전망됐다. 주요 제품인 맥주와 소주 가격이 올랐기 때문이다.방산주도 배당과 실적을 동시에 잡을 수 있는 종목으로 거론됐다. 골드만삭스는 최근 발표한 한국 시장 전망 보고서에서 “글로벌 군수 시장에서 한국이 차지하는 강력한 입지를 감안할 때 한국 방산주는 지정학적 위험을 헤지할 수 있는 좋은 투자처”라고 평가했다. 추천 종목으로 한국항공우주산업(KAI), 한화에어로스페이스, 현대로템, 한화시스템, LIG넥스원 등을 꼽았다.

배태웅 기자 btu104@hankyung.com

관련뉴스