블룸버그는 12일(현지시간) “올해 미국 국채 금리 흐름을 가장 정확히 예측한 전문가들은 연말 채권 랠리가 내년까지 이어지지 못할 것으로 보고 있다”고 했다. 프라빈 코라파티 골드만삭스 수석 금리 전략가와 세무 컨설팅 기업 RSM의 수석이코노미스트 조지프 브루수엘라스는 내년 말까지 10년 만기 미 국채 금리가 연 4.5%로 다시 오를 것으로 내다봤다. 국채 금리 상승은 국채 가격 하락을 뜻한다.

블룸버그는 12일(현지시간) “올해 미국 국채 금리 흐름을 가장 정확히 예측한 전문가들은 연말 채권 랠리가 내년까지 이어지지 못할 것으로 보고 있다”고 했다. 프라빈 코라파티 골드만삭스 수석 금리 전략가와 세무 컨설팅 기업 RSM의 수석이코노미스트 조지프 브루수엘라스는 내년 말까지 10년 만기 미 국채 금리가 연 4.5%로 다시 오를 것으로 내다봤다. 국채 금리 상승은 국채 가격 하락을 뜻한다.코라파티 전략가와 브루수엘라스 수석이코노미스트는 블룸버그의 과거 설문조사에 응한 경제학자 40명 가운데 올해 말 10년 만기 미국 국채 금리가 연 4%를 웃돌 것을 예측한 단 3명 가운데 2명이다.

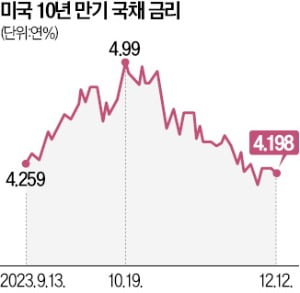

지난 10월 장중 연 5%를 돌파했던 10년 만기 미 국채 금리는 12일엔 연 4.198%까지 떨어졌다. 지난달 한 달 동안에만 0.65%포인트 하락했다. 블룸버그에 따르면 11월은 1980년대 이후 채권 투자가 가장 호실적을 낸 달이다.

미국 인플레이션이 둔화하고 Fed 인사들의 비둘기파(통화 완화 선호) 발언이 이어지면서 Fed의 내년 기준금리 인하 가능성이 커진 영향이다. 시장은 Fed가 내년 상반기부터 기준금리 인하를 시작해 연간 0.5%포인트 이상 금리를 내릴 것으로 기대하고 있다.

하지만 전문가들은 시장이 인플레이션이 지속될 가능성을 과소 평가하고 있다고 지적했다. Fed가 인플레이션과의 전쟁에서 완전히 승리하기 위해 고금리를 예상보다 오래 유지할 수 있다는 의미다. 앤더슨 수석이코노미스트는 기준금리가 코로나19 팬데믹 이전의 저금리 수준으로 돌아가기까지 상당한 시간이 걸릴 것으로 내다봤다.

코라파티 전략가는 인플레이션이 고착화하거나 인공지능(AI) 확산으로 경제 생산성이 대폭 개선될 경우 10년 만기 국채 금리가 연 4.55%보다 높아질 위험도 있다고 말했다. 내년 큰 폭의 미국 금리 인하로 채권값 상승을 예상하는 투자자들의 전망과 내년 상황이 정반대로 갈 수 있다는 뜻이다.

블룸버그인텔리전스의 이라 저지와 윌 호프먼 금리 전략가는 “만약 Fed가 내년까지 금리를 최고 수준으로 유지할 것이라고 밝힐 경우 시장은 충격을 받을 것”으로 예상했다.

노유정 기자 yjroh@hankyung.com

관련뉴스