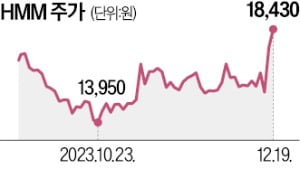

산업은행이 지난 18일 하림그룹과 JKL파트너스 컨소시엄을 HMM 매각 우선협상대상자로 선정하면서 매각과 인수 측은 본계약 체결을 놓고 본격적인 협상에 들어갔다. 우선협상자 선정 전부터 논란이 된 ‘주주 간 계약’의 각종 조항을 두고 양측은 치열한 협상을 벌일 것으로 예상된다. 일각에선 주주 간 계약의 효력 유지 기간 등 일부 조항을 두고 양측이 평행선을 달리면서 본계약 체결이 지연될 수 있다는 전망이 나온다.

19일 투자은행(IB)업계에 따르면 산은과 한국해양진흥공사는 전날 HMM 매각 우선협상자를 하림으로 선정하고 곧바로 주주 간 계약 협상 준비에 들어갔다.

19일 투자은행(IB)업계에 따르면 산은과 한국해양진흥공사는 전날 HMM 매각 우선협상자를 하림으로 선정하고 곧바로 주주 간 계약 협상 준비에 들어갔다.지난달 본입찰 단계부터 논란이 된 1조6800억원 규모의 HMM 잔여 영구채 처리 방안이 양측의 최우선 협상 대상이 될 것으로 예상된다. 하림은 본입찰에 참여하면서 ‘잔여 영구채의 주식 전환을 3년간 유예해 달라’고 요청했다. 이에 대해 해진공은 절대 받아들일 수 없다는 입장을 고수해 우선협상자 선정이 지연됐다. 일각에선 하림이 영구채 주식 전환 유예 요청을 철회하는 조건으로 우선협상자에 선정됐다는 관측도 나왔지만 이는 사실과 다르다는 게 양측의 설명이다.

IB업계에선 영구채 처리 문제를 놓고 다시 협상을 벌이겠지만 하림이 주식 전환 유예 요청을 철회할 가능성이 높다고 전망하고 있다. 매각 측과 정부가 “영구채 전환은 절대 받아들일 수 없는 조건이고 하림이 계속 요구하면 거래는 종료된다”는 강경한 입장을 보여서다. 하림도 경쟁 인수 후보이던 동원그룹이 이 조건을 매각 측이 받아주면 법적 대응에 나서겠다고 엄포를 놓은 상황 등을 고려하면 강하게 고집하지 않을 것으로 예상된다. 김홍국 하림그룹 회장은 전날 한국경제신문과의 인터뷰에서 “수정 제안 내용을 무조건 고집할 수는 없다”며 “협상하면서 해결 방안을 찾아나가겠다”고 했다.

IB업계에선 영구채 처리 문제를 놓고 다시 협상을 벌이겠지만 하림이 주식 전환 유예 요청을 철회할 가능성이 높다고 전망하고 있다. 매각 측과 정부가 “영구채 전환은 절대 받아들일 수 없는 조건이고 하림이 계속 요구하면 거래는 종료된다”는 강경한 입장을 보여서다. 하림도 경쟁 인수 후보이던 동원그룹이 이 조건을 매각 측이 받아주면 법적 대응에 나서겠다고 엄포를 놓은 상황 등을 고려하면 강하게 고집하지 않을 것으로 예상된다. 김홍국 하림그룹 회장은 전날 한국경제신문과의 인터뷰에서 “수정 제안 내용을 무조건 고집할 수는 없다”며 “협상하면서 해결 방안을 찾아나가겠다”고 했다.매각 측이 하림 요구를 들어주면 주주 간 계약의 모든 조항은 5년 뒤 자동 해제된다. 하림은 5년 뒤부턴 독립적인 경영을 보장받기 위해 이런 제안을 한 것으로 보인다.

매각 측은 이를 독소조항으로 판단하고 협상에서 결코 양보하지 않겠다는 방침을 정했다. 이를 받아주면 주주 간 계약에 담길 △HMM의 현금배당 제한 △일정 기간 지분 매각 금지 △정부 측 사외이사 지명 권한 등 다른 조항도 5년 이후엔 모두 무력화하기 때문이다.

정부 고위 관계자는 “협상 과정에서 하림의 무리한 요구는 일절 받아들이지 않을 계획”이라고 강조했다. 산은 관계자는 “우선협상자로 선정했다는 게 하림 측 제안을 다 받아들이겠다는 의미는 결코 아니다”며 “영구채의 주식 전환 방침은 여전히 유효하다”고 말했다.

IB업계에선 매각 측이 강경한 입장을 취하지만 협상이 무조건 하림에 불리하게만 전개되진 않을 것이란 관측이 나온다. 동원이 쓴 인수희망가가 최소 입찰가격인 매각예정가격을 넘지 못한 까닭에 차순위 협상 대상자가 부재한 상황이어서다. 하림과의 본계약 체결이 무산되면 이번 딜은 유찰된다.

IB업계 관계자는 “양측이 서로 반드시 관철해야 하는 조건을 얻고 포기해도 타격이 작은 조건을 내주는 방식으로 치열한 협상을 이어갈 것으로 보인다”고 했다.

양측 주주 간 계약 협상 결과에 따라 하림은 인수자금 조달 계획의 전면 또는 일부를 수정하는 게 불가피하다. 예컨대 영구채의 주식 전환 유예 요청을 철회하면 하림은 인수 후 3년간 최대 2850억원의 자금이 추가로 필요해진다. 영구채가 내년과 2025년 주식으로 전환돼 하림이 받을 수 있는 연간 배당금이 감소하기 때문이다.

박종관/허세민/강현우 기자 pjk@hankyung.com

관련뉴스