이 기사는 국내 최대 해외 투자정보 플랫폼 한경 글로벌마켓에 게재된 기사입니다.

“이제 시장은 오는 6월까지 금리 인하를 기대하지 않고 있으며 미국 중앙은행(Fed)이 다시 금리를 올릴 가능성도 염두에 두고 있다.”(미국 경제매체 배런스)

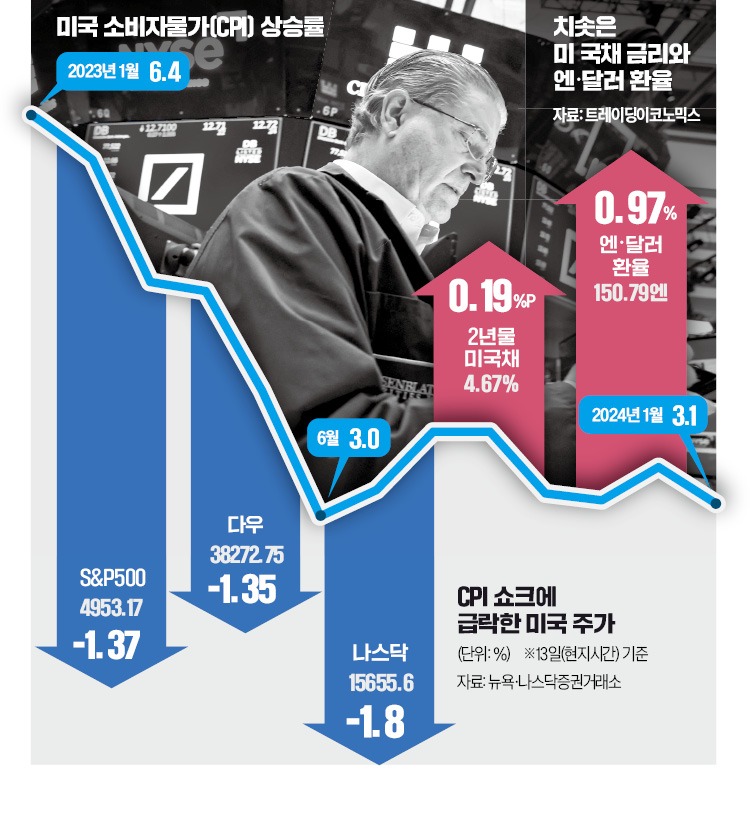

예상치를 웃도는 1월 미국 소비자물가지수(CPI)가 13일(현지시간) 미 증시에 큰 충격을 주며 주요 지수가 일제히 하락했다. 올해 조기 금리 인하를 예상하며 기대에 부풀었던 월가가 ‘한 방 먹었다’는 평가다. 시장에서는 금리 인상 가능성까지 조심스레 언급되는 등 미국 경기 연착륙에 대한 의구심이 제기되고 있다.

○S&P500, 다시 4000대로

이날 미국 대표 주가지수인 S&P500은 사상 최초로 5000선을 돌파한 지 하루 만에 다시 1.37% 떨어지며 4953.17에 거래를 마쳤다. 다우지수는 1.35% 내렸고, 금리 변화에 민감한 기술주 중심의 나스닥지수도 1.80% 떨어졌다.

금리 인하가 늦춰질 것이라는 전망에 2년 만기 미국채 금리는 전 거래일보다 0.19%포인트 오른(국채 가격 하락) 연 4.67%에 거래됐다. 10년 만기 미국채 금리는 0.13%포인트 상승한 연 4.317%에 거래됐다.

달러 강세로 인해 14일 한때 엔·달러 환율은 150.87엔까지 상승했다. 이후 스즈키 슌이치 일본 재무상이 “급격한 환율 움직임은 바람직하지 않다”고 구두 개입에 나서면서 150.42엔까지 내려갔다. 엔·달러 환율이 150엔을 넘은 것은 3개월 만이다.

미국 ‘물가 쇼크’로 코스피지수도 조정을 받았다. 이날 코스피지수는 1.10% 떨어진 2620.42에 장을 마쳤다. 코스피지수의 연초 대비 조정폭은 -1.31%로 같은 기간 미국 S&P500지수(+3.84%) 대비 하락폭이 컸다.

정용택 IBK투자증권 리서치센터장은 “Fed가 다음달 연방공개시장위원회(FOMC)에서 점도표를 더 보수적으로 수정하면 큰 폭의 조정이 뒤따를 수 있다”고 전망했다. 원·달러 환율은 7원30전 오른 1335원40전에 거래를 마쳤다. 장중 한때 11원90전 급등했다가 네고(달러 매도) 물량이 나오면서 상승 폭이 축소됐다.

○사라지는 조기 피벗 기대감

시장에선 Fed가 조기 피벗(통화정책 전환)에 나설 가능성이 희박해진 것으로 보고 있다. 시카고상품거래소(CME) 페드워치에 따르면 연방기금(FF) 금리 선물시장에서 Fed가 다음달 금리를 인하할 가능성은 8.5%를 기록했다. 5월 금리 인하 가능성도 33.9%에 그쳤다. 로이터통신은 금융시장이 1월 CPI 발표 이후 금리 인하 기대감을 5월에서 6월로 늦췄다고 전했다. 포인트72자산운용의 딘 마키 수석이코노미스트는 “비교적 이른 시점에 금리를 낮추겠다는 Fed의 계획에 제동을 거는 데이터”라며 “5월 금리 인하 가능성은 대폭 낮아졌다”고 진단했다.고금리가 지속되며 미 경제 연착륙 가능성이 낮아지고 있다는 분석도 나온다. 아폴로 글로벌매니지먼트의 토르스텐 슬록 수석이코노미스트는 지난 12일 블룸버그TV에 출연해 “미국 경제가 연착륙할 가능성은 50% 미만에 불과하다”고 경고했다. 그는 시장 예상치를 웃돈 지난 1월 35만3000개의 미국 신규 일자리 수, 전년 동기 대비 3.3% 증가한 작년 4분기 미 국내총생산(GDP) 등 일부 데이터가 낙관적이라는 점은 인정했다.

다만 Fed의 금리 인상으로 소비자·기업·은행 대출이 둔화하고 있다고 지적했다. 슬록 이코노미스트는 “경제가 두 가지 힘 사이의 위태로운 균형에 놓여 있으며 이는 깨지기 쉽다”고 했다.

낙관론도 나온다. 재닛 옐런 미 재무부 장관은 1월 CPI 발표 직후 기자들과 만나 “Fed의 목표에 따라 인플레이션을 낮추는 데 지속적인 진전이 있었다”고 말했다. 그는 “많은 전문가가 인플레이션 둔화에 따른 경기침체를 예측했으나 현실화하지 않았다”며 “미국인들은 현재 인플레이션을 넘어서는 임금 상승의 혜택을 보고 있다”고 강조했다.

미국의 경기 연착륙 여부를 판단하기 위해서는 향후 지표들을 좀 더 지켜봐야 한다는 의견도 나온다. 제프리 건들락 더블라인캐피털 최고경영자(CEO)는 “오는 29일 발표되는 1월 개인소비지출(PCE)이 CPI보다 훨씬 중요하다”고 강조했다.

김인엽/양병훈 기자/뉴욕=박신영 특파원 inside@hankyung.com

관련뉴스