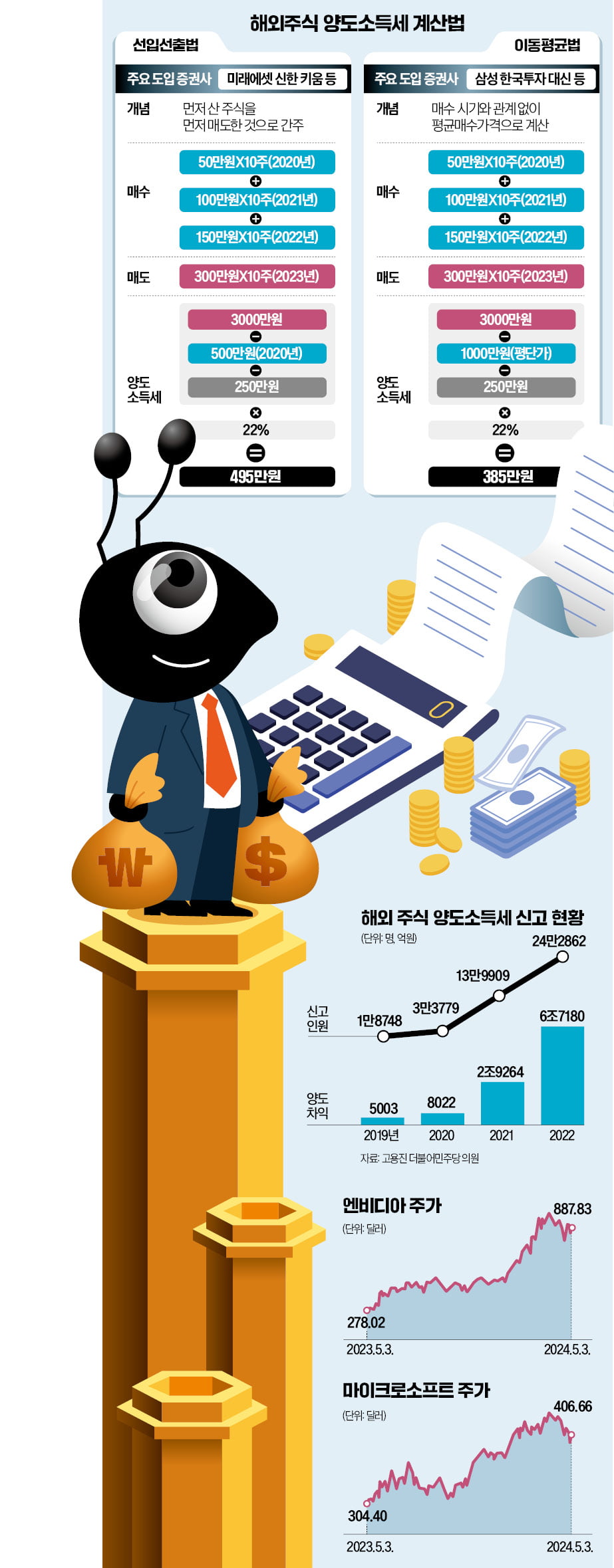

5월은 해외주식 양도소득세 신고의 달이다. 국내 주식과 달리 해외주식은 연간 250만원을 초과하는 양도차익에 대해서는 22%의 소득세를 내야 한다. 25만여 명에 달하는 국내 ‘서학개미’로선 부담스러운 세율이다. 증권사별로 선입선출·이동평균 등 양도차익 계산 방법이 달라 혼란을 겪는 투자자도 적지 않다. 그러다 보니 절세 방법을 놓치는 사례가 숱하다. 양도차익 계산법을 자신의 상황에 맞게 적용해 신고하면 세금을 아낄 수 있다. 손실 종목을 매도하는 방식으로 상계 처리해 이익 폭을 줄인 뒤 재매수하는 방법도 유용하다.

5월은 해외주식 양도소득세 신고의 달이다. 국내 주식과 달리 해외주식은 연간 250만원을 초과하는 양도차익에 대해서는 22%의 소득세를 내야 한다. 25만여 명에 달하는 국내 ‘서학개미’로선 부담스러운 세율이다. 증권사별로 선입선출·이동평균 등 양도차익 계산 방법이 달라 혼란을 겪는 투자자도 적지 않다. 그러다 보니 절세 방법을 놓치는 사례가 숱하다. 양도차익 계산법을 자신의 상황에 맞게 적용해 신고하면 세금을 아낄 수 있다. 손실 종목을 매도하는 방식으로 상계 처리해 이익 폭을 줄인 뒤 재매수하는 방법도 유용하다.

선입선출법은 먼저 매수한 주식을 먼저 매도한 것으로 간주하는 방식이다. 이동평균법은 매수 시기와 관계없이 평균 매수가격(평단가)으로 계산한다. 예를 들어 A종목을 2020년과 2021년, 2022년에 해마다 10주씩 분할 매수했다고 가정해보자. 매수가격은 각각 50만원, 100만원, 150만원이다. 지난해 A종목이 300만원으로 올랐을 때 10주를 매도했다면 선입선출법은 2020년에 매수한 10주를 먼저 판 것으로 간주한다. 이때 매도 금액은 500만원이다.

이동평균법은 다르다. 보유한 A종목 주식의 전체 평균단가를 적용해 1000만원이 팔린 것으로 계산한다. 당연히 내야 하는 양도소득세 또한 차이가 있다. 선입선출법의 과세 대상은 ‘3000만원-500만원-기본공제 250만원’인 2250만원으로, 22%를 적용하면 세금은 495만원이다. 이동평균법은 과세 대상이 1750만원(3000만원-1000만원-250만원)에 그친다. 세금은 385만원이 된다.

실제 엔비디아에 투자한 B씨 사례를 보자. B씨는 지난해 1월부터 5월까지 매달 첫날 엔비디아 주식을 100주씩 매수했다. 매수가격은 △1월 143달러 △2월 209달러 △3월 227달러 △4월 280달러 △5월 289달러로 매달 올랐다. B씨는 5월 24일 305달러에 300주를 매도했다.

B씨 사례에 선입선출법을 적용하면 매도한 300주는 매수가격이 저렴한 1~3월 사들인 주식이다. 이 때문에 총매매 손익은 약 4667만원이다. 반면 이동평균법일 때는 1~5월 매수한 주식의 평단가를 적용해 매매 손익이 3098만원에 그친다. 비과세 250만원을 적용하면 과세액은 각각 972만원, 627만원이다. 엔비디아처럼 꾸준히, 빠르게 상승한 종목의 양도소득세를 낼 때는 ‘당장은’ 선입선출법이 불리한 셈이다.

만약 B씨가 이동평균법을 적용해 해외주식 양도소득을 신고하면 약 350만원의 세금을 아낄 수 있다. 원래는 선입선출법으로 양도차익을 계산하는 게 원칙이지만 국세청이 2022년 이동평균법 적용도 가능하다는 유권해석을 내렸다.

지난해 7~11월 매달 첫날 애플 주식을 500주씩 매수한 C씨가 이 같은 경우다. C씨는 △7월 192달러 △8월 196달러 △9월 189달러 △10월 174달러 △11월 174달러에 애플 주식을 사들인 뒤 12월 1500주를 주당 194달러에 매도했다. 이 경우 선입선출법을 쓰면 7~9월 매수한 ‘마이너스 주식’이 매도돼 세금이 없지만 전체 평균단가로는 700만원의 수익에 대한 양도소득세 99만원이 부과된다.

신고 방식 차이에 따른 방법 외에도 다양한 절세 방안이 있다. 같은 연도에 발생한 양도차익과 양도차손을 상계 처리하는 방식이 유용하다. 한 종목에서 3000만원의 이익이 발생한 경우 2800만원의 손해를 보고 있는 다른 종목을 매도해 손실을 확정하면 총이익은 비과세 한도 아래인 200만원에 그친다. 해당 종목을 장기 투자하려고 했다면 손실을 확정한 뒤 재매수해 보유하면 된다.

박한신 기자 phs@hankyung.com

관련뉴스