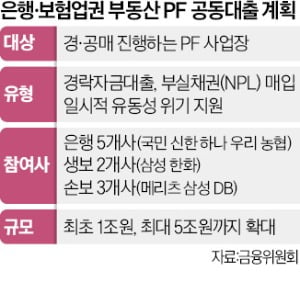

14일 금융당국에 따르면 국민 신한 하나 우리 농협 등 5개 시중은행과 삼성생명 한화생명 메리츠화재 삼성화재 DB손해보험 등 5개 보험사는 다음달 1조원 규모의 신디케이트론을 조성한다. 시장 상황에 따라 전체 대출 규모를 최대 5조원까지 확대할 계획이다. 대출은 경·공매를 진행하는 PF 사업장의 경락자금대출, 부실채권(NPL) 매입 지원 등에 투입된다. 전체 자금의 70~80%가량은 5개 은행이 공급할 예정이다.

14일 금융당국에 따르면 국민 신한 하나 우리 농협 등 5개 시중은행과 삼성생명 한화생명 메리츠화재 삼성화재 DB손해보험 등 5개 보험사는 다음달 1조원 규모의 신디케이트론을 조성한다. 시장 상황에 따라 전체 대출 규모를 최대 5조원까지 확대할 계획이다. 대출은 경·공매를 진행하는 PF 사업장의 경락자금대출, 부실채권(NPL) 매입 지원 등에 투입된다. 전체 자금의 70~80%가량은 5개 은행이 공급할 예정이다.신디케이트론 조성을 유도한 금융당국은 ‘정상화 가능성’을 자금 공급의 기본 원칙으로 정했다. 사업 진행이 쉽지 않은 사업장까지 신규 자금을 공급하면 부동산 PF 시장의 ‘옥석 가리기’가 어려워질 수 있다는 판단에서다. 금융당국 고위 관계자는 “사업성이 떨어지는 곳에 자금을 투입하도록 금융회사들에 강제하는 것은 불가능하고, 재구조화가 더딘 부동산 PF 시장 정상화를 위해 바람직하지도 않다”고 말했다.

대출 요청이 들어오면 출자에 참여한 금융회사가 직접 사업장 현황을 검증하기로 했다. 5개 은행이 번갈아가며 사업성을 평가하는 방안이 유력하게 거론되고 있다. 이를 통해 금융사들은 향후 이익을 볼 가능성이 있는지 따져보게 된다. 은행연합회 등 금융 관련 협회가 신디케이트론 운용을 위한 간사 역할을 맡아 조율할 예정이다.

금융당국은 소송 등 법률 다툼이나 대주단 간 분쟁이 없어야 한다는 점도 자금 공급을 위한 요건으로 제시했다. 대주단 간 합의가 불발되거나 법적 문제로 사업 진행에 차질이 빚어지면 또다시 좀비 사업장으로 전락할 수 있어서다.

금융당국이 당초 예상보다 까다로운 신규 자금 투입 가이드라인을 제시하자 건설업계와 2금융권에선 우려가 나오고 있다. 사업성 평가 기준이 강화되면서 올 하반기 150곳 안팎의 PF 사업장이 경·공매에 나올 전망이다. 매물이 일시에 쏟아지는데 자금이 받쳐주지 못하면 선순위 금융사까지 적잖은 손실을 볼 수 있다는 예상도 나온다. PF 시장이 더 위축될 수 있다는 우려다.

부동산 PF 시장 정상화는 결국 ‘뉴머니’가 얼마나 원활히 투입되는지에 달려 있다는 분석이다. 금융권 관계자는 “한국자산관리공사(캠코) 펀드(1조원)와 은행·보험업권이 조성하는 신디케이트론(1조~5조원) 등이 제대로 작동해야만 PF 시장이 연착륙할 수 있다”고 강조했다.

최한종 기자 onebell@hankyung.com

관련뉴스